ThromboGenics: la fin d’une époque

Dramatiques ! C’est le moins que l’on puisse dire des résultats annuels 2014 de ThromboGenics.

Autant le parcours clinique du médicament contre les affections oculaires Jetrea est impressionnant, autant son parcours commercial est chaotique. La société biotechnologique louvaniste n’a pu traiter l’an dernier que 3200 patients aux Etats-Unis avec Jetrea, pour un chiffre d’affaires (CA) de 8,8 millions EUR sur ce marché (contre 20,2 millions USD en 2013). Au lieu d’augmenter, les ventes reculent donc encore. Le 1er semestre 2013 était le meilleur et le 2e semestre 2014 le moins bon. La prévision de 3500 à 4000 injections de Jetrea pour cette année aux Etats-Unis permet de déduire qu’aucune véritable amélioration n’est à prévoir dans l’immédiat. L’objectif d’être rentable d’ici à 2016 aux Etats-Unis, avec des ventes de 30 millions EUR, et de 100 millions EUR à long terme (2019), a dès lors été abandonné. La position liquide au 31 décembre totalisait 127,1 millions EUR (3,5 EUR par action) après un cashburn de 45,3 millions EUR l’an dernier. Pour cette année, on prévoit une consommation similaire de liquidités. Nous sommes très déçus des résultats annuels. Nous suivons Thrombo quasiment depuis le début (IPO en 2006), et avons connu sept merveilleuses années (son cours a décuplé entre son introduction en Bourse et début 2013), ce qui nous a permis de vendre les trois quarts de notre position en empochant une confortable plus-value. Il est encore trop tôt pour affirmer que les sept années suivantes seront de vaches maigres, mais nous tablons sur au moins trois ou quatre années difficiles. Nous continuons de suivre la valeur de près et n’excluons pas de nous repositionner à terme, mais pour l’instant, peu d’arguments justifient encore un maintien en portefeuille. C’est pourquoi nous abaissons notre conseil à ” vendre ” (rating 3C) et plaçons une limite de vente pour notre portefeuille.

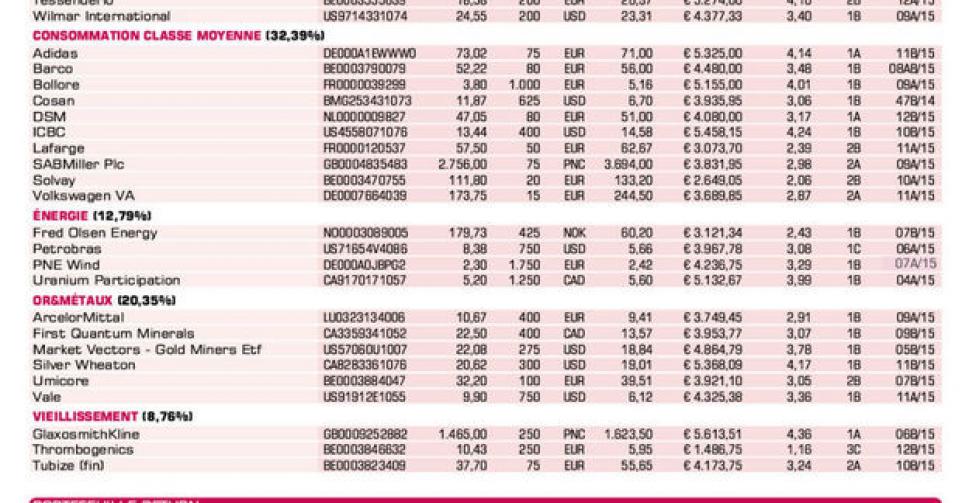

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici