Tessenderlo bien en deça des attentes

Les résultats du premier trimestre du groupe sont décevants. La direction a indiqué que malgré un faible premier trimestre, l’objectif annuel de 15 à 20 % d’augmentation du REBITDA est maintenu. Attendre.

À peine quelques mois après l’annulation, sous la pression de plusieurs actionnaires, de la fusion avec Picanol en un seul groupe, Picanol Tessenderlo Group, le groupe chimique a publié des chiffres largement décevants au terme du 1ertrimestre. Le chiffre d’affaires (CA) n’a pas atteint les prévisions moyennes des analystes de 439,8millions EUR, mais s’est limité à 401,8millions EUR (-0,7% par rapport au 1ertrimestre 2015). Le chiffre correspondant au cash-flow opérationnel (hors éléments exceptionnels _ REBITDA), à 47,9millions EUR (+1,9% par rapport aux trois premiers mois 2015), est bien inférieur au consensus des analystes de 60,9millions EUR. Le coupable est la division Agricole (CA: -7,2%; repli du REBITDA), qui avait encore assuré une forte hausse du CA et du bénéfice l’an dernier. Les divisions Solutions industrielles et Biovalorisation ont cependant répondu aux attentes. Notons cependant que la direction a indiqué que malgré un faible 1ertrimestre, l’objectif annuel de 15 à 20% d’augmentation du REBITDA est maintenu.

Non que nous n’avions pas prévu ces résultats, mais heureusement, nous avions récemment abaissé notre position d’un tiers (50actions) dans le cadre général de l’allègement de nos positions en actions. Nous attendons à présent de voir si le CEO Luc Tack augmentera directement (via Symphony Mills) ou indirectement (via Picanol, déjà actionnaire de référence de Tessenderlo) sa participation dans les prochains mois et semaines. Dans une perspective de plus long terme, les périodes de faiblesse de cours constituent des opportunités de rachat du titre. Nous suivrons de près l’évolution de cours mais il nous semble prématuré de racheter déjà nos 50actions vendues (rating 2B).

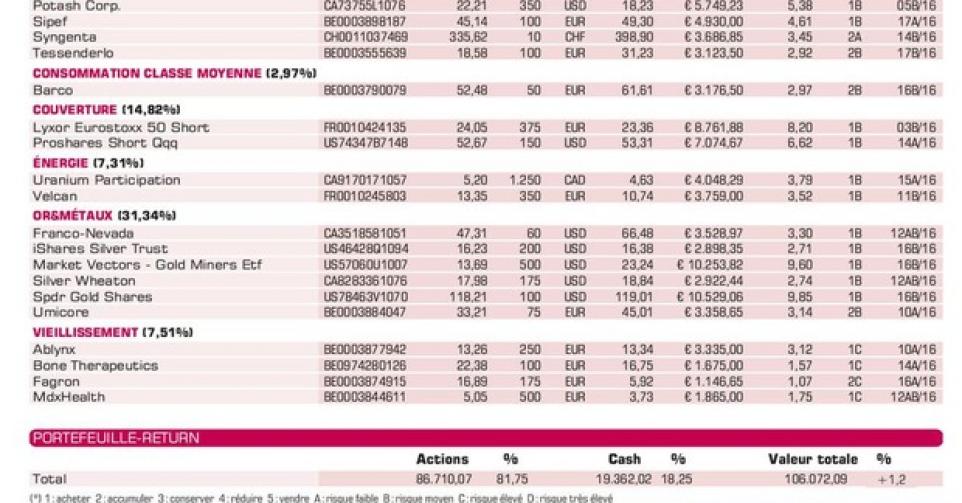

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici