Syngenta sort du portefeuille modèle ; CF Industries y entre

Notre position liquide étant limitée, nous préférons vendre l’action Syngenta au profit de CF Industries qui, selon nous, recèle un plus grand potentiel.

Au début de la semaine dernière, un pas important a été franchi dans l’acquisition de Syngenta par le groupe chinois ChemChina. L’entreprise américaine CFIUS (comité qui supervise les investissements étrangers aux USA) a en effet donné son autorisation, ce qui était considéré comme le plus important obstacle à la reprise. La hausse de cours de plus de 10% à l’annonce de la nouvelle ne ment pas. Vous pouvez participer à l’offre de ChemChina (abaissement du conseil à rating 3A, “participer à l’offre”). Inversement, l’offre s’élève à 465USD par action Syngenta, et le dividende exceptionnel de 5francs suisses (CHF) par action vaut actuellement 447CHF. Le cours actuel se situe 5 à 6% en dessous. Nous vendons nos actions car notre position liquide est limitée et nous pensons que l’action CF Industries recèle un plus grand potentiel, possiblement déjà dans les trois à six mois, si l’offre sur Syngenta est finalisée. Nous avons aussi intégré les dividendes intérimaires d’Umicore et de Potash Corp.

Un meilleur trimestre pour Tessenderlo

Après les chiffres décevants du premier trimestre, on attendait de savoir si Tessenderlo Group, dont l’actionnaire de référence est Picanol, pouvait afficher une amélioration au deuxième trimestre. Cette amélioration est bel et bien visible. Le chiffre d’affaires du groupe est relativement inchangé par rapport au premier semestre de 2015 (855,1millions EUR contre 850,1millions EUR), mais le cash-flow opérationnel récurrent (hors éléments exceptionnels _ REBITDA) s’est hissé de 17,1%, à 120,4millions EUR. À comparer à un consensus des analystes de 118,5millions EUR et seulement +1,9% sur les trois premiers mois (lorsque le consensus s’élevait à pas moins de 60,9millions EUR). Vous savez désormais que dans le secteur, la division Agro n’est pas au mieux de sa forme. Le repli limité de 11,5% du REBITDA (de 89,1 à 78,9millions EUR au 1ersemestre) est dès lors un soulagement. Par ailleurs, les divisions Solutions industrielles et Biovalorisation ont largement satisfait les attentes, compensant la perte de l’Agro. La division Biovalorisation a vu son REBITDA progresser de -7,5 à +13,4millions EUR et les solutions industrielles de 22,9 à 27,9millions EUR. La direction a revu les objectifs annuels, d’une hausse du REBITDA de 15 à 20%, à environ +15%. La réaction de cours négative n’est, selon nous, pas justifiée (rating 2B).

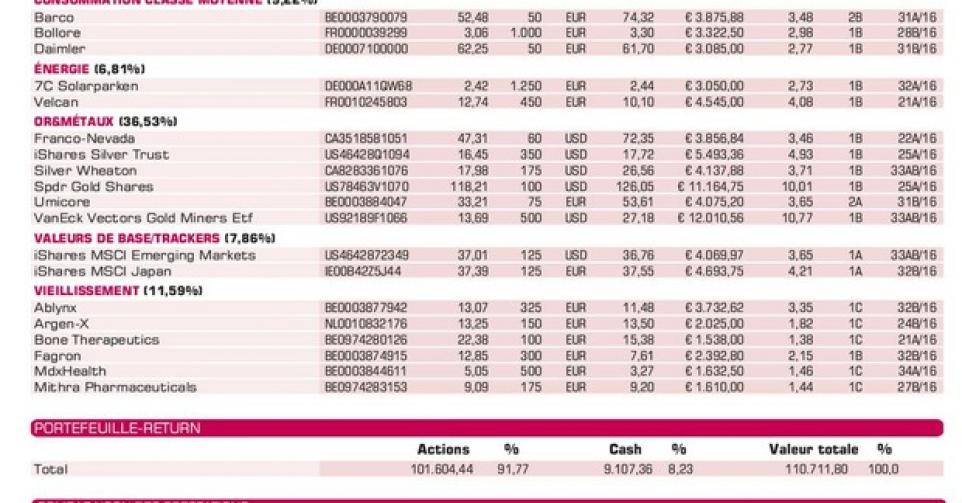

Intentions d’achat et de vente

Valeurs de base/trackers

iShares MSCI Emerging Markets ETF: nouveau-venu en portefeuille modèle pour miser sur un redressement des marchés émergents après une sous-performance de plusieurs années (*)

iShares MSCI Japan EUR hedged ETF: nouveau-venu en portefeuille modèle pour miser sur le redressement attendu de la Bourse japonaise

Consommation de la classe moyenne des pays émergents

Barco: spécialiste de la technologie de projection avancée a publié d’excellents résultats semestriels, ce qui a hissé le cours à son plus haut niveau depuis le printemps 2013; position de Norges Bank au-delà de 5%

Bolloré: holding de Vincent Bolloré permet de miser sur le potentiel de l’Afrique et le redressement chez Vivendi; résultats semestriels le 1/9

Daimler: nouveau-venu en portefeuille modèle; Mercedes-Benz à nouveau le plus grand vendeur de véhicules de luxe allemands

Énergie

7C Solarparken: a racheté le parc de panneaux solaires Schönebeck dans la province allemande de Saksen-Anhalt (3,5 mégawatts; MW); a ainsi déjà atteint l’objectif annuel de 94MW pour 2016 (*)

Velcan: chiffres annuels 2015 satisfont largement aux attentes; la nouvelle du retard sur les projets SukaRame et Meureubo2 est cependant regrettable; attendons annonce relative à l’énergie solaire; position renforcée

Or & métaux

Franco-Nevada: cours à un record historique du fait de la hausse du prix de l’or consécutive au Brexit; résultats Q2 satisfaisants, nous y reviendrons (*)

iShares Silver Trust: tracker sur l’argent, qui a reculé bien plus largement que l’or ces dernières années; est au début d’un marché haussier; l’argent tire profit des incertitudes grandissantes liées au Brexit

Silver Wheaton: résultats Q2 solides ont permis un rebond de cours (*)

SPDR Gold Shares: tracker aurifère; l’or à nouveau dans un marché haussier; la demande d’or a progressé à 1290tonnes au premier trimestre, soutenue par les investisseurs, soit une hausse de pas moins de 21%; le résultat du référendum sur le Brexit a permis une nouvelle percée de l’or

Umicore: résultats semestriels satisfaisants et relèvement objectif de bénéfice ont permis de nouveaux records de cours

VanEck Vectors Gold Miners ETF: mines d’or excellent depuis le début de l’année grâce au revirement du cours de l’or; doublement de cours en 6mois; nouveaux pics en raison du Brexit

Agriculture

Anglo-Eastern Plantations: nouveau-venu en portefeuille; groupe de plantations d’huile de palme publie ses résultats semestriels le 26/8

Potash Corp.: résultats Q2 ont déçu, le dividende a été revu à la baisse; nous y reviendrons (*)

Sipef: résultats semestriels légèrement supérieurs aux prévisions; léger relèvement des prévisions annuelles, du fait notamment de la hausse du prix de l’huile de palme

Syngenta: le groupe chinois ChemChina reçoit l’aval pour la reprise par les autorités américaines; décote par rapport au prix offert s’est nettement réduite; d’où la limite de vente, voir ci-dessus (*)

Tessenderlo: chiffres semestriels supérieurs aux prévisions; lire ci-dessus (*)

Vieillissement de la population

Ablynx: chiffres semestriels font état d’une position liquide de 288,7 millions EUR; les résultats de phase II de la monothérapie Vobarilizumab (médicament potentiel contre l’arthrite rhumatoïde) ont été accueillis de manière mitigée du fait des très bons résultats obtenus par le placebo; cela dit, les résultats trahissent un potentiel. Le marché attend une décision d’AbbVie; l’investisseur Adrianus Van Herk a accumulé une position supérieure à 5% (*)

Argen-x: résultats d’études provisoires positives (cancer et maladies immunitaires) sont très prometteuses; les chiffres semestriels font état d’une trésorerie abondante de 108,7 millions EUR; important Investor Day le 22/9 (*)

Bone Therapeutics: traitement avecPreob donne statistiquement de meilleurs résultats en cas de fractures à retard de guérison, comme une baisse du risque de fracture de la hanche de 50%; trésorerie fin 1er trimestre totalisait 30,4 millions EUR; chiffres semestriels le 30/8 (*)

Fagron: cours sous pression car l’un des anciens propriétaires d’AnazaoHealth, une société américaine reprise par Fagron, exige 10 à 20 millions USD de la société pharma, et une enquête est menée sur l’ancien CEO de Fagron Amérique du Nord Jake Jackson par le FBI

MDxHealth: résultats mitigés au Q2; forte augmentation du CA mais perte nette également en hausse et trésorerie en baisse

Mithra Pharmaceuticals: approbation du lancement de l’étude de phase III aux USA et au Canada pour Estelle, qui pourrait révolutionner la contraception; hausse de 2,8% de ses parts du marché anticonceptionnel en Belgique ces douze derniers mois.

(*) : update

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici