Standard Chartered déçoit

De toutes les nouvelles valeurs que nous avons intégrées en portefeuille ces derniers mois dans le cadre du thème ” Consommation de la classe moyenne des pays émergents “, Standard Chartered est assurément celle qui a le plus déçu.

Nous exploitons la période plus difficile des marchés boursiers internationaux pour intégrer en portefeuille des actions Telefonica. L’accent géographique du thème ” Consommation de la classe moyenne ” était placé essentiellement sur l’Asie et l’Afrique. A juste titre, selon nous, mais de la même manière que Casino, Telefonica nous offre également une exposition à l’Amérique latine. Qui plus est, le groupe se diversifie aussi davantage dans le secteur des technologies et télécommunications, et nous pouvons tirer profit de l’embellie économique en zone euro.

La grande banque britannique Standard Chartered, qui a réalisé l’an dernier 88% de ses revenus opérationnels en Asie, Afrique et au Moyen-Orient, a déçu énormément avec son trading update pour le 3etrimestre. A présent, son bénéfice est plus faible (même plus de 10%) dans la division Banque de consommateurs en raison de problèmes persistants en Corée du Sud. Le groupe y prévoit au moins 15% de revenus inférieurs car les réductions de valeur sont substantielles sur le portefeuille d’emprunts personnels dans ce pays. Dans les autres pays, la croissance est toujours au rendez-vous. Mais en raison de la Corée, l’année 2013 est une année de transition, qui ne connaîtra pas les chiffres de croissance habituels. D’où la réaction de cours, qui se trouve actuellement plus de 25% sous le sommet du début de l’année. Cela dit, nous considérons ce problème comme local et temporaire. A plus long terme, la croissance annuelle du bénéfice par action devrait être à deux chiffres. Le moment de notre achat fut malheureux mais à 9 fois le bénéfice escompté pour l’an prochain, le marché se concentre trop largement sur la croissance plus molle à court terme. Non seulement nous maintenons notre conseil d’achat (rating 1B), mais nous tenterons de relever notre position moyennant une limite d’achat.

Wall Street a manifestement succombé à un nouveau phénomène de mode : le MLP ou Master Limited Partnership. Cette structure est déjà récemment apparue chez Exmar. Le MLP se situe entre l’action et l’obligation, et verse régulièrement des liquidités à ses détenteurs. Le MLP s’adresse surtout au secteur énergétique mais il est aussi notamment apparu ces derniers jours chez CF Industries. CF est le deuxième producteur au monde d’engrais phosphatés (élément N) et numéro 3 des phosphates (élément P), mais il utilise aussi de l’énergie, surtout du gaz naturel, pour produire les engrais. La direction de CF est depuis quelque temps mise sous pression par le hedge fund Thrid Point LLC pour relever son dividende. CF envisage à présent de créer également un MLP pour faire taire la critique et a indiqué “envisager” aussi une nouvelle hausse de son dividende. Le cours a réagi par une hausse de 10%, pour atteindre son plus haut. L’action était très bon marché en été mais ce n’est plus le cas aujourd’hui, après son envolée de plus de 30%. Nous payons désormais 12 fois le bénéfice attendu pour 2014. Nous vendons donc immédiatement un peu plus de la moitié de notre position (rating 3B).

Limites d’achat et de vente

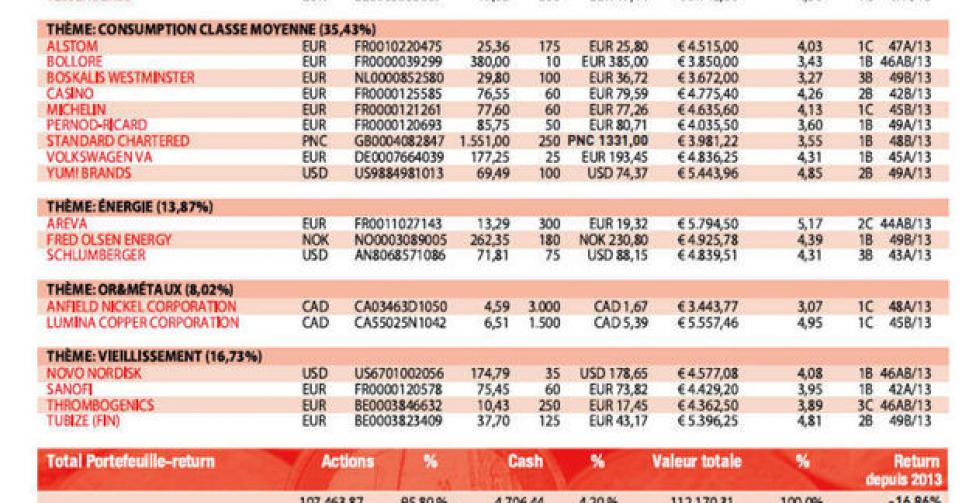

Thème Consommation de la classe moyenne des pays émergents

Alstom: résultats semestriels accueillis favorablement

Bolloré: creux lié au trading update digéré; Vincent Bolloré de plus en plus à l’avant-plan chez Vivendi

Boskalis: cours soutenu par l’actualité positive; position allégée

Casino: le groupe de distribution français est parvenu à convaincre les marchés avec son chiffre d’affaires pour le 3etrimestre

Michelin: euro vigoureux affecte les résultats

Pernod-Ricard: avertissement sur bénéfice de son concurrent Remy Cointreau a pesé sur le cours

Standard Chartered: déclaration intermédiaire du 3{+e}{+ }trimestre déçoit largement; limite d’achat

Volkswagen pref.: l’amélioration de la rentabilité a soutenu le cours en réaction aux résultats du 3etrimestre

Yum! Brands: conseils d’achat par plusieurs maisons de Bourse ont porté le cours à un nouveau sommet

Thème Energies alternatives

Areva: comme espéré, le Japon ne cessera pas de produire de l’énergie nucléaire

Fred Olsen Energy: cours vers son plancher annuel des 12 à 15 derniers mois; position a été renforcée

Schlumberger: chiffres à nouveau supérieurs aux attentes

Thème Or & métaux

Anfield Nickel: négociations sur la vente du projet Mayaniquel toujours en cours)

Lumina Copper: négociations liées au projet Taca Taca bientôt reprises

Thème Agriculture

CF Industries: le fait d’envisager une structure MLP est suffisant pour un rebond de cours important; limite de vente partielle

Deere&Company: annonce de programme de rachat d’actions propres de 8 milliards USD

Nutreco: nouveau-venu; nous misons sur la croissance de l’aquaculture

Tessenderlo: avons exploité cours historiquement faible pour renforcer position

Thème Vieillissement de la population

Novo Nordisk: souhaite relever les parts de marché sur le marché du diabète aux Etats-Unis de 29% à 42 – 44% en 10 ans.

Sanofi: données positives liées à l’étude de phase III pour sarilumab, médicament potentiel contre les rhumatismes

ThromboGenics: partenaire Alcon/Novartis a démarré les ventes au Canada; le fondateur Desiré Collen a remporté le Scrip Lifetime Achievement Award

Tubize (fin): UCB n’est pas en vente selon le porte-parole de l’actionnaire de référence Tubize à la demande de Bloomberg; cours d’UCB pas encore assez haut ?

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici