So goes January…

L’adage boursier veut que le mois de janvier soit révélateur du sentiment pour le restant de l’année. S’il dit vrai, l’année boursière sera difficile.

Avec un repli de plus de 7%, le mois de janvier 2016 est même le mois le plus faible de l’histoire de l’indice Standard&Poor’s500 (ancien plancher à -6,78%). En moyenne, janvier est un mois positif (81 fois sur 116 depuis 1900), et même le meilleur mois de l’année, avec une moyenne mensuelle de +1,62%.

La mauvaise nouvelle, c’est que depuis 1950, chaque fois que l’indice S&P500 a terminé le mois de janvier d’une année d’élections dans le rouge, le bilan de l’année fut chaque fois négatif. Ce qui ne présage rien de bon. À moins que 2016 devienne l’exception qui confirme la règle ? Nous restons en tout cas sur nos gardes.

Vertex Pharmaceuticals : les biotechnologiques américaines sous pression

Ces derniers mois, le secteur biotech américain fut sous pression en raison des commentaires de la candidate aux présidentielles Hillary Clinton concernant les prix élevés des médicaments. Bien que la probabilité de changements effectifs soit faible _ la discussion politique traîne depuis déjà trop longtemps _, le momentum positif est passé et l’indice biotechnologique (ticker IBB) a déjà reflué de 22% depuis le 1er janvier. Ce qui n’est évidemment pas une bonne nouvelle pour la valeur de portefeuille Vertex Pharmaceuticals, dont les médicaments pour la mucoviscidose sont également assez coûteux. Sur le plan opérationnel, tout se déroule cependant selon les prévisions. La société a publié des résultats supérieurs aux prévisions au terme du 4e trimestre. Le chiffre d’affaires (CA) de Kalydeco s’est inscrit en hausse de 45%, à 181 millions USD (+8,9% par rapport au 3e trimestre), et celui d’Orkambi _ le 2e produit approuvé en juillet 2015 aux États-Unis _ de 68%, à 219,9 millions USD (130,8 millions USD au 3e trimestre). Hors éléments exceptionnels, on recense un bénéfice net de 43 millions USD, soit 0,17 USD par action (0,14 USD attendu). La perte nette sur base annuelle s’est allégée de 24%, à 558 millions USD (2,03 USD par action). Pour 2016, Vertex table sur un CA inférieur aux projections pour Kalydeco entre 670 et 690 millions USD (consensus à 735 millions USD). Aucune prévision n’a encore été avancée pour Orkambi (consensus 1,6 milliard USD). Fin 2015, une approbation avait été donnée pour un groupe cible de 25.000 patients : 4000 pour Kalydeco et 21.000 pour Orkambi. Au travers de l’expansion géographique et d’extensions de labels _ limites d’âge inférieures et mutations supplémentaires _, ce chiffre devrait se hisser à 44.000 dans les prochaines années, ce qui impliquerait que d’ici 2018 le CA de Kalydeco se hisse à 1 milliard USD, et celui d’Orkambi à 3,5 milliards USD. Au plus tard le 7 février, la FDA américaine se prononcera par rapport à une extension de label pour Kalydeco (groupe cible de 1500 patients de plus de deux ans) qui n’a pas été comptabilisée dans les prévisions de CA pour 2016. Nous sommes satisfaits de l’évolution de Vertex, mais ne rejoignons pas le constat général faisant état d’un sentiment aigri par rapport à la biotech aux États-Unis. Ce qui réduit également la validité de notre scénario de reprise. Nous tablons désormais sur un redressement de cours après la forte baisse. C’est pourquoi nous conservons notre position mais suivons l’évolution de près.

Consommation de la classe moyenne des pays émergents

Barco: attendons les chiffres annuels le 11/2 (*)

Itau Unibanco Holding: chiffres annuels le 3/2

Solvay: cours sous pression en raison des abaissements de conseils ; action chimique européenne la moins chère (*)

Énergie

Peabody Energy: résultats Q4 reportés au 11/2 (*)

PNE Wind: déception au Royaume-Uni

Uranium Participation: décote de quelque 20% par rapport à la valeur intrinsèque

Velcan: meilleurs chiffres de production de son histoire au Brésil ; suivi positif de KBC Securites, qui a permis un rebond du cours (*)

Or & métaux

ArcelorMittal: la Commission européenne envisage d’instaurer des taxes à l’importation sur l’acier plat chinois et russe ; rebond de cours ; chiffres annuels le 12/2 (*)

Franco-Nevada: nouveau-venu en portefeuille

Market Vectors Gold Miners ETF: mines d’or ont rebondi la semaine dernière (*)

Rio Tinto: acteur solide parmi les géants des matières premières; chiffres annuels le 11/2 (*)

Umicore: chiffres annuels 5/2 (*)

Agriculture

Deere&Co: résultats supérieurs aux prévisions

Potash Corp.: chiffres Q4 inférieurs aux prévisions ; abaissement du dividende à 1 USD par action mais possible intensification du programme de rachat d’actions propres ; nous y reviendrons (*)

Sipef: a commencé à racheter des actions propres

Suedzucker: résultats Q3 de l’exercice 2015-2016 démontrent que l’amélioration est insuffisante

Syngenta: demeure candidat à la reprise pour 2016

Tessenderlo: prochaine nouvelle proposition de fusion pour Picanol Tessenderlo Group avec des rapports plus favorables pour les actionnaires de Tessenderlo (*)

Vieillissement de la population

Ablynx: perçoit 8 millions EUR de paiement d’étape de la part de Boehringer Ingelheim pour le début d’une étude clinique avec un nanocorps bispécifique dans le traitement du cancer (*)

Bone Therapeutics: élargit le programme pour Allob aux fractures multiples

Fagron: rumeurs et annonces des médias évoquent toujours une augmentation de capital (privée) imminente (*)

GlaxoSmithKline: spéculations de reprise (Johnson&Johnson ; Reckitt Benkiser pour la division Consumer Health) refont surface ; chiffres Q4 le 3/2 (*)

MDxHealth: a annoncé des résultats très positifs pour le test de biopsie AssureMDx pour le cancer de la vésicule

Vertex Pharmaceuticals: chiffres Q4 supérieurs aux prévisions ; lire ci-dessus (*)

(*) = update

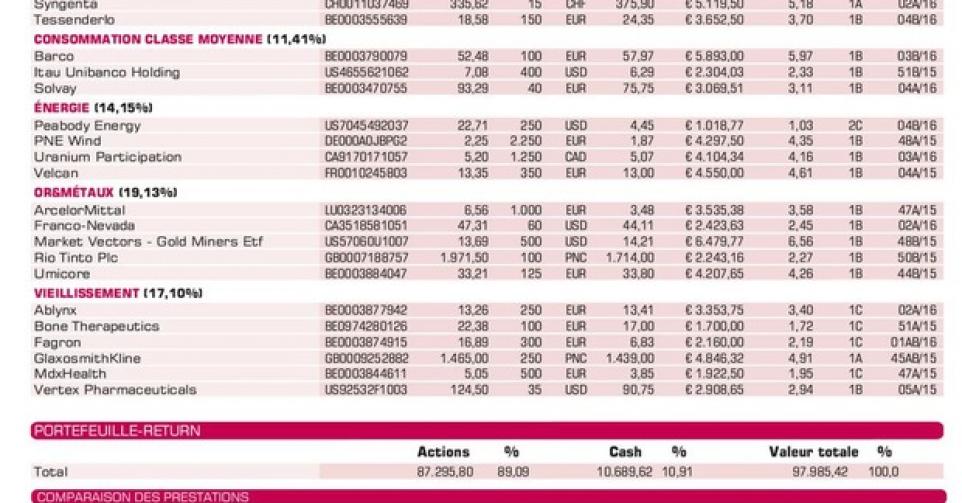

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici