Rumeurs de reprise chez Syngenta et CGG

Dignes d’achat

La nouvelle nous avait secoués : Monsanto a envisagé une offre sur Syngenta et aurait parlé de mettre sur la table au moins 40 milliards USD, soit plus de 20% de plus que la capitalisation boursière de la société agricole suisse. L’une des motivations était de nature fiscale. Un déménagement du siège social vers le pays alpin aurait permis d’alléger sensiblement la facture fiscale. Des négociations auraient eu lieu mais la direction de Syngenta a décroché. Un obstacle important aurait été posé par les autorités de la concurrence car ces deux groupes sont les leaders mondiaux respectivement dans les semences (Monsanto) et les moyens de protection de plantes (Syngenta). Ensemble, ils auraient occupé une position dominante dans certains domaines. Le cours de Syngenta a rebondi de 6 à 7% lorsque la nouvelle (étonnante) a commencé à circuler. Nous croyons toujours au potentiel de long terme de ce géant agricole. Digne d’achat (rating 1A).

Des rumeurs circulent aussi concernant le spécialiste des services pétroliers CGG. Il y a moins d’un mois, nous avions conseillé de prendre une première position dans ce leader français de la géophysique (lire également Flash dans l’IB-19B). Les chiffres trimestriels très mauvais ont donné lieu à un repli de cours vers le plus-bas, et nous pensions qu’il faudrait un certain temps au marché pour digérer cette déception. Mais le cours a rebondi dès les premières rumeurs de reprise. Le groupe américain Baker Hughes, notamment, a été cité comme repreneur potentiel de CGG. La direction de l’entreprise a rapidement démenti. Le CEO Jean-Georges Malcor a indiqué que le secteur était un petit monde et qu’il apprécierait des négociations “amicales”. Il a confirmé dans la foulée la situation difficile de la géophysique (focus sur la recherche de minéraux souterrains, comme le pétrole brut, le gaz naturel, les minéraux). Le cours a également été soutenu par l’obtention d’un contrat en Arabie Saoudite (études sismiques sur terre). Digne d’achat (rating 1B).

Abaissement de conseil sur LVMH

Avec une hausse de quelque 10%, l’action du géant français du luxe LVMH s’est très bien comportée au 1er semestre. Nous avons intégré l’action en portefeuille en début d’année justement parce qu’elle était restée en retrait en 2013, en raison principalement de la croissance (organique) faible de sa plus grande division, Mode&maroquinerie. Ce département, qui englobe les marques Louis Vuitton, Fendi, Donna Karan, Givenchy, Kenzo, etc., a cependant présenté un redressement de son chiffre d’affaires (CA) au cours des trois derniers mois de l’an dernier (7%). Le bon 4etrimestre s’est poursuivi au 1ertrimestre de cette année, puisque la croissance est pour la première fois à deux chiffres en 2 ans (+11%, dont 9% de croissance organique, donc hors acquisitions ou désinvestissements). La division Mode&maroquinerie représente près de 37% du CA du groupe. Depuis 2010, LVMH a investi plus de 10,5 milliards USD dans 33 opérations afin de devenir toujours plus dominant dans le secteur du luxe. La reprise de Bulgari étant la principale opération. Une nouvelle (grande) acquisition dans le segment, comme Armani, Dolce&Gabbana… ne peut être exclue. A plus forte raison si l’homme fort du groupe, Bernard Arnault, accède à la requête d’Axel Dumas de vendre la participation de 23% dans Hermès International (valeur actuelle de la participation : plus de 6 milliards EUR). Dumas insiste sur l’indépendance de la chaîne. La valorisation à 19 fois le bénéfice (relevé) attendu pour cette année et plus de 10 fois la valeur d’entreprise (EV) par rapport au cash-flow opérationnel démontre que LVMH est à nouveau apprécié. L’action s’échange aux environs de notre fair value. D’où notre abaissement de conseil à “conserver” (rating 2A).

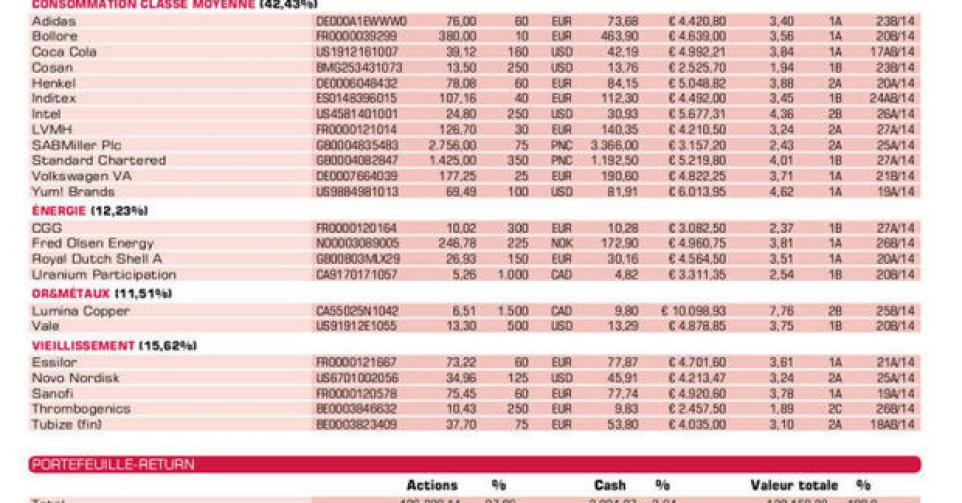

Intentions d’achat et de Vente

Consommation de la classe moyenne des pays émergents

Adidas: la Coupe du Monde du foot peut être l’occasion d’un rebond de cours

Bolloré: chiffres T1 en ligne; beau potentiel de long terme

Coca-Cola: lance la stevia dans le Coca-Cola Life et le Sprite au RU

Cosan: nouveau-venu en portefeuille; misons sur le redressement du Brésil

Henkel: marché surpris par deux sérieuses acquisitions visant à renforcer la croissance du chiffre d’affaires; nous y reviendrons

Inditex: nouveau venu en portefeuille publie des chiffres supérieurs aux prévisions; position renforcée

Intel: cours rebondit; attendons avant d’alléger

LVMH: cours a connu une belle hausse; abaissement de conseil (lire par ailleurs)

SABMiller: selon Citi, AB InBev reprendra SABMiller d’ici 6 à 18 mois

Standard Chartered: update semestriels à nouveau décevant

Volkswagen pref.: succès du placement d’actions pour le financement de la reprise de Scania

Yum! Brands: redressement chiffre d’affaires et bénéfice en Chine soutient le cours

Energie

CGG: spéculations de reprise ont arraché le cours à son plancher (lire par ailleurs)

Fred Olsen Energy: cours sort du plancher; versement dividende de 20 NOK par action (ex-coupon le 28/5)

Royal Dutch Shell: cours en train de rattraper son retard sur les concurrents

Uranium Participation: cours à un plancher; position renforcée

Or & métaux

Lumina Copper: offre de First Quantum Minerals; prochain Flash sur First Quantum

Vale: cours proche d’un plancher à cinq ans; position a été renforcée

Agriculture

Asian Citrus: nouveau-venu en portefeuille; potentiel de long terme mais risque élevé

Deere&Company: CA T2 décevant; remontée de cours interrompue; valorisation reste faible

Nutreco: suspend désinvestissements dans les activités viande; réaction de cours négative

Syngenta: intérêt inattendu de Monsanto

Tessenderlo: Stefaan Haspeslagh succède à Gérard Marchand au poste de président du conseil d’administration

Vieillissement de la population

Essilor: chiffre d’affaires T1 supérieur aux prévisions; cours en hausse

Novo Nordisk: résultats appréciables; début programme de rachat d’actions propres

Sanofi: filiale Genzyme autorisée à nouveau à introduire dossier à la FDA pour Lemtrada, contre la sclérose en plaques

ThromboGenics: fin des négociations de reprise provoque implosion du cours

Tubize (fin): UCB a signé contrat avec European Investment Fund à concurrence de 75 millions EUR

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici