Protection du portefeuille, Volkswagen et CF Industries

La Federal Reserve a agréablement surpris les marchés. Dans cette optique, le maintien d’une importante position dans le thème Protection du portefeuille n’a plus vraiment de sens.

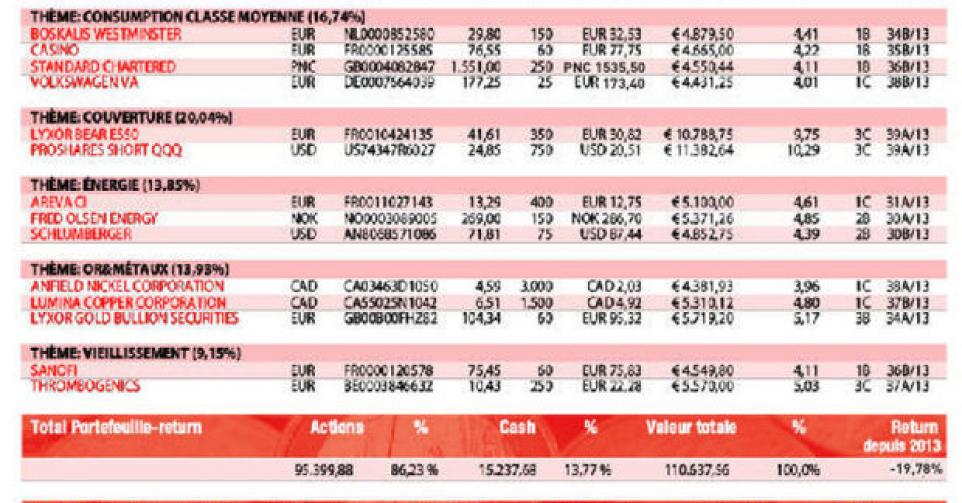

C’est pourquoi les trackers Lyxor ETF Short CAC40 et Proshares Short S&P500 ont disparu de notre portefeuille (au moins temporairement). Pour autant, tous les problèmes ne sont pas résolus. L’obstacle le plus important que Wall Street aura à affronter au cours des 4 à 6 prochaines semaines est la combinaison budget 2014/plafond de la dette (actuellement à 16.700 milliards USD !). Républicains et Démocrates sont en effet en désaccord sur ce sujet et n’ont pas encore trouvé de (réel) compromis. C’est pourquoi les trackers Lyxor ETF Bear Eurostoxx50 et Proshares Short QQQ demeurent au sein du portefeuille. Afin de nous protéger contre une éventuelle crise fiscale aux Etats-Unis.

Un rapport négatif d’un magazine automobile allemand relatif à la pression sur les marges chez Volkswagen a ramené le cours nettement en dessous de notre limite d’achat, même si le porte-parole de VW a contesté les faits. Pour éviter tout malentendu, signalons que nous avons acheté les actions préférentielles de Volkswagen (Volkswagen pref ou VA; code ISIN : DE0007664039) pour notre portefeuille parce que ces titres sont les plus liquides et sont aussi ceux qui sont intégrés à l’indice DAX. Le cours est généralement plus de 5 EUR plus haut que celui des actions “ordinaires” de Volkswagen (code ISIN : DE0007664005). Si vous avez acheté ces dernières, aucun problème : elles connaîtront un parcours similaire.

CF Industries est le deuxième producteur mondial d’engrais potassés (élément N) et le numéro 3 des phosphates (élément P). A plus forte raison dans un contexte de prix compétitif, CF Industries présente plusieurs atouts de taille. Ainsi l’Amérique du Nord doit-elle encore importer 9 millions ou 23,5 millions de tonnes d’engrais potassés, soit 40%. Conséquence : les usines nord-américaines tournent à 100% de leur capacité disponible. En outre, un plancher est posé sous les prix par le coût de production du producteur le plus “cher”. Compte tenu de l’avantage des coûts de l’énergie (utilisation de gaz de schiste), CF Industries compte parmi les producteurs les moins chers, avec une marge toujours suffisante pour “chouchouter” les actionnaires. Depuis 2010, le groupe a versé 267 millions USD sous la forme de dividendes et racheté pour 2,6 milliards USD d’actions propres, et a encore la possibilité de racheter pour 1,9 milliard USD (solde sur lequel porte l’autorisation de 3 milliards USD de 2012) ou 16% des actions encore en circulation. Au 2e trimestre, CF Industries a dégagé un bénéfice par action de 8,38 USD, soit 10% de plus que l’estimation des analystes de 7,61 USD par action. Le 5 novembre, les résultats du 3e trimestre seront publiés. Les analystes misent sur environ 24 USD de bénéfice par action cette année. Elément crucial pour nous : la faible valorisation, à 8,5 fois le bénéfice escompté pour 2013 et 4,7 fois le rapport EV (valeur d’entreprise) / EBITDA (cash-flow opérationnel). Ce qui reste conforme voire inférieur au ratio du leader de marché européen présentant un désavantage en termes coûts, Yara International (rapport cours/bénéfice attendu de 8,5; EV/EBITDA de 5,2). La décote “inexplicable” par rapport à ses pairs malgré l’avantage énergétique recule mais n’est pas encore tout à fait effacée. C’est pourquoi CF Industries reste pour l’instant en portefeuille (rating 2B). Nous visons une limite de vente aux environs de 220 USD.

Intentions d’achat et de vente

Thème Protection du portefeuille

Lyxor ETF Bear DJ Eurostoxx 50: résistance à 2835 points franchie; indice à son plus haut niveau des 5 dernières années

Lyxor ETF Short CAC40: résistance à 4100 points franchie; vente

Proshares Short QQQ:Bourse technologique du Nasdaq se trouve à un record, car début du processus de ‘tapering’ reporté

Proshares Short S&P500: deuxième partie de la vente exécutée

Thème Consommation de la classe moyenne des pays émergents

Boskalis: résultats trimestriels publiés le 15/11

Casino: groupe de distribution français fait son entrée en portefeuille

Standard Chartered: banque britannique produit 90% de ses revenus en Asie et en Afrique ; nouveau-venu en portefeuille

Volkswagen préf.: Volkswagen (actions préférentielles) fait son entrée en portefeuille

Thème Energies (alternatives)

Areva: contrat d’entretien signé avec la société américaine de services d’utilité publique PSEG Nuclear

Fred Olsen Energy: résultats du 3e trimestre le 29/10

Schlumberger: publie des résultats pour le 3e trimestre le 18 octobre

Thème Or & métaux

Anfield Nickel: probabilité d’une transaction toujours actuelle

Lumina Copper: à 5,05 CAD, nous avons acté 25% de gain en 3 semaines par rapport à notre dernier achat de 250 titres à 4 CAD; avec les 1500 actions restantes, nous misons sur la vente du projet Taca-Taca à un meilleur prix

Lyxor Gold Bullion: surprise du fait que le processus de ‘tapering’ n’ait pas lieu ; cours de l’or a augmenté en conséquence

Thème Agriculture

CF Industries: publie ses résultats du 3e trimestre le 5/11

Deere&Company: étudie les alternatives pour sa division irrigation des eaux

Tessenderlo: vente des activités de profilés finalisée.

Thème Vieillissement de la population

– Sanofi: importante actualité à venir ; médicament contre MS Aubagio approuvé pour l’Europe

– ThromboGenics: Alcon/Novartis a annoncé clairement lors d’une conférence internationale sur les soins de santé qu’ils croyaient encore au potentiel de Jetrea

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici