Nouvelles adaptations

Le cours de Syngenta est inférieur de 40% au cours de l’offre de Monsanto.

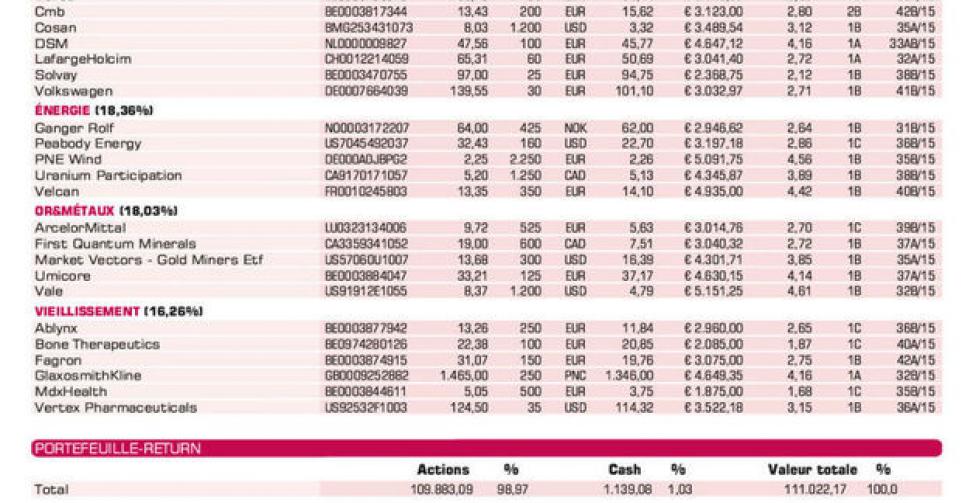

Comme indiqué ces dernières semaines, nous souhaitons déplacer certains accents dans notre portefeuille, en prévision des prochaines années. Nous souhaitons en premier lieu nous concentrer sur l’agriculture (effet du phénomène El Nino) et les métaux précieux (revirement du prix de l’or semble pleinement réalisé). Nos participations dans Potash et Sipef ont déjà été renforcées. Nous voudrions aussi accroître la participation dans Syngenta (lire ci-dessous). Les positions dans les investissements liés à l’or seront également progressivement étoffées. D’abord dans le tracker Market Vectors Gold Miners ETF (ticker GDX) et/ou une accumulation de la participation dans Franco-Nevada (société de royalties et de streaming, lire le Flash, IB42B; ticker FNV).

Vu notre trésorerie plutôt maigre, cela suppose que nous vendions d’abord d’autres lignes. Nous allons donc d’abord alléger Volkswagen et Ganger Rolf. Pour des raisons très diverses, nous pensons que le potentiel de cours sera inférieur à celui de la moyenne au cours des prochains mois et semaines. Chez VW, le Diesel Gate continue d’effrayer les investisseurs. L’acteur norvégien dans l’énergie (renouvelable) a quant à lui de très bonnes perspectives de long terme mais est freiné à court terme par les dépenses moins élevées dans le secteur des services pétroliers.

Syngenta : pas convaincus

Du fait de l’abandon, en début d’année, par la Banque centrale suisse, du plafond de 1,20 franc suisse (CHF) pour 1 euro (EUR) et de la hausse du dollar américain (USD), il demeure un écart important entre le chiffre d’affaires à taux de change constants et le même chiffre au taux actuel pour le spécialiste suisse de la protection des plantes et des semences. Syngenta a annoncé un chiffre d’affaires du groupe de 2,62 milliards USD. Aux taux de change actuels, cela représente une baisse de 12%, contre 2,97 milliards USD au 3etrimestre 2014. A taux de change constants, on note un statu quo. Ce chiffre stable est cependant le résultat d’une accumulation de plusieurs différences entre régions et divisions. Il est crucial que la principale région – Amérique latine – ait réalisé une croissance de son chiffre d’affaires de 13% à taux de change constants. Pour l’ensemble de l’exercice, le CEO Mike Mack prévoit un CA comparable à celui de 2014 à taux de change constants et un cash-flow opérationnel (EBITDA) qui trahit une croissance à deux chiffres. Les chiffres semestriels supérieurs aux prévisions rendent compte d’une augmentation de l’EBITDA, en l’occurrence de 21% à taux de change constants, à 2 milliards USD. Mack et le reste de la direction subissent la pression des actionnaires car ils ont rejeté cet été une offre pourtant alléchante de 47 milliards USD ou 470 CHF par action de leur concurrent américain Monsanto. Le marché n’était dès lors pas satisfait du trading update. Le cours se situe environ 40% sous l’offre de Monsanto. Nous entrevoyons dès lors un potentiel de redressement pour les prochaines années. Qui plus est, le programme de rachat d’actions propres (2 milliards USD) a démarré. Nous envisageons la possibilité d’étoffer la position au cours des prochains jours ou semaines (” digne d’achat “; rating 1A).

Intentions d’achat et de vente

Consommation de la classe moyenne des pays émergents

Adidas: résultats en ligne avec les attentes

Barco: actionnaire de référence Van de Wiele a relevé sa participation à plus de 13%

CMB: résultats Q3 en ligne; attend toujours que l’offre de 16,20 EUR par action devienne définitive (*)

Cosan: malaise au Brésil et en réal brésilien continue de tirailler le cours

DSM: bénéficie d’un relèvement de conseil à ” digne d’achat ” par Liberum

LafargeHolcim: a un nouveau CFO : Ron Wirahadiraksa (*)

Solvay: réalise l’acquisition d’Epic Polymers en Allemagne (*)

Volkswagen: a dû rappeler 8,5 millions de véhicules; cours reste sous pression car craintes autour du diesel gate; ordre de vente (*)

Energie

Ganger Rolf: résultats Q2 affectés par les dépréciations de valeur chez Fred Olsen Energy; limite de vente (*)

Peabody Energy: procède à une division des actions (1 nouvelle pour 15 existantes) au 30/9

PNE Wind: chiffres Q2 supérieurs aux prévisions; attendons nouveau conseil d’administration

Uranium Participation: Le Japon a finalement rouvert le premier réacteur nucléaire

Velcan: a vendu 2 projets au Laos pour une plus-value de 7 millions USD

Or & métaux

ArcelorMittal: relèvement de conseil de JPMorgan, notamment, permet une hausse de cours

First Quantum Minerals: beau rebond de cours à l’annonce d’un programme de vente d’actifs pour un milliard de dollars d’ici Q1 2016

Market Vectors Gold Miners ETF: se distingue; position sera encore renforcée (*)

Umicore: GBL et Bois Sauvage ont renforcé leur position

Vale: redressement après crise excessive autour du concurrent Glencore

Agriculture

Potash Corp.: a renoncé à l’offre sur K+S; redressement de cours, position renforcée (*)

Sipef: nouveau-venu en portefeuille; position renforcée (*)

Suedzucker: a relevé les prévisions de chiffre d’affaires et de bénéfice pour l’exercice en cours

Syngenta: trading update 3e trimestre, lire ci-dessus (*)

Tessenderlo: cours sous pression car prévisions moins bonnes pour les engrais, relèvement de conseil (*)

Vieillissement de la population

Ablynx: obtient un premier versement d’étape (3,5 mio EUR) dans l’immunothérapie cancéreuse en collaboration avec Merck (*)

Bone Therapeutics: a soigné ses premiers patients avec son produit de thérapie cellulaire Allob

Fagron: probabilité accrue d’acquisition

GlaxoSmithKline: a vendu un médicament expérimental contre la sclérose en plaques à Novartis

MDxHealth: lance test cancer de la prostate SelectMDx (*)

Vertex Pharmaceuticals: doute entourant la hauteur des prix des médicaments innovants après tweet de Hillary Clinton continue de peser sur le secteur biotech

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici