Mines aurifères : formation de plancher

L’or a une nouvelle fois baissé à son plancher de cet été.

Le changement de perception découlant de la quasi-certitude désormais que mi-décembre sera marqué par le premier relèvement de taux américains, a également des retombées sur le cours de l’or, qui a une nouvelle fois baissé à son plancher de cet été. Nous pensons cependant que cet élément est intégré dans le cours. Qui plus est, la Federal Reserve ne devrait pas procéder très rapidement ensuite à de nouveaux relèvements de taux, compte tenu de l’assouplissement monétaire ultérieur attendu par la Banque centrale européenne (BCE). Le dollar américain (USD) serait sinon trop vigoureux et affecterait trop largement la position concurrentielle de l’industrie américaine. Ce n’est évidemment qu’a posteriori qu’il est possible d’identifier précisément le plancher, mais nous continuons de croire que le métal jaune forme un plancher depuis plusieurs années.

Le repli de 45% du cours de l’or est visible au travers du repli de cours moyen de 83% des actions minières. Cela signifie concrètement qu’une action qui se trouvait en avril 2011 à 100, n’est plus aujourd’hui qu’à 17. Au cours du demi-siècle écoulé, il n’y a jamais eu de marchés aussi baissiers du secteur aurifère. En moyenne, le repli s’est limité dans le passé à 60%. Alors qu’il y a cinq ans, on payait encore en moyenne jusque 20 fois le cash-flow d’une mine aurifère (nord-américaine), cette valorisation s’élève aujourd’hui à 4,8 fois. Récemment, une action aurifère moyenne présente à peine 0,5 fois la valeur comptable. Ce sont des valeurs au plancher.

Ici aussi, le potentiel est important, raison pour laquelle nous souhaitons nous positionner : en renforçant notre position dans Market Vectors Goldminers (ticker GDX) (rating 1B) et en allégeant la position dans First Quantum Minerals.

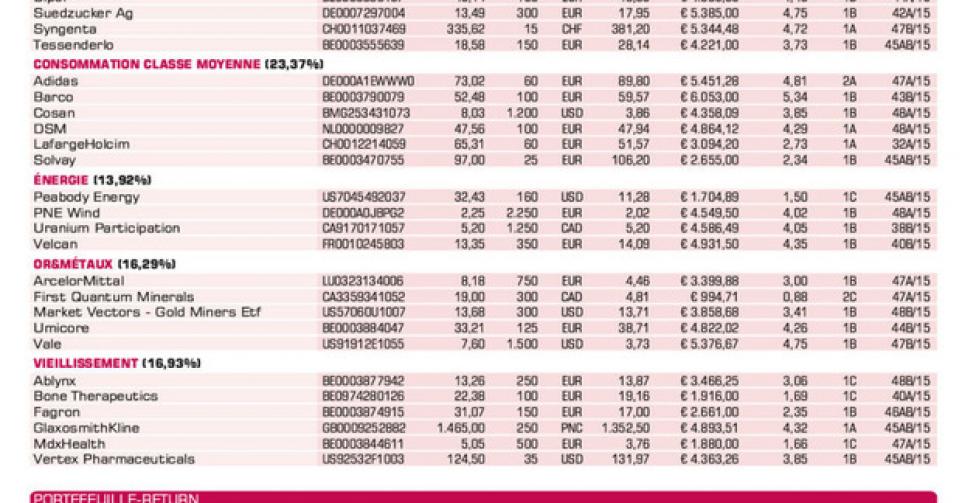

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici