Cabrioles chez ThromboGenics

Le cours de ThromboGenics pourrait encore fluctuer pendant des mois.

Dans l’anticipation de l’assemblée annuelle du 6 mai, le cours de ThromboGenics s’était hissé à 24 EUR, son plus haut niveau depuis de longs mois. Mercredi dernier pourtant, après l’événement, le cours s’est replié de 10%. Pourquoi ? La probabilité que la direction en dise davantage sur les options stratégiques envisagées était en effet minime. L’assemblée générale a avant tout pour mission d’approuver les comptes annuels de l’exercice précédent. Le CEO Patrik De Haes nous a même confié que le processus durerait “plusieurs mois”. Pas plusieurs années, donc, mais pas non plus quelques semaines. En d’autres termes : n’espérez pas de rebondissement à (très) court terme. Ce fut suffisant pour décourager plusieurs investisseurs spéculatifs. L’opération est encore à un stade embryonnaire, mais le PDG a également annoncé que le regroupement des équipes d’Alcon et Novartis (équipe du médicament à succès Lucentis) semblait donner des résultats positifs. Cela dit, une acquisition de la société biotech par Alcon/Novartis n’est pas aussi évidente qu’il y paraît car aux Etats-Unis, Lucentis n’est pas distribué par Novartis, mais par l’autre géant pharma suisse, Roche. Pour autant, lors de l’assemblée annuelle, la direction n’a pas nié que Thrombo pourrait demander une aide externe pour booster les ventes de Jetrea outre-Atlantqiue. Compte tenu de sa structure de coûts de 80 millions EUR par an, le groupe pourrait accuser cette année une lourde perte si les ventes ne sont pas sensiblement accrues. Vu leur lien de collaboration étroit, Alcon/Novartis demeure donc un candidat valable. Y compris pour le développement ultérieur d’autres indications de Jetrea, essentiellement le diabète. Le cours de Thrombo pourrait donc encore très probablement fluctuer quelques mois au gré des spéculations. Nous conservons notre position et attendons (sereinement) (rating 2C).

Début sur les chapeaux de roue chez Henkel

Nous avions décidé d’acheter Henkel lors du repli du titre consécutif aux prévisions “prudentes” pour 2014. Mais la société a, comme à son habitude, très bien commencé l’année en publiant des chiffres supérieurs aux prévisions au bilan du 1er trimestre. Ainsi le groupe a-t-il présenté une croissance organique (hors acquisitions ou désinvestissements) de son chiffre d’affaires de 4,3% (contre un consensus à 3,8%), grâce notamment à une croissance de 9,2% dans les pays émergents. Le résultat opérationnel (EBIT) s’est également révélé supérieur aux prévisions (619 contre 601 millions EUR attendus) tandis que le bénéfice par action est ressorti à 1,04 EUR (consensus à 1,01 EUR). Pour l’ensemble de l’exercice, on table sur une croissance organique de 3 à 5% et sur une hausse de la marge d’EBIT à 15,5%. Le marché, rassuré par ces résultats, a porté l’action vers les sommets de la fin de l’an dernier. Nous abaissons notre conseil à “conserver” (rating 2A).

Succès de SABMiller

Pour connaître les chiffres 2013-2014 (clôture le 31/3) de SABMiller, il faudra encore attendre jusqu’au 22 mai. Ceci étant, le brasseur a livré il y a quelques semaines un trading update enthousiasmant. Malgré les turbulences sur les marchés émergents, SABMiller enregistre toujours une hausse de son chiffre d’affaires (CA). L’an dernier, les volumes ont connu une croissance de 2% (1% pour les bières et 5% pour les boissons fraîches) et le CA a augmenté de 3%. La forte dévalorisation de nombreuses devises impactera cependant négativement les résultats. Au début de cette année, en pleine crise des pays émergents, le cours de SABMiller en a souffert également. Notre timing d’achat (à un cours proche du plancher annuel) est dès lors optimal a posteriori, et nous affichons aujourd’hui un gain appréciable sur la position. Conformément à la stratégie globale, nous décidons donc d’alléger la ligne. Nous abaissons donc notre conseil à “conserver” (rating 2A).

Intentions d’achat et de vente

Consommation de la classe moyenne des pays émergents

Adidas: résultats T1* en demi-teinte mais le cours n’a pas baissé; nous y reviendrons.

Bolloré: n’a pas obtenu gain de cause et n’évitera pas l’amende pour formation de cartel; chiffres T1 en ligne; nous y reviendrons.

Casino: chiffre d’affaires supérieur aux prévisions au T1; vente partielle position

Coca-Cola: résultats T1 accueillis favorablement; position renforcée

Henkel: résultats T1 supérieurs aux prévisions

Intel: résultats T1 accueillis de manière neutre

LVMH: chiffre d’affaires supérieur aux prévisions au T1

SABMiller: allègement position; résultats annuels 2013-2014 le 22/5

Standard Chartered: résultats intérimaires accueillis favorablement; nous y reviendrons

Telefonica: chiffres T1 inférieurs aux prévisions; nous y reviendrons

Volkswagen pref.: chiffres T1 supérieurs aux prévisions; commentaire dans un prochain numéro

Yum! Brands: redressement chiffre d’affaires et bénéfice en Chine

Energies

Fred Olsen Energy: résultats T1 faibles

Royal Dutch Shell: position renforcée; résultats supérieurs aux prévisions

Uranium Participation: perspectives pour l’uranium moins bonnes à court terme

Or & métaux

Lumina Copper: cours se redresse; négociations avec 3 parties sur la vente du projet Taca-Taca

Agriculture

Deere&Company: action est redécouverte

Nutreco: trading update T1 accueilli de manière mitigée; nous y reviendrons

Syngenta: trading update T1 supérieur aux prévisions

Tessenderlo: rebond de cours après résultats supérieurs aux prévisions pour le T1; position allégée

Vieillissement de la population

Essilor: chiffre d’affaires T1 supérieur aux prévisions; nous y reviendrons

Novo Nordisk: résultats T1 publiés; nous y reviendrons

Sanofi: résultats T1 légèrement inférieurs aux prévisions

ThromboGenics: exercice stratégique prendra plusieurs mois

Tubize (fin): position allégée

*T1 : 1er trimestre

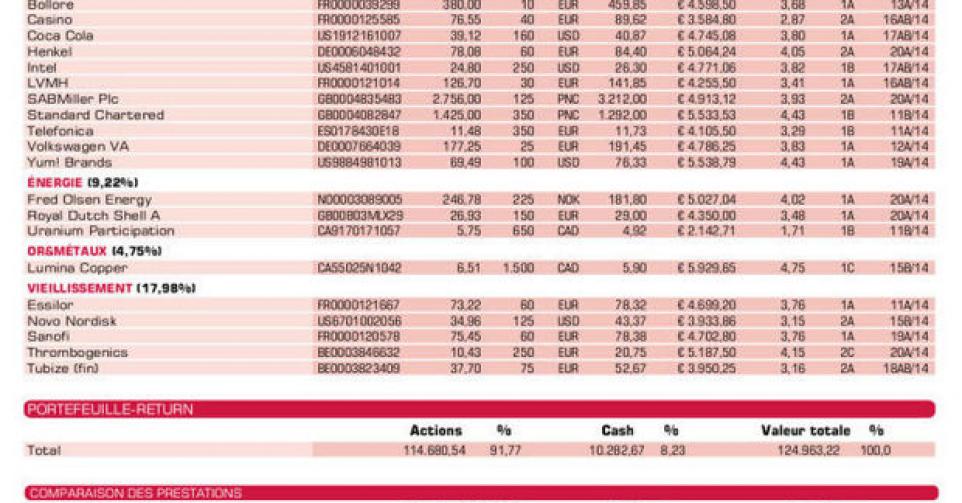

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici