Vranken-Pommery & Alcoa

L’action Vranken-Pommery a reculé de plus de 15% depuis cet été. Faut-il s’inquiéter ?

Pas pour ce qui nous concerne, en tout cas. L’an dernier, Vranken-Pommery est parvenu à augmenter ses ventes de marques de 5,7% à 303,7 millions EUR dans un marché du champagne en contraction (-1,5%). L’évolution positive du chiffre d’affaires (CA) s’est poursuivie cette année. Au 1er semestre, les ventes de marques ont progressé de 7,3%, à 115,5 millions EUR. Le champagne – avec les marques haut de gamme Vranken, Pommery, Charles Lafitte et Heidsieck & Co Monopole – a gagné 6,2%, à 78,8 millions EUR, la division Vins rosés a vu ses ventes s’accroître de 7%, à 28,9 millions EUR, et le CA du porto (Rozès et Terras do Grifo) a augmenté de 21,9%, à 7,8 millions EUR. Le résultat opérationnel récurrent (REBIT) a ainsi progressé de 10% au 1er semestre, à 6,6 millions EUR. Notamment grâce à une plus-value unique sur la scission des activités de Négoce Listel dans Listel SA – un partenariat 50/50 entre le groupe et le grand groupe vinicole français Castel -, le groupe a enregistré un bénéfice net de 14,3 millions EUR (1,54 EUR par action), contre une perte de 2,3 millions EUR (0,26 EUR par action) au 1er semestre 2013. Listel SA a commencé ses activités le 1erjuillet, avec pour objectif d’accélérer la croissance des célèbres vins rosés Listel et Billette de Vranken par le biais des excellents canaux de distribution de Castel – surtout en Chine, en Russie et en Afrique. Vranken espère vendre 40 millions de bouteilles supplémentaires de rosé par le biais de Listel. Le groupe examine également les possibilités de collaboration pour d’autres marques. Les résultats du 3e trimestre n’incluaient plus le CA de Listel SA, raison pour laquelle la croissance des ventes de marques a baissé à 2,2% après neuf mois. Si l’on inclut Listel, le CA progresse à 180 millions EUR, +6,6%. Le champagne (+5,3%), le porto (+26%) et les vins rosés (+5,7%) ont contribué à la croissance. Vranken est en train de procéder à des améliorations opérationnelles et de rationaliser les stocks traditionnellement élevés (surtout dans les champagnes). Ces mesures doivent finalement entraîner une réduction du fonds de roulement élevé dans le secteur et à une baisse de la position d’endettement. Plusieurs actifs non stratégiques ont été vendus. Fin juin, la position nette d’endettement s’élevait à 674,5 millions EUR, en baisse de 29 millions EUR par rapport à fin juin 2013. La reprise prudente du marché du champagne est positive pour les marques fortes de Vranken-Pommery. De plus, la création de Listel constitue un facteur de croissance supplémentaire. Nous confirmons notre conseil d’achat (1B).

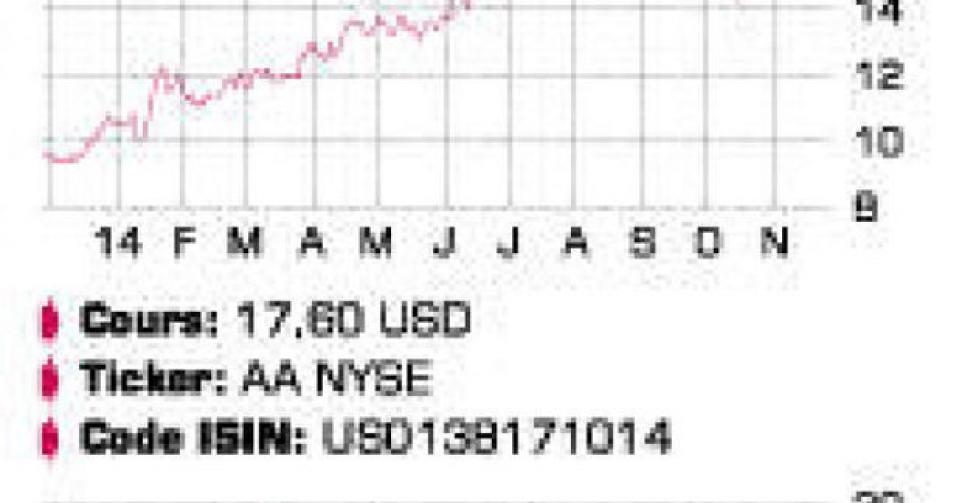

Vous conseillez de vendre Alcoa. Dans mon cas, cela représente une perte de 50%. Voyez-vous des meilleures alternatives dans le secteur des matières premières, car l’avenir d’Alcoa ne semble pas si sombre ?

Nous conseillons affectivement de vendre Alcoa parce que l’amélioration des performances et des perspectives est à nos yeux suffisamment intégrée dans le cours de l’action. L’action a souffert de la forte correction boursière d’octobre, mais a entre-temps atteint un nouveau plus haut annuel, avec une progression de plus de 50% par rapport à début 2014. En cause : la hausse de l’aluminium (plus de 10%). Mais le prix spot a baissé, de 2150 à 2040 USD la tonne ces dernières semaines. De plus, Alcoa a profité cette année de primes exceptionnellement élevées pour la livraison physique en plus du prix spot, du fait de la pénurie artificielle créée par les exploitants d’entrepôts agréés. Ces primes – historiquement quelques dizaines de dollars par tonne – fluctuent actuellement entre 420 et 512 USD la tonne. Une situation intenable. Alcoa a réussi sa restructuration, et la part des produits à plus forte valeur ajoutée dans le CA augmente progressivement. C’est également dans cette stratégie que s’inscrit l’acquisition récemment approuvée de l’entreprise britannique Firth Rixson, un sous-traitant du secteur aéronautique, pour 2,85 milliards USD. Alcoa estime que l’acquisition générera un surcroît de CA de 1,6 milliard USD et une hausse du cash-flow opérationnel de 350 millions (EBITDA) d’ici à 2016. Le CA attendu pour le groupe en 2014 s’élève à 23,5 milliards USD, pour un EBITDA de 3,43 milliards USD. Au cours des 9 premiers mois de l’année, le géant de l’aluminium a enregistré un bénéfice net de 0,58 USD par action, contre un bénéfice net de 0,29 USD par action au cours de la même période en 2013. Le marché table sur un bénéfice net de 1,06 USD par action pour 2015. Alcoa profitera de l’amélioration des cash-flows pour remédier au sous-financement structurel du plan de pension (500 millions USD par an) et réduire la position nette d’endettement. L’objectif à un peu plus long terme est de retrouver une note investment grade. Alcoa voit surtout de la croissance dans le secteur aéronautique et dans l’industrie automobile. Nous pensons qu’avec nos valeurs de portefeuille dans le thème de l’or et des métaux – ArcelorMittal, First Quantum Minerals et Vale -, nous avons trois candidats qui accompliront tôt ou tard un mouvement de rattrapage comparable à celui d’Alcoa cette année. Nous ferions dès lors notre choix parmi ces actions pour un éventuel réinvestissement après la vente d’Alcoa (3B).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici