UCB/Tubize, Polarcus

Depuis l’intégration de Tubize dans le portefeuille-modèle, je me demande si je ne dois pas échanger mes actions UCB contre des actions Tubize. Tubize verse-t-elle un dividende comparable à UCB ?

Il n’est pas nécessaire d’échanger vos actions UCB (44,7 EUR; NYSE Euronext Bruxelles) contre des actions (Financière de) Tubize (39,25 EUR; NYSE Euronext Brussel). Avec 36,2% ou 66,37 millions d’actions, Tubize est en effet le principal actionnaire d’UCB. Le holding se négocie moyennant une décote importante de près de 40% sur la valeur intrinsèque de sa participation. Tubize n’est cependant pas aussi généreuse en matière de dividendes, avec un dividende brut constant de 0,48 EUR par action ou 1,22% brut depuis 2008. UCB verse un dividende en hausse chaque année : 1,02 EUR par action en 2013, soit 2,28% bruts. Tubize utilise également les revenus de dividendes d’UCB pour réduire son endettement. La dette, qui atteignait encore 389 millions EUR en 2007, est ainsi retombée à 219 millions EUR. Comme nous attendons une augmentation du dividende d’UCB au cours des années à venir, ce n’est à nos yeux qu’une question de temps avant que Tubize relève à son tour son dividende. Les dividendes croissants d’UCB doivent découler de la poursuite de la mise sur le marché de ses nouveaux produits vedettes, le Cimzia, le Vimpat et le Neupro. Sur ce plan, de bonnes nouvelles ont été annoncées lundi avec l’approbation du Cimzia aux Etats-Unis pour l’arthrite psoriasique active. Et ce, après l’approbation préalable du Cimzia pour l’arthrite rhumatoïde et la maladie de Crohn. L’arthrite psoriasique active est une maladie qui se développe chez 30% des 7,5 millions de personnes souffrant de psoriasis aux Etats-Unis. Des dossiers sont toujours en cours pour d’autres applications à la fois en Europe et aux Etats-Unis. Les ventes annuelles de Cimzia devraient culminer à 1,5 milliard EUR d’ici à 2020. Par ailleurs, UCB a annoncé une collaboration avec le groupe britannique Vectura pour le développement d’un produit traitant les maladies pulmonaires inflammatoires. UCB a également procédé à une émission d’obligations d’un montant de 350 millions EUR qui s’inscrit dans le cadre de la réduction de la dette.

Une baisse de la décote élevée de Tubize sur la valeur intrinsèque n’est garantie qu’en cas d’offre sur UCB. Les actions UCB et Tubize devraient dès lors connaître une évolution très similaire et il n’y a aucune obligation à échanger des actions UCB existantes contre des actions Tubize (1B).

Le cours de Bourse de Polarcus continue de baisser. Que se passe-t-il ? Trouvez-vous toujours l’action digne d’achat ?

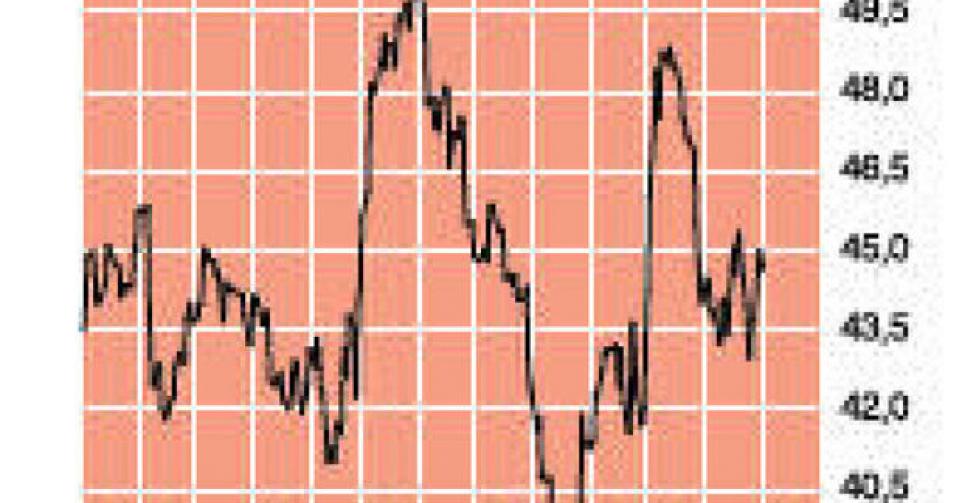

La courbe du cours de Polarcus (3,80 NOK ; Bourse d’Oslo, ticker : PLCS; code ISIN : KYG7153K1085) en 2013 est le reflet de celle de 2012. L’action s’échange à nouveau au niveau de juillet 2012. Début 2013, elle avait pourtant atteint un sommet à 7,2 NOK par action. Polarcus existe depuis 2008 et se concentre entièrement sur les services sismiques en 3D. La sismique est jusqu’à présent la seule manière relativement fiable de ” regarder dans la terre “, à la fois sur la terre ferme ou dans les fonds marins. Polarcus disposer d’une flotte ultramoderne de sept navires équipés des technologies les plus avancées en matière de sismique et de systèmes de navigation. Après que l’entreprise a enregistré ses premiers bénéfices en 2012 (0,11 NOK par action), on tablait sur une forte augmentation des profits à 1,2 NOK par action en 2013. Avec un bénéfice de 0,19 NOK par action au 1er semestre de 2013, cet objectif n’est plus réalisable. Le 15 août, on a appris que son concurrent WesternGeco avait lancé une action judiciaire aux Etats-Unis contre Polarcus qu’elle accusait de violation de certains brevets technologiques. L’entreprise maintient que l’affaire n’aura aucune incidence opérationnelle, mais l’action a perdu plus de 1 NOK à l’annonce de la nouvelle. La semaine dernière, UBS a encore revu son objectif de cours à la baisse à 4,5 NOK par action, alors que les Suisses avaient publié un rapport élogieux en mai avec un objectif de cours de 9,5 NOK par action. C’est surtout l’évolution du carnet de commandes qui inquiète. A la mi-septembre, 35% de la capacité pour le dernier trimestre 2013 et 70% de la capacité pour le 1er trimestre 2014 n’avaient pas encore été réservés. La situation devrait s’améliorer à partir du 2e trimestre 2014. C’est d’ailleurs nécessaire car Polarcus, en raison du développement rapide de sa flotte, affiche un endettement élevé de 592 millions USD pour des fonds propres de 499 millions USD. De ce point de vue, on a cependant eu droit à une bonne nouvelle : les Norvégiens ont obtenu un assouplissement des covenants avec une série de banques. Le marché est cependant devenu très pessimiste concernant Polarcus. La capitalisation boursière ne reflète pas la valeur des navires et cela rend l’entreprise vulnérable à une offre de rachat (opportuniste). L’endettement est élevé, mais semble gérable. Nous maintenons l’avis ” digne d’achat “, mais les incertitudes opérationnelles et juridiques apparues récemment nous obligent à relever le profil de risque à ” digne d’achat à titre spéculatif ” (1D). Pensez à maintenir des positions réduites.

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici