Les Etats-Unis en fête

Doit-on s’en réjouir ? Le chômage a reculé le mois dernier aux Etats-Unis. Le salaire horaire moyen a légèrement progressé. Les carnets de commandes se remplissent. Autant de signaux confirmant l’embellie économique du pays.

Les économistes prévoient d’ailleurs une accélération de la croissance US. Ils affirment que les ménages dépenseront davantage au lieu d’épargner, ce qui aura un effet bénéfique sur la conjoncture. La Bourse américaine a déjà réagi avec enthousiasme.

Pourtant les achats lors du vendredi noir se sont tassés. La Banque centrale américaine (Fed) pourrait durcir sa politique monétaire plus vite que prévu, avec pour conséquence une hausse des taux d’intérêt. Celle-ci était d’ailleurs déjà perceptible sur la branche à court terme de l’échelle. Celle à long terme, en revanche, glisse encore vers le bas, de sorte que la courbe s’aplatit, ce qui n’est pas de bon augure pour la conjoncture.

Raffermissement du dollar

Le dollar (USD) s’est raffermi par rapport à la plupart des autres devises. Il a gagné 1% face à l’euro (EUR) et 1,9% face au yen (JPY). En prévision d’une hausse des taux d’intérêt, les capitaux flottants et hautement spéculatifs se sont rués vers les Etats-Unis. Aussi longtemps que le différentiel favorisera les taux américains, le dollar restera ferme et les marchés profiteront de cet afflux de capitaux.

La Banque centrale européenne (BCE) a tenu sa réunion mensuelle jeudi passé. Comme d’habitude, rien de neuf n’a été entrepris. Son président, Mario Draghi, s’est contenté d’annoncer de nouvelles mesures qui entreront en vigueur en début d’année prochaine. Il essaie de gagner du temps afin de se rallier les opposants à sa politique devant le fait accompli. Il est clair que le niveau des taux d’intérêt de la zone euro ne décollera pas de sitôt. La BCE pratique en fait une politique qui est surtout favorable à l’USD.

La baisse continue du prix du baril pourrait toutefois contrecarrer cette évolution. Elle affecte déjà bon nombre d’emprunts couverts par des produits pétroliers. Il n’y a pas que le cours des compagnies pétrolières qui chute, celui des entreprises liées au secteur est à l’avenant. Les banques réclament depuis davantage de garanties de leur part. Quant aux nouvelles émissions provenant de ce secteur, soit elles sont ajournées, soit tout simplement annulées. Si cette tendance perdure, de nombreuses entreprises rencontreront des difficultés financières. Les banques non plus ne seront pas épargnées.

Chute du rouble

On s’attend à un effondrement analogue des entreprises russes suite à la chute du rouble (RUB). Ce dernier a plongé de quelque 7,5% par rapport à l’EUR la semaine passée. Il faut toutefois nuancer les conséquences de cette dégringolade. La Russie est l’un des rares pays pouvant vivre en autarcie. Elle possède en effet tout ce dont elle a besoin et dispose de la technologie adéquate pour en tirer parti. Les plus importantes entreprises du pays sont, en outre, directement liées à l’Etat. Elles pourront dès lors disposer des réserves de change du pays, plus de 420 milliards USD, pour rembourser leurs dettes vis-à-vis de l’Occident. On estime à quelque 25 milliards USD les remboursements à effectuer en 2015. Pas de quoi causer la panique là-bas.

Les entreprises qui financent leurs activités en RUB mais vendent leurs produits en devises profitent actuellement de la chute du RUB. Ce n’est pas parce que la Bourse de Moscou s’effondrait la semaine dernière que la situation économique du pays frise la catastrophe. Certes, le gouvernement devra prendre des dispositions particulières pour faire face à ce bouleversement de situation. Mais cela vaut aussi pour l’Occident en général, et pour l’Europe en particulier.

La décision prise par le président Poutine de stopper net la construction du gazoduc South Stream affectera bien plus l’Union que la Russie. Elle attisera les querelles au sein des membres de l’Union dont la dépendance à la livraison de gaz à partir de l’Ukraine est la plus importante. Elle contraindra l’Union à se pencher davantage sur l’Ukraine pour assurer cette livraison en bonne et due forme. Elle attisera aussi la zizanie au sein des membres de l’OTAN maintenant que la Turquie est devenue un partenaire énergétique de la Russie. Ni l’Union européenne, ni les Etats-Unis n’avaient prévu une telle manoeuvre. Ils ne disposent par conséquent d’aucune autre solution pour l’instant.

Tendance négative

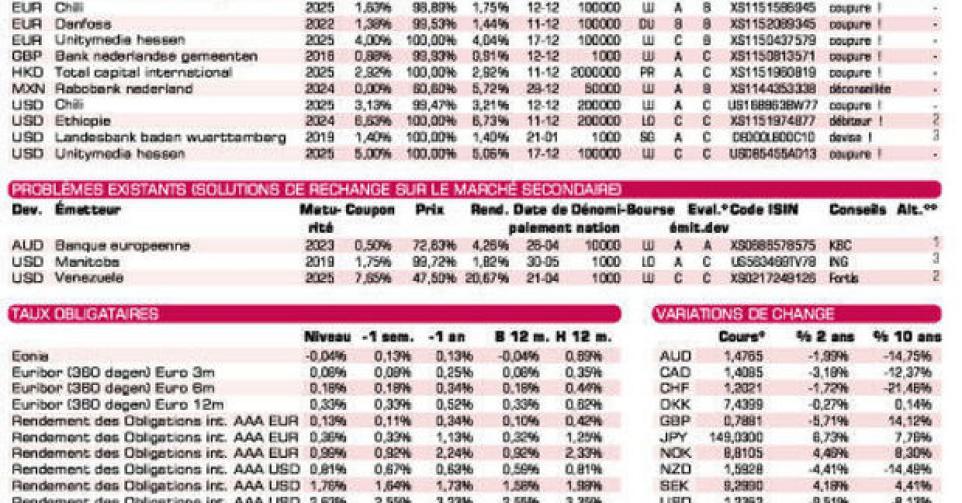

Ces agissements géopolitiquement chargés ont perturbé le marché des capitaux. La tendance y était résolument négative. On dénombrait en moyenne cinq fois plus de valeurs orientées à la baisse qu’inversement, quelle que soit la devise considérée. Les souveraines se sont généralement raffermies, les meilleures performances revenant au Portugal, à l’Espagne et à l’Italie. Les titres pourris ont bien résisté en EUR, tandis que les industrielles de qualité supérieure affichaient de beaux retours en USD. Les émetteurs russes, en revanche, se sont effondrés, perdant parfois plus de 5%.

Parmi les devises exotiques, seuls les dollars australien (AUD) et néo-zélandais (NZD) ont tiré leur épingle du jeu. Leurs obligations en hausse surpassaient en nombre celles reculant dans une proportion de 6 à 1. Les devises en soi, par contre, ont cédé du terrain, perdant respectivement 0,8% et 0,3%. Pour les autres devises, le recul l’emportait largement, avec parfois des pertes importantes. Les titres exprimés en couronne norvégienne (NOK) ont mieux résisté alors que la devise perdait 1,3%.

L’activité sur le marché primaire a également souffert de l’incertitude ambiante. Plusieurs entreprises américaines ont cependant réussi à placer des émissions de très grande envergure sans trop de difficulté (Amazon.com, Medtronic, Berkshire Hathaway, Becton Dickinson & Co). En EUR, les entreprises s’adressent plus volontiers aux investisseurs institutionnels. Les petits porteurs avaient peu de choses à se mettre sous la dent. La Rabobank (A+) en peso mexicain (MXN) est totalement déconseillée. Ce n’est vraiment pas le moment d’acheter un coupon nul. BNG (AA+, avec garantie des Pays-Bas) en livre (GBP) est techniquement correcte. Nous ne sommes pas acheteurs de GBP. La nouvelle tranche de l’IFC (AAA, supranationale), la filiale publique de la Banque Mondiale, en AUD est trop chère. Il y a 69 jours d’intérêt révolus à régler à la souscription. L’Ethiopie (B) fait ses débuts sur le marché international. Elle offre un rendement de 6,73% et son émission fait partie des emprunts pourris. Si vous êtes attiré par de tels émetteurs souverains de piètre qualité et pourvu que vous soyez un gestionnaire dynamique, nous vous conseillons le Venezuela (CCC+) dont les titres fluctuent intempestivement sur le marché, offrant par conséquent la possibilité de juteux profits ponctuels.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici