Le QE européen démarre

Cette semaine, nous entrons dans l’inconnu.

La Banque centrale européenne (BCE) lancera son assouplissement monétaire cette semaine. Pendant un an et demi, elle achètera pour 60 milliards d’euros (EUR) par mois d’obligations, principalement des titres souverains. Elle souhaite de cette manière relancer la conjoncture de la zone euro, ainsi qu’accélérer l’inflation. Reste à savoir si cette approche portera ses fruits. Depuis l’annonce de ce plan en janvier dernier, le marché européen des capitaux a fortement été perturbé. C’est que bon nombre d’institutionnels et de banques ont acheté en masse des obligations, poussant les cours vers des sommets inégalés. De sorte que plusieurs titres accusent aujourd’hui un rendement négatif. Il est probable que ces investisseurs tablent sur la revente à la BCE à des conditions plus favorables.

Rendement négatif

Des taux d’intérêt négatifs ne contribuent pas à l’expansion économique. On peut les tolérer temporairement lors de tensions. Dans ce cas, les taux négatifs agissent comme des primes d’assurance. Si on n’a plus confiance dans le système bancaire, par exemple, on peut transférer une large partie de ses disponibilités vers des bons du Trésor. Ainsi, si la banque venait à faillir, elle ne pourrait pas confisquer les bons détenus comme elle le pourrait pour les avoirs en liquide. Mais comment expliquer des taux d’intérêt négatifs quand les tensions sont inexistantes ? Relancer la conjoncture en rendant le coût du crédit meilleur marché ne nécessite pas des taux négatifs. Un taux d’intérêt remplit deux fonctions majeures : il compense le risque présumé du placement et rétribue la mobilisation du capital pour la durée du placement. Que ce dernier aspect soit négligé peut encore s’admettre, mais la compensation du risque doit subsister. Partant de ce postulat, on peut déduire que les taux négatifs actuels proviennent de la spéculation et n’ont pas de justifications économiques.

Les taux négatifs ne profitent pas toujours aux émetteurs. En effet, ces derniers ne sont jamais assurés que leurs titres trouveront preneurs. Il arrive toutefois que certains émetteurs souhaitent compenser leurs créanciers mais que les conditions du marché le leur empêchent. Les émetteurs souverains ne se posent pas trop de questions actuellement. La baisse des taux rime pour eux avec une diminution de la charge. Et si le placement devenait plus laborieux, ils émettraient en devises et échangeraient le produit du placement par le biais d’un swap dans leur propre monnaie. De sorte qu’ils ne paieraient pas plus (ou moins) que s’ils avaient directement émis dans leur propre monnaie. C’est d’ailleurs le stratagème qu’a utilisé la Belgique en lançant un emprunt de 2 milliards de dollars (USD), plutôt que des EUR.

Industrielles

Les entreprises profitent également de la modicité des taux d’intérêt. Leurs placements trouvent toujours preneurs auprès des institutionnels et particuliers en quête de rendement. On le constate depuis plusieurs semaines : toutes les nouvelles émissions industrielles se vendent facilement. Le taux offert couvre rarement le risque assorti à l’émission. La plupart des emprunts accusent en outre un manque de garanties. Si l’émetteur rencontrait des difficultés ou que le marché changeait abruptement de direction, les porteurs n’auraient pas grand-chose à réclamer dans ces conditions.

Les achats programmés par la BCE vont exacerber ce phénomène. Si l’échelle des taux d’intérêt de la zone euro continue de s’aplatir ou évolue dans le négatif, des remous sur le marché des changes seront à craindre. Des prêts excessivement bon marché attiseront la pratique du carry trade et transformeront la teneur de l’offre obligataire. Ce ne seront plus les émetteurs qui choisiront la devise de leurs émissions, mais les investisseurs. Et la majorité des nouvelles émissions seront structurées par des accords swap sous-jacents. La plupart des investisseurs n’en remarqueront rien. Cela ne posera aucun problème aussi longtemps que les garanties offertes seront satisfaisantes. Et c’est précisément là que le bât blesse actuellement.

Atteindre l’objectif

Si la BCE réussit son coup, si la conjoncture se redresse et que l’inflation redémarre, le danger de dérapage sera minime. En effet, les émetteurs, quelle que soit leur qualité, profiteront de l’embellie économique. Ils réaliseront un chiffre d’affaires en hausse, des bénéfices en progression, qui couvriront l’amortissement de leurs emprunts antérieurs, même dans le cas où ils devraient en contracter de nouveaux à des conditions moins favorables que celles d’aujourd’hui. Mais qu’adviendra-t-il si le but n’est pas atteint ? C’est une question qui turlupine la Banque centrale américaine (Fed) actuellement. Elle a constaté que l’assouplissement monétaire (QE) qu’elle a conduit durant plusieurs années ne s’est pas traduit pas un redressement spectaculaire de la conjoncture. Certes la croissance est revenue, mais sans augmentation des salaires, donc sans enrichissement des consommateurs potentiels. La demande reste fragile et le lancement du QE par la BCE réduira les perspectives d’exportation du pays vers l’Europe.

Promesses grecques

Sans oublier la saga grecque. La péninsule a obtenu sa rallonge pour les quatre mois à venir. Elle n’a néanmoins formulé que de vagues promesses face aux conditions draconiennes qu’on lui impose. Il y a donc fort à parier que la situation tant économique que financière ou politique en Europe sera de nouveau secouée par l’attitude de la Grèce. On s’aventure ici aussi sur un terrain parfaitement inconnu, avec des conséquences imprévisibles.

TRY : -1,6%

L’EUR a perdu du terrain face à toutes les devises principales. L’USD a gagné 0,5%, la livre sterling (GBP) 1%, le franc suisse (CHF) 0,8%. Les devises liées aux matières premières ont progressé aussi. Le dollar australien (AUD) a gagné 0,3% malgré la crainte d’une baisse imminente des taux directeurs, le néo-zélandais (NZD) 0,75%, le canadien (CAD) 0,6%, le sud-africain (ZAR) 0,75%, la couronne norvégienne (NOK) 0,2% et le rouble russe (RUB) 1,45%. Le real brésilien (BRL) a fléchi de 0,45% suite à la rétrogradation de Petrobras jusqu’à la qualité de pacotille par l’agence Moody’s. Les tensions politiques en Turquie ont causé la dégringolade de la lire (TRY). Elle a perdu 1,6%.

Le marché des capitaux a été submergé par une demande soutenue de titres souverains. Tous les emprunts d’Etat ont gagné du terrain. Les périphériques européennes ont affiché de meilleures performances que celles de qualité en EUR, avec la Grèce à leur tête gagnant plus de 6%. Les emprunts au nom de Petrobras ont perdu 2% en moyenne. On dénombrait 4 fois plus de titres à la hausse qu’inversement tant en EUR qu’en USD ou GBP. Les devises à haut rendement ont aussi affiché de belles performances, excepté la TRY et le RUB.

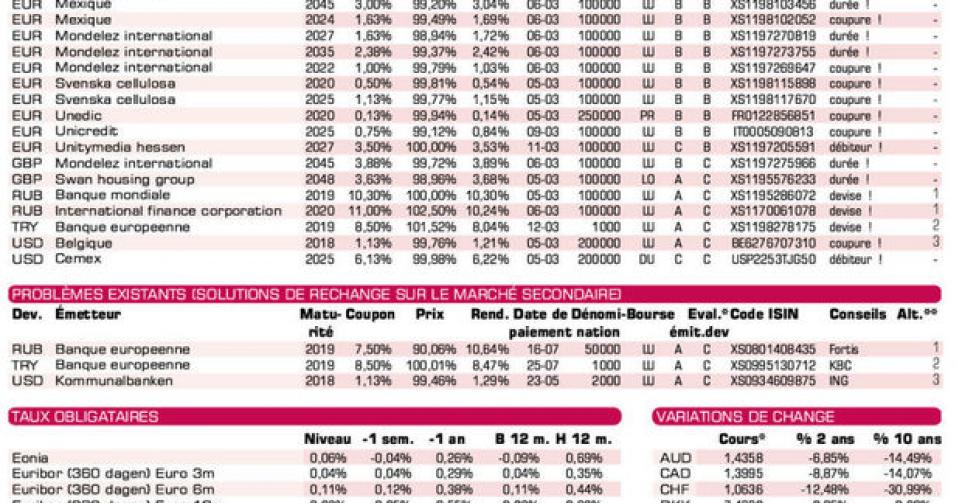

Un certain désarroi régnait sur le marché primaire. Nombre d’émetteurs étrangers ont mis à profit les conditions particulièrement avantageuses pour émettre en EUR, comme AT&T (BBB+) ou Mondelez (BBB). Les conditions de leurs émissions sont correctes. Les titres ne sont toutefois pas destinés aux petits porteurs. Pour ces derniers, il n’y avait pas grand-chose d’intéressant. Hormis les deux nouveaux emprunts de la Belgique qui ne rapportent quasiment rien, il y avait cette nouvelle émission de la BEI (AAA, supranationale) en TRY. Ses conditions sont plutôt chiches. Nous déconseillons la TRY. Si vous en possédez accusant une perte de change, tentez de la recouvrer partiellement en achetant des titres sous le pair (100%) sur le marché secondaire.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici