Le billet vert sous pression

Le dollar (USD) a cédé 2,5 % face à l’euro.

Les derniers chiffres sur l’emploi aux États-Unis, bien qu’inférieurs aux prévisions, étaient néanmoins prometteurs. Le taux de chômage (officiel) est passé sous la barre des 5% de la population active. Même les salaires ont progressé. Cela aurait dû suffire à restaurer la confiance. Mais nenni, les marchés ont boudé l’embellie.

Pour les uns, c’est de la faute, une fois de plus, de la Chine. Pour d’autres, c’est la baisse du prix du pétrole qui chamboule le tout. Certains croient que l’attitude de la Banque centrale américaine (Fed) changera suite au redressement conjoncturel. La Fed ne rechignera plus à relever ses taux directeurs si la croissance revient durablement. Ce qui, bien sûr, pèsera sur l’évolution de la Bourse et des autres produits sensibles aux taux d’intérêt. On aurait d’ailleurs dû le constater avec une hausse du dollar (USD). Elle n’est pas survenue. Au contraire, il a cédé 2,5% face à l’euro (EUR) ! Il se peut que la décision du gouvernement iranien de facturer ses ventes de pétrole en EUR y soit pour quelque chose.

Tableau peu attrayant

Sinon, comment expliquer ce pessimisme ? S’il est difficile de comprendre ce qui pousse les investisseurs à agir d’une façon ou d’une autre, il est évident qu’ils sont submergés d’informations peu attrayantes. L’amélioration de l’embauche ne se constate que dans le secteur tertiaire, celui des services. Les emplois continuent de disparaître dans les secteurs primaire (l’agriculture, les mines) et surtout secondaire (l’industrie). Ces emplois ne sont pas remplacés par des robots ou autres logiciels _ ce qui aurait entraîné une amélioration des rendements _, ce qui dénote une diminution de l’activité économique.

La croissance du secteur tertiaire accompagnée d’une légère amélioration des salaires, mais allant de pair avec une diminution des deux autres secteurs, conduit inévitablement à une détérioration de la balance commerciale du pays. Si le pays n’est plus capable de produire les biens quotidiens, il devra les importer. Les innombrables délocalisations de ces vingt dernières années ont rendu le pays tributaire de fournisseurs étrangers. Or si le principal d’entre eux, la Chine, exporte moins, on peut difficilement croire en une embellie durable.

Guerre des devises

Ce problème est attisé de surcroît par la guerre incessante des devises que les plus grandes puissances économiques se livrent actuellement. Le président de la Banque centrale européenne (BCE), Mario Draghi, a réitéré qu’il prendrait une série de mesures dès le mois prochain pour juguler tout danger de déflation. Son homologue nippon a renchéri un jour plus tard. Ce qui a forcément perturbé le marché des changes et conduira à des représailles de la part des États-Unis et de la Chine. Les spécialistes craignent le pire et invitent les banques centrales à instaurer des lignes swaps entre elles afin d’atténuer les tensions. Certains experts souhaitent même que les banques centrales et les trésors nationaux utilisent davantage de produits dérivés à cet effet.

Il est peu probable que ces propositions résolvent quoi que ce soit. Qu’on le veuille ou non, l’expansion monétaire, quelle qu’en soit sa forme, ne disparaîtra pas de si tôt. La plupart des banques centrales ont, parmi leurs prérogatives, outre la stabilisation des prix, la croissance économique. Seule la BCE n’a pas en s’en soucier officiellement. Mais toutes ont ouvert la boite de Pandore en déversant, sans compter, de l’argent frais dans le système. Le but était de rendre le crédit meilleur marché et très abondant afin de favoriser la relance conjoncturelle.

Comme souligné maintes fois, le crédit n’a pas été utilisé pour des investissements économiquement justifiés, mais pour financer la spéculation. Les taux d’intérêt excessivement bas ont, en outre, chamboulé les échelles des taux d’intérêt partout dans le monde. Ces anomalies ont par la suite ébranlé les marchés. Aujourd’hui, ces derniers ne peuvent plus survivre sans l’infusion continue d’argent frais.

Mouvements incessants

La panique ne sévit pas encore. Mais ce qui s’est passé la semaine dernière en constitue les prémisses. Sur le marché des capitaux, par exemple, les va-et-vient y étaient incessants. Certains émetteurs ont affiché des performances substantielles, tels que ArcelorMittal ou les mines d’or dont tous les titres ont progressé et ceci dans toutes les devises. Dans l’ensemble, on remarquait un glissement généralisé d’émetteurs jugés douteux vers de plus fiables. Les titres pourris se sont tassés partout. Il en allait de même pour la plupart des emprunts émis par les pays émergents ainsi que ceux de compagnies pétrolières et d’institutions bancaires. Les émetteurs du secteur des services ont progressé en livre sterling (GBP). Les souverains et assimilés ont affiché de belles performances aussi.

Sur le marché des changes, le yen (JPY) a bondi de 1,2% en avant face à l’EUR. Ce bond a eu lieu en fin de semaine. D’ailleurs le mouvement a effacé tous les gains antérieurs et la tendance s’est abruptement inversée pour la plupart des devises. Les monnaies des pays d’Europe orientale ont légèrement progressé. Les devises liées aux matières premières, par contre, se sont tassées, certes un peu moins que l’USD lui-même, à l’exception du rouble (RUB) qui a perdu 3,7%. Plus surprenant était l’envolée du réal (BRL), qui a gagné 1,9%.

Temps difficiles

L’instabilité sévira encore un bon bout de temps. Cela compliquera la vie des investisseurs. Ce sont cependant des moments idéaux pour revoir la composition de son portefeuille et pratiquer des arbitrages. Il est bon de profiter du mouvement des cours, souvent spectaculaire et inattendu. Certes, ce ne sera pas toujours aisé parce que les banques, ces intermédiaires incontournables, fournissent de moins en moins d’informations, surtout concernant le marché obligataire. Les différentiels entre le cours acheteur et le cours vendeur augmentent ces derniers temps. Il est donc indiqué d’opérer avec des cours limités. Ne vous pressez toutefois pas, le temps joue en votre faveur.

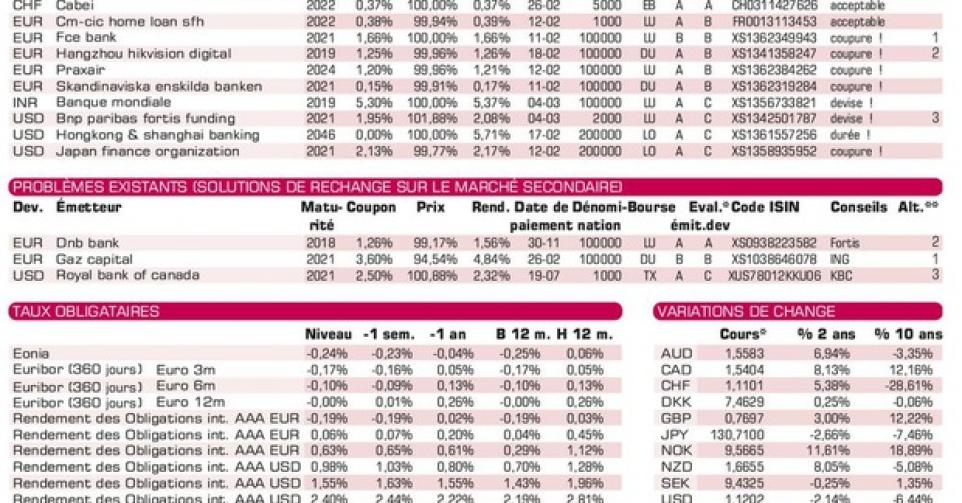

Peu de choses à signaler sur le marché primaire. La majorité des nouvelles émissions sont techniquement correctes mais peu inspirantes. Praxair (A), l’ex-Union Carbide, lance 550 millions EUR à 8 ans rapportant 0,77% de plus que la moyenne du marché. Le titre s’échange déjà au-dessus du pair (100%) sur le marché gris. Il comporte une clause Spens autorisant un remboursement immédiat à tout moment à un prix garantissant un rendement équivalent à celui du Bund de même durée majoré de 0,4%.

BNP Paribas Fortis Funding (A2) émet une obligation en USD à cinq ans assortie d’un coupon graduel. Celui-ci augmente chaque année de 0,2% pour terminer à 2,75%. Le rendement sur toute la durée atteint 2,08%, ce qui n’est pas particulièrement généreux. Comme toujours, le montant émis dépendra du nombre de souscriptions. Nous ne sommes pas chauds pour ce genre d’emprunt parce que sa négociabilité sera quasi nulle. Nous préférons pour cette raison RBC (AA-, alt.3), qui est de meilleure qualité, plus facilement négociable et rapporte plus. Attention, l’obligation ne s’adresse qu’à ceux qui utilisent effectivement le billet vert.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici