La confiance a disparu

La politique monétaire prouve son inefficacité. Force est de constater que l’expansion monétaire, laquelle va de pair avec des taux d’intérêt nuls ou négatifs, cause plus de problèmes qu’elle n’en résout.

Lorsque, en 2007-2008, les banques centrales se sont mises à déverser de l’argent à gogo, c’était dans le but de faciliter le crédit auprès d’elles afin que les banques y puisent l’argent nécessaire pour se redresser. Recevant cet argent quasi gratuit, elles pouvaient octroyer des crédits à des taux plus profitables pour elles. On espérait ainsi faire d’une pierre deux coups : relancer l’économie et permettre aux banques d’assainir leur situation.

Rapport de 1 contre 25

On avait malheureusement perdu de vue que le gros des créances insolvables, enregistrées à leur valeur marchande, était essentiellement constitué de produits dérivés représentant une valeur sous-jacente nettement plus élevée, la valeur notionnelle. Au début de la crise, le rapport entre ces valeurs marchande et notionnelle frisait 1 contre 25. Cela impliquait que les banques devaient attirer 25 fois plus d’argent pour éponger ces créances que ce qui était inscrit sur leurs comptes. Certes, d’aucuns ont affirmé à l’époque que bon nombre de ces produits dérivés se neutralisaient. C’est vrai, en théorie uniquement. En effet, si différents produits se neutralisent théoriquement, chacun vit sa propre vie et peut donc être négocié séparément. Il suffit que l’un d’entre eux faisant partie d’une même structure fasse défaut pour entraîner tous les autres. La faillite de Lehman Brothers l’a démontré avec fracas. Au début de la crise, le montant notionnel représenté par les produits dérivés en circulation avoisinait les 600.000 milliards de dollars (USD), soit plus de 30 fois le PIB des États-Unis !

Pour se défaire de ces produits hautement toxiques, les banques ont utilisé l’essentiel des largesses monétaires au financement de positions à grand effet de levier. Leur but était de récolter aussi rapidement que possible de l’argent pour épurer leurs créances insolvables. Cette tactique reposait bien entendu sur une courbe de rendement suffisamment raide et positive. Les banques tirent en effet leurs marges bénéficiaires principalement des différentiels de rendement. La politique monétaire pratiquée depuis a poussé tous les taux vers le bas, jusqu’en dessous de zéro, aplatissant les courbes en passant. Les banques ne s’y retrouvent donc plus.

Les banques doivent sinon quotidiennement, au moins hebdomadairement, déposer leur surplus de trésorerie auprès de leur banque centrale. Aujourd’hui, ces dépôts obligatoires leur coûtent de l’argent et leur compliquent la vie. L’assainissement de leurs comptes devient de plus en plus ardu. C’est que le montant de toutes ces créances insolvables est demeuré presque inchangé depuis que la crise sévit. Et ce n’est pas en parquant pareilles créances dans des bad banks ou en les reportant que le problème disparaît. C’est comme si elles cachaient la poussière sous un tapis pour simuler sa disparition.

Cocos

Obligées par leurs autorités tutélaires, les banques ont dû consolider leurs fonds propres en émettant une nouvelle sorte d’obligation, la contingent convertible (coco). Au début, ce type d’obligation était automatiquement converti en actions de la banque dès que celle-ci rencontrerait des difficultés financières. Rapidement, les conditions des cocos ont évolué jusqu’à abolir toute conversion en cas de difficultés financières.

Les cocos offraient un taux d’intérêt nettement supérieur aux titres conventionnels. Les institutionnels en étaient friands. Mais depuis que la Banque centrale américaine (Fed) a cessé ses largesses monétaires, les banques rencontrent de plus en plus de difficultés pour mener leurs activités normalement. Les détenteurs de cocos se sont mis à vendre leurs titres. La chute de leurs cours a attiré l’attention sur le secteur bancaire. Et depuis que les instances européennes envisagent de considérer toutes les obligations sur un pied d’égalité, la confiance dans les titres bancaires s’amenuise et les ventes amplifient.

Comme les banques possèdent toutes des titres des leurs consoeurs, elles se voient contraintes de s’épauler si elles ne veulent pas être entraînées par la tourmente. Cela explique l’attitude de la Deutsche Bank, l’une des plus menacées, qui se propose d’acheter pour 5 milliards d’euros (EUR) ses propres obligations (3 milliards en EUR et 2 milliards en USD). Elle a l’argent nécessaire pour le faire, mais cela ne résoudra rien. Cet argent ne sera plus disponible pour éponger ces autres créances.

Le président de la JPMorgan Chase, Jamie Dimon, vient quant à lui d’acheter pour 26,5 millions USD d’actions de sa propre banque. Il veut ainsi démontrer la confiance qu’il a en sa banque et en sa gestion. Les plus gros détenteurs de titres bancaires sont, à côté des banques mêmes, les institutionnels, regroupant toutes ces institutions qui dépendent du rendement des titres détenus, telles que les assurances ou les fonds de pension. Ils exigeront tous des garanties plus solides pour conserver leurs titres. Un taux d’intérêt même royal n’y suffira pas.

Sur le marché obligataire, les titres bancaires étaient échangés en grand nombre contre des emprunts souverains ou assimilés, dans toutes les devises. La demande continue et très soutenue a par conséquent pesé sur l’échelle des taux d’intérêt. Elles se sont tassées, avec le plus fort recul sur le long terme, la branche rapportant encore un intérêt décent. Les titres portugais et grecs n’ont pas participé à cet engouement. Ils ont tous chuté, tout comme les titres bancaires et pourris.

Récession et déflation

Les hésitations des gouverneurs des banques centrales occidentales ont perturbé le marché des changes. On commence à entrevoir que la politique menée favorise récession et déflation. Dès qu’un gouverneur fait une déclaration, la devise concernée réagit dans le sens inverse de celui souhaité. Le yen (JPY) en est la principale victime aujourd’hui. Il a bondi de 2,9% en avant en une semaine. L’EUR a aussi progressé, au grand désarroi de la Banque centrale européenne. Il a gagné 0,65% face à l’USD. Dans un environnement instable, le franc suisse (CHF) excelle toujours. Il s’est raffermi de 1%. La livre (GBP) a cédé 1%. C’est que le secteur bancaire anglais connaît les mêmes problèmes que les autres. Les devises liées aux matières premières se sont tassées. Le peso mexicain (MXN) a chuté de 5,9%, le rouble (RUB) de 4%, le dollar australien (AUD) de 2%, le canadien (CAD) de 1,9%, autant que le néo-zélandais (NZD), et le rand (ZAR) de 0,9%.

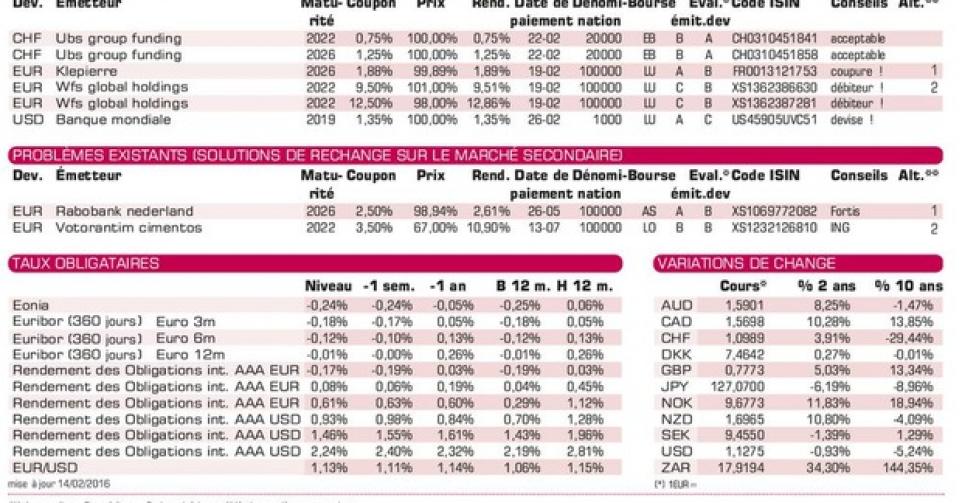

L’activité sur le marché primaire s’est quasiment arrêtée. Aucune émission ne s’adressait d’ailleurs explicitement aux petits porteurs. Même la Banque mondiale (AAA, supranationale) en USD est peu intéressante malgré des conditions correctes. Le titre peut être remboursé prématurément dès le mois de mai de cette année. Klepierre (A-), le promoteur de bureaux français, offre 1,1% de plus que la moyenne du marché en EUR. C’est insuffisant. Worldwide Flight Services Global Holdings (B), l’opérateur de services aériens français, lance deux emprunts couverts par des créances propres. Ils portent chacun un coupon semestriel et peuvent être remboursés à tout moment à un prix garantissant un rendement équivalent au Bund majoré de 0,5% (clause Spens). Ils sont tous les deux hautement spéculatifs. Mieux vaut attendre que l’horizon s’éclaircisse avant d’acheter.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici