Inventiva: pour l’investisseur patient et conscient des risques

La rédaction répond à la question d’un abonné: “Pourquoi l’action Inventiva s’est-elle dépréciée ces dernières semaines? Faut-il y voir une opportunité?”

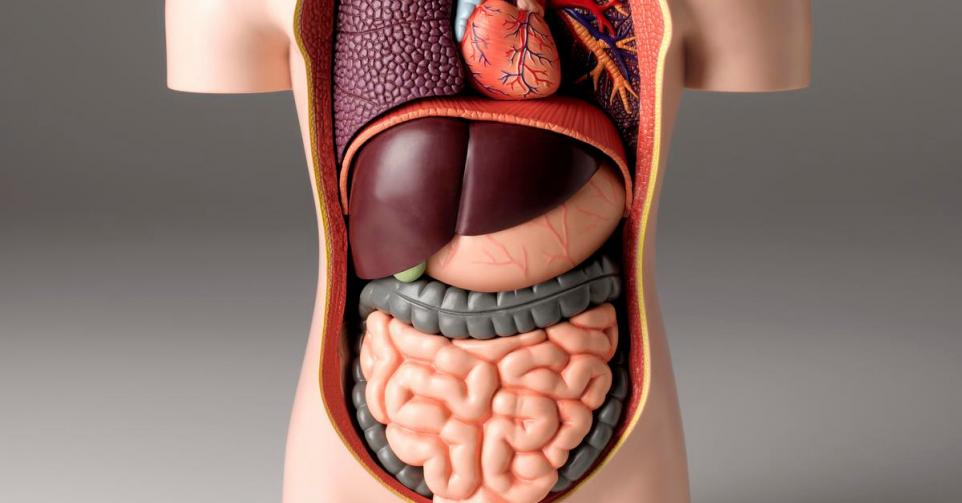

La récente baisse de l’action de l’entreprise française de biotechnologie s’explique par l’annonce, le 2 août, d’un programme d’émission “at-the-market” (ATM). Ce programme d’émission d’actions ADS sur la Bourse de New York court jusqu’au 2 août 2024 et rapportera au maximum 100 millions de dollars, avec une hausse du nombre d’actions en circulation de 20% tout au plus. Bien que le programme ATM permette d’étaler dans le temps l’émission de nouvelles actions sans décote notable par rapport au cours au moment de l’émission, l’action a perdu plus de 15% depuis l’annonce de son lancement. La décision est intervenue en pleine préparation d’une étude de phase III portant sur le joyau du groupe, le lanifibranor. Cet inhibiteur pan-PPAR s’est révélé très efficace (étude de phase IIb) sur des patients souffrant d’une stéatose hépatique non alcoolique (NASH), en 2020. Au début de 2021, Inventiva a reçu une excellente nouvelle: une seule étude de phase III suffira pour pouvoir introduire le dossier d’approbation en Europe et aux Etats-Unis. Le critère primaire sera un score combiné de résolution de la NASH et de réduction de la fibrose. De plus, l’entreprise pourra introduire une demande d’approbation provisoire en cas de résultats intermédiaires positifs (ils sont attendus en 2024). Vu le coût d’une telle étude – environ 300 millions d’euros -, Inventiva négocie une forme de partenariat avec de plus grands groupes pharmaceutiques pour la suite du développement du lanifibranor. A tort ou à raison, le marché considère que si elle a lancé le programme ATM, c’est parce que la direction croit moins en un partenariat à court terme. L’on peut cela dit également y voir une manière de renforcer sa position à la table des négociations ou le signe que ses fondateurs, Frédéric Cren et Pierre Broqua, ne sont pas satisfaits des conditions proposées jusqu’ici pour un partenariat.

De 93,6 millions d’euros au 30 juin, la position de trésorerie suffira à l’entreprise jusqu’au 3e trimestre de 2022. Bien qu’il n’y ait donc aucune urgence à lever des capitaux à court terme, il est clair, vu l’ambition de la direction, annoncée au début de l’année, de tester le lanifibranor sur des patients encore plus malades et de l’associer à des molécules présentant d’autres mécanismes d’action, qu’à défaut de partenariat, d’autres financements seront nécessaires. Le scénario que nous espérions – un partenariat ou une acquisition en 2021 – semble de moins en moins pouvoir se concrétiser. Mais le potentiel du lanifibranor est tel que nous voulons faire preuve de patience. Le titre est digne d’achat mais très risqué (rating 1C).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici