Ageas et Petrobras

La semaine dernière, on a appris qu’Ageas avait été déboutée en appel aux Pays-Bas. Pouvez-vous expliquer de quoi il s’agit ? Dois-je m’en inquiéter en tant qu’actionnaire ?

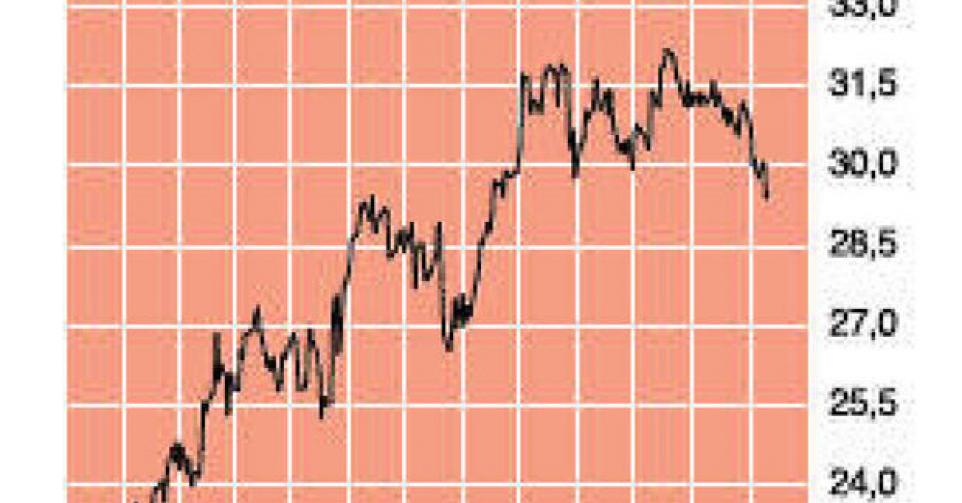

La semaine dernière, on a effectivement appris que la Cour suprême des Pays-Bas avait rejeté un appel d’Ageas (29,7 EUR; NYSE Euronext Bruxelles). Cet appel avait été interjeté contre une décision de la Chambre des entreprises d’avril 2012, qui avait partiellement condamné Fortis pour mauvaise gestion durant la période 2007-2008. Plus aucun recours n’est possible contre une décision, qui, si elle n’a pas de conséquences financières directes, ouvre la voie à de nouvelles procédures en dommages-intérêts pour les pertes qui auraient été causées par cette mauvaise gestion. Ce qui n’est pas une bonne nouvelle pour Ageas, même si l’information n’est pas inattendue. Cependant, il ne sera pas évident d’établir le lien de cause à effet entre la mauvaise gestion et la perte subie, puisque presque toutes les actions financières ont enregistré d’énormes baisses au cours de cette période. Au début de l’année, Ageas a encaissé environ 1 milliard EUR sur la vente de sa participation dans Royal Park Investments, le véhicule chargé de la gestion du portefeuille de crédits structurés de Fortis Bank. Une option d’achat que détenait encore Ageas sur des actions BNP Paribas pour 144 millions EUR a également été vendue à la Société Fédérale de Participations et d’Investissement. Ageas affectera ce montant à une réduction de capital de 1 EUR par action (date ex-dividende : 10 décembre) ainsi qu’à un programme de rachat d’actions propres de 200 millions EUR dans le cadre duquel la compagnie d’assurances rachètera environ 3% des actions en circulation. Ageas a versé un dividende brut de 1,2 EUR par action sur l’exercice 2012. Sur le plan opérationnel, la compagnie d’assurances misera sur la poursuite de sa croissance en Asie, notamment en Chine et en Thaïlande où elle est en plein essor. Sous la direction de CEO Bart De Smet , Ageas se libère progressivement du joug de son passé Fortis. Un grand nombre d’actions juridiques qui pourraient donner lieu à des indemnités sont cependant toujours en cours. Avec une action qui s’échange à 0,8 fois la valeur comptable et 10 fois le bénéfice attendu pour 2013, nous pensons cependant que ce risque est suffisamment intégré dans le cours. Nous confirmons l’avis ” à conserver/attendre ” (3B).

Pouvez-vous expliquer pourquoi l’action Petrobras a perdu 20% ces deux dernières semaines ?

L’action du géant pétrolier brésilien Petrobras (13,90 USD; ticker PBR sur la Bourse de New York; code ISIN : US71654V4086) a cédé 10% le 29 novembre. En cause : le refus, par le conseil d’administration – présidé par le ministre brésilien des Finances -, d’un nouveau mécanisme de tarification qui adapterait automatiquement les prix du pétrole au Brésil à l’évolution du cours du pétrole et des rapports de change sur les marchés internationaux. Initialement, la décision devait tomber le 22 novembre, et l’annonce du report de la réunion avait déjà entraîné une baisse du cours de 10%. Fin octobre, l’action avait atteint son plus haut niveau depuis le printemps lorsqu’on a appris que la CEO Maria das Graças Silva Foster allait proposer à son Conseil d’administration un mécanisme de tarification conforme au marché. Pour faire passer la pilule, ce dernier a cependant accepté une augmentation du prix de l’essence et du diesel de respectivement 4 et 8%. Des élections présidentielles sont prévues au Brésil en octobre 2014 et l’on redoute que la présidente Dilma Rousseff – par crainte de nouvelles protestations contre l’augmentation du coût de la vie – n’accepte aucune nouvelle augmentation des tarifs d’ici là. Une très mauvaise nouvelle, bien entendu, pour Petrobras qui voit sa dette continuer à enfler pour financer l’énorme programme d’investissements (237 milliards USD entre 2013 et 2017). Le principal problème reste que le pétrole importé de l’étranger est vendu à perte. Ces importations sont nécessaires pour satisfaire à une demande intérieure en hausse. L’affaiblissement du réal brésilien (BRL) pèse également sur les résultats du groupe. Le groupe tente dès lors de limiter les importations en exploitant au maximum les raffineries. L’annonce, fin novembre, qu’un incendie dans une raffinerie avait paralysé 10% de la capacité totale pendant trois semaines a ainsi constitué un nouveau contrecoup pour le groupe. Au cours des trimestres à venir, les bonnes nouvelles doivent provenir d’une augmentation des chiffres de production. Malheureusement, ceux du mois d’octobre étaient inférieurs aux attentes avec une baisse de la production intérieure de 1% à 1,96 million de barils par jour.

Le manque de transparence concernant l’évolution future des prix porte clairement sur les nerfs des investisseurs. La détérioration de la position d’endettement rend également nerveux les titulaires d’obligations Petrobras, ce qui entraîne une baisse des cours de ces produits. Selon nous, l’action aura besoin de temps pour se remettre de ce coup du sort et nous ne voyons guère de potentiel de redressement significatif à court terme. Nous abaissons l’avis à ” à conserver ” (3C).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici