TechnipFMC, un nouveau géant parapétrolier

TechnipFMC est né mi-janvier dernier de la fusion entre Technip et FMC Technologies. Nous avons toujours considéré Technip comme une action de grande qualité. Et comme, selon nous, le prix du brut est sorti de son plancher, le cours du groupe franco-américain a toutes ses chances de prendre de la hauteur.

Fin 2014, Technip a fait l’actualité financière en lançant une offre de 1,47 milliard EUR sur CGG. Une offre que le groupe a ensuite retirée. Mais Technip entendait clairement devenir un consolidateur européen dans le secteur. Au printemps 2016, il fit à nouveau la Une financière : il allait fusionner avec le groupe américain FMC Technologies. La transaction a été validée, et TechnipFMC est né en janvier dernier, avec une double cotation sur Euronext Paris et le New York Stock Exchange. Chaque actionnaire de Technip a reçu deux actions de la nouvelle entité, alors que chaque actionnaire de FMC Technologies s’est vu attribuer une action TechnipFMC. Un rapprochement reposant donc sur une transaction par apport de titres.

La capitalisation boursière du groupe consolidé s’élève à 14 milliards d’euros, le chiffre d’affaires à 13 milliards d’euros, le carnet de commandes à 19 milliards d’euros et la trésorerie à 6,5 milliards d’euros. Ce chiffre d’affaires combiné hisse TechnipFMC au troisième rang dans le secteur des services parapétroliers, derrière Schlumberger (27,8 milliards de dollars de chiffre d’affaires en 2016) – dont nous détenons des actions en portefeuille modèle -, et Halliburton (15,9 milliards de dollars de chiffre d’affaires en 2016). La fusion donnera lieu dès 2019 à des synergies de coûts annuelles à hauteur de 400 millions d’euros.

Technip était déjà un acteur majeur du secteur parapétrolier. Actif dans de nombreux segments, il possède d’importants atouts et des ancrages forts dans beaucoup de pays. Depuis la fusion, son activité s’étend à présent dans 48 pays. La nouvelle entité compte parmi ses clients presque tous les géants nationaux et internationaux du secteur pétrolier et gazier, tels que Total, BP, Petrobras, Exxon Mobil, etc. Ses principaux clients sont des compagnies pétrolières et gazières internationales (38%), des compagnies pétrolières nationales (38% également) et des acteurs indépendants de petite et moyenne envergure.

Au segment Offshore (installation de plateformes pétrolières en mer) et Onshore (unités de traitement à terre ; GNL et gaz de schiste, surtout) de Technip, FMC n’ajoute rien. C’est différent en revanche dans le segment Subsea, où les conduites sous-marines (flexibles, notamment) du Français Technip et les équipements et services de l’Américain FMC sont complémentaires. FMC dégage un chiffre d’affaires de quelque 4 milliards de dollars dans cette activité. Laquelle est du reste nettement plus rentable que Offshore/Onshore. FMC apporte en outre au groupe fusionné ses opérations de surface ; l’activité Surface consiste essentiellement en des forages et la gestion des sources. Avec un chiffre d’affaires proche de 1,5 milliard de dollars, ce segment est en quelque sorte le “cadet” du groupe.

Pro forma, au niveau des résultats annuels 2016 de Technip, on note un repli du chiffre d’affaires de 9% par rapport à 2015, à 11,1 milliards d’euros (contre 12,2 milliards d’euros), dont 5,8 milliards sont issus de Offshore/Onshore et 5,3 milliards de Subsea, mais on épinglera l’augmentation du cash-flow opérationnel (EBITDA) de 8%, à 1,24 milliard d’euros. Soit une amélioration de la marge d’EBITDA à 11,2%.

Conclusion

Nous avons toujours considéré Technip comme une valeur d’une qualité supérieure dans le secteur des services parapétroliers. Mais dans la mesure où nous pensons que le prix du pétrole est sorti de son plancher, nous croyons aussi au potentiel de cours de TechnipFMC, qui n’est qu’à moins de 9 fois le rapport entre la valeur d’entreprise (EV) et le cash-flow opérationnel (EBITDA).

Conseil : digne d’achat

Risque : moyenne

Rating : 1B

Devise : euro (EUR)

Marché : Paris

Capit. boursière : 14,7 milliards EUR

C/B 2016 : –

C/B attendu 2017 : 24,5

Perf. cours sur 12 mois : –

Perf. du cours depuis la cotation : -7 %

Rendement du dividende : –

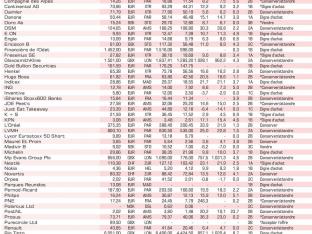

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici