Sandstorm Gold a enfin conclu de nouvelles transactions

Au deuxième trimestre, la société canadienne de royalties et de streaming de métaux précieux a conclu des contrats pour un montant total de 145 millions de dollars.

Après avoir conclu en mai, pour 7 millions de dollars, 21 contrats de royalties sur des projets de métaux précieux aux Etats-Unis, Sandstorm Gold a annoncé en juin la signature, pour 30 millions de dollars, d’un contrat de streaming et de royalties sur la mine d’or de Vatukoula (îles Fidji), que détient le fonds Waterton Precious Metals. Exploitée depuis plusieurs décennies, la mine produit 30.000 à 40.000 onces troy d’or par an. Sandstorm entend en porter la production à 50.000-70.000 onces troy d’or l’an pendant trois à cinq ans. Pendant les six premières années, Sandstorm achètera au total 25.920 onces troy d’or à 20% du prix spot et par la suite, 2,9% de la production annuelle. La 3e transaction, d’un montant de 108 millions de dollars, porte sur l’acquisition de royalties sur le minerai de fer, l’or et le cuivre issus de deux vastes zones minières du géant Vale dans le nord et le sud du Brésil. Franco-Nevada a conclu une transaction similaire en mai. Les royalties de Vale assureront à Sandstorm des revenus pendant plusieurs décennies; cette année, 11-12 millions de dollars.

Compte tenu de ces transactions, Sandstorm estime vendre en 2021 non plus 55.000 à 62.000 onces troy d’équivalent or mais 62.000 à 69.000. Au 2e trimestre, elle en a vendu 18.004, un record; c’est 3,2% de plus qu’au trimestre précédent et 64,9% de mieux qu’au 2e trimestre de 2020.

En revanche, le chiffre d’affaires (CA) a baissé de 31 millions à 26,4 millions de dollars en un trimestre, sous le consensus de 30 millions de dollars. Mais si l’on y inclut le revenu des royalties de Vale, le CA est de 32,3 millions de dollars. A 20 millions de dollars, le cash-flow opérationnel est lui aussi inférieur à celui du trimestre précédent (-15,6%). Quant au bénéfice net, il est passé de 5 millions à 8,6 millions de dollars, ou à 0,04 dollar par action (attentes: 0,05 dollar).

En dépit de ses gros investissements (148 millions de dollars) du 2e trimestre, Sandstorm, qui est dépourvue de dette, disposait de 45,8 millions de dollars en espèces au 30 juin (contre 140 millions de dollars au 31 mars). Elle négocie actuellement le relèvement de sa ligne de crédit de 300 millions de dollars.

Le point du rapport trimestriel qui a suscité la plus grande déception est l’annonce d’un nouveau retard dans le développement de Hod Maden, projet prometteur d’or et de cuivre dans le nord-est de la Turquie, dans lequel Sandstorm détient une participation de 30%. L’étude de faisabilité définitive et l’approbation éventuelle du rapport final sur les effets du projet sur l’environnement sont désormais attendues avant la fin du mois de septembre. Si tout va bien, le projet entrera en phase de production mi-2024 – plus de deux ans et demi plus tard que prévu – et Sandstorm vendra en 2025 125.000 onces troy d’équivalent or.

Conclusion

Cette année, la performance de Sandstorm Gold a été en ligne avec celle des grands acteurs du secteur (Franco-Nevada, Wheaton Precious Metals) jusqu’à la mi-juin, quand a été annoncé le nouveau ralentissement à Hod Maden, qui a entraîné un repli de plus de 20% du cours de l’action. La valorisation actuelle de Sandstorm n’anticipe pas le démarrage de Hod Maden. En cas de nouveau repli, le programme de rachat d’actions sera réactivé. A la fin de l’année, Sandstorm dévoilera sa politique en matière de dividende, laquelle devrait soutenir le cours.

Conseil: acheter

Risque: moyen

Rating: 1B

Cours: 6,45 dollars

Ticker: SAND US

Code ISIN: CA80013R2063

Marché: NYSE

Capit. boursière: 1,26 milliard USD

C/B 2020: 81

C/B attendu 2021: 36

Perf. cours sur 12 mois: -27%

Perf. depuis le 01/01: -10%

Rendement du dividende: –

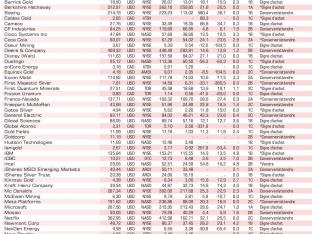

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici