Qualcomm en litige avec Apple

Le mois dernier, un tribunal fédéral de Californie a autorisé Apple à interrompre le paiement des royalties à Qualcomm tant que leur litige ne serait pas tranché. Au troisième trimestre, le chiffre d’affaires de la division Licences a reculé de 42% sur une base annuelle. Or c’est de cette division que Qualcomm tire l’essentiel de son bénéfice.

Le cours de Bourse de Qualcomm est sous pression depuis plus d’un an. Depuis début 2017, l’action s’est tassée de 22% alors que le Nasdaq a progressé de 18%. Le modèle d’affaires du groupe est en discussion, ce qui d’une part pèse sur les revenus à court terme et d’autre part soulève des incertitudes quant à l’avenir de l’entreprise. Qualcomm a une division Semi-conducteurs qui conçoit et produit des puces pour la communication mobile. En outre, elle a un pôle Licences où sont regroupées les propriétés intellectuelles. Qualcomm facture aux fabricants d’appareils mobiles des royalties pour l’usage de ses brevets. Le pôle Semi-conducteurs ne se porte pas trop mal : il affiche une hausse de son chiffre d’affaires (CA) de 5%, à 4,1 milliards de dollars sur la période récente. Les marges sont toutefois sous pression du fait de la concurrence accrue, notamment d’Intel et de MediaTek. En outre, de gros fabricants tels qu’Apple et Samsung produisent de plus en plus de puces en interne. Pour autant, Qualcomm demeure un acteur dominant dans ce segment. La direction se rend compte de l’intérêt de la diversification. L’acquisition prévue de NXP Semiconductor s’inscrit dans cette stratégie. Cette société néerlandaise leader dans le segment des semi-conducteurs pour voitures produit également des puces pour des applications industrielles très diverses. Ensemble, Qualcomm et NXP donneraient naissance au troisième groupe de semi-conducteurs au monde, derrière Intel et Samsung. Pour cela, il faudrait que l’acquisition soit finalisée. Mais comme les autorités européennes de la concurrence ont demandé des compléments d’informations, l’autorisation n’a pas encore été donnée.

Dans NXP, Elliott Management a constitué une participation de 6%. Cet actionnaire activiste veut que Qualcomm mette davantage de capitaux sur la table. Ces problèmes sont cependant minimes par rapport à ce qui se trame dans la division Licences. Celle-ci représente seulement un quart du CA mais 87% du bénéfice. En début d’année, Apple a interrompu les paiements de licence à Qualcomm et exige une indemnité car elle estime que la méthode de calcul des coûts de licence lui est très défavorable. Qualcomm part du prix de vente des appareils et facture en moyenne 2 à 3% de royalties sur cette base. Apple pourrait être suivi dans sa démarche par d’autres fabricants. Le mois dernier, un tribunal fédéral de Californie a autorisé Apple à interrompre le paiement des royalties tant que le litige ne serait pas tranché. Au troisième trimestre, le CA des licences a reculé de pas moins de 42% sur une base annuelle, à 1,17 milliard de dollars.

Qualcomm a relevé en début d’année son dividende trimestriel de 7,5%. La société technologique consacre annuellement quelque 3,4 milliards de dollars au paiement de dividendes. Au troisième trimestre de l’exercice fiscal 2017, le cash-flow libre fut négatif pour la première fois en deux ans. Cela dit, le groupe reste sain. Une fois NXP acquise, Qualcomm disposera encore de 15,9 milliards de dollars nets de liquidités.

Conclusion

Les incertitudes sont nombreuses actuellement, et le marché déteste qu’il en soit ainsi, comme en témoigne l’évolution de l’action. Nous pensons que beaucoup de mauvaises nouvelles sont intégrées dans le cours. L’action est bon marché, à seulement 12 fois le bénéfice escompté. À court terme, la volatilité du cours restera élevée. Digne d’achat pour le long terme.

Conseil : digne d’achat

Risque : moyen

Rating : 1B

Devise : dollar

Marché : New York Stock Exchange

Capit. boursière : 75,9 milliards USD

C/B 2016 : 11,5

C/B attendu 2017 : 12

Perf. cours sur 12 mois : -15 %

Perf. cours depuis le 01/01 : -22 %

Rendement du dividende : 4,4 %

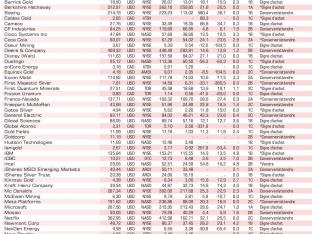

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici