Oracle sanctionnée

Après avoir hissé l’action à un nouveau cours record, les investisseurs, pris de vertige, ont acté leurs bénéfices. En cas de repli vers 40 dollars, nous essaierons, pour notre part, d’accumuler l’action. Car Oracle va bien et l’exercice s’annonce bon.

Les trois mois jusqu’au 31 août correspondent au premier trimestre de l’exercice fiscal 2018 d’Oracle. Le producteur américain de logiciels a affiché sur cette période un chiffre d’affaires (CA) supérieur aux prévisions, pour le 5e trimestre consécutif. Et pour la quatrième fois, le CA comme le bénéfice sont supérieurs aux prévisions. En réaction à la nouvelle, l’action s’est hissée à un nouveau niveau record. Ensuite hélas, les investisseurs ont eu le vertige, et Oracle a reperdu 6%. Les perspectives décevantes seraient la cause de cette sanction. À l’exercice annuel 2017, Oracle a vu son CA progresser de 2%. Au quatrième trimestre 2017, ce fut une hausse de 3%, bien moins qu’au cours de la période comprise entre mai et août : + 7%, à 9,21 milliards de dollars. Si sa croissance s’accélère, c’est entre autres depuis son acquisition de NetSuite à la fin de l’an dernier. Oracle a racheté cette société spécialisée dans les programmes de gestion financière, logistique et de personnel pour plus de 9 milliards de dollars. À l’aide de son offre élargie, Oracle espère convertir un maximum de ses clients existants aux services cloud.

Le bénéfice net du groupe est ressorti à 2,21 milliards de dollars ou 62 centimes de dollar par action (0,55 dollar au cours de la même période l’an dernier) au trimestre écoulé. Grâce à une meilleure maîtrise des coûts, la marge opérationnelle d’Oracle a progressé de 39 à 41%. Les logiciels et assimilés (support, services) représentent toujours, avec 5,9 milliards de dollars, près de 65% du CA du groupe. Les revenus tirés du ‘nuage’ ont augmenté de 51%, à 1,47 milliard de dollars. Cela représente environ 6 milliards de dollars sur une base annuelle, ou environ un sixième du CA du groupe. Oracle anticipe pour le trimestre courant une croissance de 41%, ce qui a déçu certains investisseurs. Dans les applications cloud (logiciels CRM), la marge bénéficiaire s’est accrue à 67% (59% un an plus tôt). Oracle entend la porter à plus de 80%.

Fin août, le groupe avait en caisse 66,9 milliards de dollars sous la forme de liquidités et d’investissements à court terme. Pourtant, pour des raisons fiscales, il empruntera malgré tout pour pouvoir financer les versements de dividendes et le rachat d’actions propres. D’où sa position d’endettement de 53,3 milliards de dollars. Sa stratégie d’évitement fiscal a également un prix : les charges d’intérêts ont augmenté sur une base annuelle à 1,8 milliard de dollars, soit plus de 0,4 dollar par action. Les 13,6 milliards de dollars de liquidités nettes correspondent à près de 3,3 dollars par action. Oracle versera le mois prochain un dividende trimestriel de 0,19 dollar par action. Le groupe génère sur une base annuelle un cash-flow libre de 12,6 milliards de dollars. Sa santé financière est donc bonne.

Conclusion

Il a suffi de perspectives en demi-teinte quant à la croissance des activités cloud pour que les investisseurs actent leurs bénéfices. Après plusieurs années de stagnation de son CA, la probabilité est grande que le groupe renoue cette année avec la croissance et la hausse des marges. À 17,5 fois le bénéfice escompté cette année, l’action d’Oracle présente une valorisation plus intéressante que celles de ses concurrents. Nous tenterons de ramasser l’action (= en acheter plus) en cas de repli vers 40 dollars.

Conseil : conserver/attendre

Risque : moyen

Rating : 2B

Devise : dollar

Marché : New York Stock Exchange

Capit. boursière : 200,5 milliards USD

C/B 2016 : 17,5

C/B attendu 2017 : 16

Perf. cours 12 mois : +23 %

Perf. cours depuis le 01/01 : +25 %

Rendement du dividende : 1,6 %

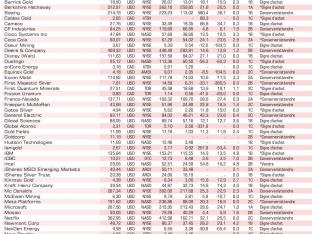

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici