Netflix se diversifie dans le jeu

Face à un marché qui semble saturer, Netflix a décidé de concevoir des jeux vidéo. Ce n’est néanmoins pas à court terme que cette diversification contribuera à sa croissance. Or l’action est pour l’heure très onéreuse. Nous la vendrions.

Netflix est l’un des rares acteurs économiques pour qui la pandémie a été une bénédiction – du moins, à court terme. Le nombre d’abonnés au service de streaming s’est envolé l’année dernière, phagocytant toutefois une partie de la croissance future.

Selon le cabinet Nielsen, le streaming représente 27% du marché américain du divertissement vidéo, contre 63% pour la télévision traditionnelle et 10% pour les sites tels que YouTube et TikTok. Netflix s’est dit prêt à diffuser au cinéma, pendant une courte période, des films ensuite destinés au streaming, espérant attirer des réalisateurs célèbres qui ne veulent pas faire l’impasse sur le grand écran. Le groupe entend ainsi créer le contenu le plus attrayant possible.

A 7,34 milliards de dollars, le chiffre d’affaires (CA) réalisé entre avril et juin était conforme aux attentes. La croissance (+19,4%) résultait à la fois de la hausse du nombre d’abonnés et de l’augmentation du CA par abonné (du fait des augmentations tarifaires). La marge opérationnelle, qui fluctue fortement au fil des trimestres, s’est élevée à 25,2%. Netflix estime qu’elle atteindra 20% pour l’ensemble de l’exercice, contre 18 % l’année dernière.

Au deuxième trimestre, le groupe a attiré 1,54 million de nouveaux clients payants, ce qui porte le total à 209,2 millions, soit 8,4% de plus que l’année dernière. Les Etats-Unis et le Canada ont toutefois perdu 430.000 abonnés et la croissance a aussi été moindre que prévu en Europe; seule l’Asie a fait belle figure. Les pronostics pour le trimestre en cours (3,5 millions de nouveaux abonnés) ont, de loin, manqué le consensus (5,8 millions).

Le streaming est un modèle qui requiert beaucoup de capitaux; la production d’un cash-flow disponible positif est donc essentielle. Netflix, qui n’y était pas parvenu jusqu’à 2019, a généré l’année dernière un cash-flow disponible de 1,92 milliard de dollars, en premier lieu du fait de la baisse des dépenses d’investissement liée à l’arrêt forcé d’un certain nombre de productions. Mais avec la reprise des investissements, les cash-flows ont diminué cette année. Le cash-flow disponible a ainsi été négatif (-175 millions de dollars) au deuxième trimestre, contre encore +693 millions de dollars au premier trimestre. Netflix table sur un équilibre à ce niveau sur l’ensemble de l’exercice.

Sur les six premiers mois de l’année, Netflix a dépensé huit milliards de dollars (+41% sur un an) pour du nouveau contenu. Les autres maisons de production ont suivi la même tendance, tirant les coûts vers le haut. Mais alors que la concurrence se développe par acquisitions, Netflix mise surtout sur la croissance organique; la direction a confirmé les rumeurs qui couraient depuis un certain temps concernant une diversification dans le jeu. Comme Netflix avait déjà introduit des éléments interactifs dans certains programmes de streaming, il n’y avait qu’un pas vers le jeu. Le groupe a d’ailleurs débauché de Facebook un spécialiste du jeu qui avait auparavant fait ses armes chez Electronic Arts. Netflix concevra dans un premier temps des jeux pour appareils mobiles; l’accès à ces derniers sera inclus dans l’abonnement de streaming.

Dans le cadre du programme de rachat d’actions en cours (d’une ampleur de cinq milliards de dollars), un million de titres ont été achetés au deuxième trimestre, à un prix unitaire moyen proche de 500 dollars. Fin juin, la trésorerie de Netflix s’élevait à 7,8 milliards de dollars; le groupe disposait en outre d’une ligne de crédit non utilisée d’un milliard de dollars, pour une dette de 18 milliards de dollars. La direction juge l’endettement acceptable et n’envisage pas de financement externe supplémentaire.

Conclusion

Du fait de la pandémie, la base de comparaison est défavorable cette année; le ralentissement de la croissance des abonnés a nécessité des augmentations tarifaires pour maintenir la croissance du CA. Mais cette stratégie est de plus en plus difficile à mettre en oeuvre vu la concurrence acharnée. A court terme, la diversification dans le jeu contribuera peu à la croissance. A plus de 8 fois le CA et près de 50 fois le bénéfice attendus en 2021, l’action est très onéreuse. Nous attendrions un moment plus propice pour prendre position.

Conseil: vendre

Risque: moyen

Rating: 3B

Cours: 518,91 dollars

Ticker: NFLX US

Code ISIN: US64110L1061

Marché: Nasdaq

Capit. boursière: 230,4 milliards USD

C/B 2020: 85

C/B attendu 2021: 49

Perf. cours sur 12 mois: +4%

Perf. cours depuis le 01/01: -1%

Rendement du dividende: –

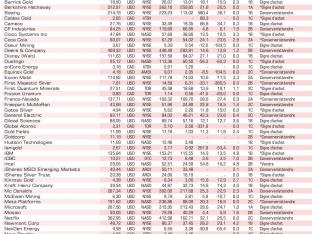

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici