Le pari audacieux de First Majestic Silver

Parce que la direction a fait le choix, et l’avenir dira si elle a bien fait, de vendre une partie de la production du troisième trimestre à un moment plus opportun – quand l’argent s’appréciera -, le chiffre d’affaires du groupe est en berne.

Pour Keith Neumeyer, à la tête du groupe First Majestic Silver (FMJ), le cours de l’argent est actuellement trop bas au regard des pressions inflationnistes et de la rareté de l’argent métal disponible sur le marché. Et il n’est pas le seul à le penser. L’argent s’échange pour l’heure 7% sous son niveau du début de l’année 2021. Le CEO a par conséquent décidé de ne vendre que plus tard une partie (1,4 million d’onces troy) de la production du groupe. Dès lors, au 3e trimestre, le chiffre d’affaires (CA) s’est établi à 124,6 millions de dollars, en baisse de 1% en glissement annuel et de 19% en rythme trimestriel. Si FMJ avait vendu l’intégralité de la production, le CA se serait élevé à 33,2 millions de dollars de plus et le groupe aurait signé une croissance tant en glissement annuel que trimestriel.

L’ensemble des mines du groupe a produit 7,3 millions d’onces troy d’équivalent argent au 3e trimestre; c’est 14% de mieux qu’au 2e trimestre, et 40% de plus qu’un an plus tôt. FMJ doit cette énorme progression en un an à la mine d’or Jerritt Canyon (Nevada), qui a produit cette fois un peu plus de 26.000 onces troy d’or (+39%). Le coût de production y reste néanmoins très élevé en raison des investissements importants que FMJ a consentis après l’acquisition de la mine. En 2021, elle devrait produire 72.000 à 79.000 onces troy d’or, au prix moyen de 1.785 à 1.881 dollars l’unité. Au cours actuel de l’or, la mine est à peine rentable, mais la donne changera l’année prochaine. L’usine de traitement fonctionne en effet actuellement à moins de la moitié de la capacité de production disponible de 4.500 tonnes par jour. La mine devrait produire 100.000 onces troy en 2022 et le double en 2024. Et lorsque la production augmente, les coûts diminuent.

Au niveau du groupe, la production d’une once troy d’équivalent argent a coûté 19,93 dollars en moyenne, un peu plus qu’au 2e trimestre. FMJ a éprouvé une perte nette de 18,4 millions de dollars, ou de 0,07 dollar par action, alors qu’un an plus tôt il réalisait un bénéfice de 30,9 millions, ou de 0,14 dollar par action.

A San Dimas et La Encantada, les coûts ont diminué par rapport à l’année précédente. A Santa Elena (Mexique), l’expansion d’Ermitaño avance comme prévu: la production commerciale devrait y démarrer au 1er semestre de 2022.

FMJ a déjà extrait 45.000 tonnes de minerai d’une teneur moyenne en or de 4 grammes, et en argent de 41 grammes, par tonne. Pour l’exercice 2021, il a maintenu la production prévisionnelle à 25,7-27,5 millions d’onces troy; l’objectif devrait être atteint, puisque le groupe en a produit 18,3 millions sur les trois premiers trimestres. Au 3e trimestre, FMJ a investi 59,7 millions de dollars, dont 22,4 dans Jerritt Canyon. Il estime que l’ensemble des investissements atteindra 205 millions de dollars en 2021. Au terme du 3e trimestre, lignes de crédit incluses, les liquidités atteignaient 272,5 millions de dollars. FMJ verse un dividende correspondant à 1% du CA annuel; pour le trimestre en cours, ce sera 0,0049 dollar par action.

Conclusion

Sur le plan opérationnel, les choses évoluent dans la bonne direction, mais il faudra être patient, pour voir les coûts de production diminuer. Les plus gros investissements ont été réalisés, sans affecter la santé financière du groupe. L’action demeure intéressante pour miser sur une hausse des cours des métaux précieux.

Conseil: acheter

Risque: moyen

Rating: 1B

Cours: 13,90 dollars

Ticker: AG US

Code ISIN: CA32076V1031

Marché: New York Stock Exchange

Capit. boursière: 3,4 milliards USD

C/B 2020: 35

C/B attendu 2021: 22,5

Perf. cours sur 12 mois: +29%

Perf. cours depuis le 01/01: +6%

Rendement du dividende: 0,2%

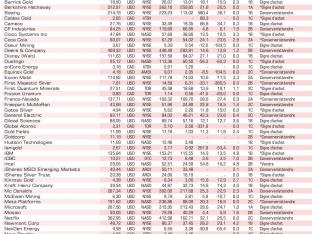

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici