Just Eat Takeaway.com: une valeur trop peu exploitée encore

Les investisseurs auront les yeux rivés sur les résultats américains en 2022: ils ne semblent en effet pas croire en la capacité de la direction à gérer l’acquisition de Grubhub. Elle a pourtant prouvé, par le passé, qu’elle savait s’y prendre. Just Eat Takeaway.com est l’un de nos 10 chouchous pour 2022.

Just Eat Takeaway.com (JET) a été fondée en 2000 par son actuel CEO, le néerlandais Jitse Groen, sous le nom thuisbezorgd.nl. Le principe était simple: les clients passaient commande auprès des restaurants affiliés et thuisbezorgd.nl prélevait une commission sur chaque achat. Il ne s’agissait alors que d’une place de marché en ligne, pas d’un modèle hybride commande-livraison.

Les premières années, l’entreprise s’est concentrée sur son marché domestique, pour s’étendre régulièrement par la suite. Sa première acquisition majeure remonte à 2009, avec la reprise de l’allemande Lieferando. C’est en 2011 que le groupe s’est rebaptisé takeaway.com. Il cherche depuis le départ à être numéro 1 sur tous ses marchés, fût-ce au détriment de la rentabilité. Il s’est offert en 2020 le britannique Just Eat, pour 7 milliards d’euros, sa plus grande acquisition à ce jour. JET domine actuellement les marchés néerlandais, allemand, britannique, polonais, australien et canadien.

Quel bilan tirer de 2021?

L’événement le plus important de l’année fut l’acquisition de la société américaine Grubhub, pour 6,4 milliards d’euros, qui a permis à JET de multiplier sa taille par 7 en un an. Les chiffres de croissance sont impressionnants: le nombre de commandes a bondi de 41% et la valeur de ces commandes, de 37%, au cours des trois premiers trimestres de l’exercice. Les livraisons de repas ont explosé (+87%). Le programme d’investissement au Royaume-Uni commence à porter ses fruits – JET a investi massivement outre-Manche pour récupérer la part de marché que Just Eat y avait perdue. Le Royaume-Uni est donc la région qui a signé la croissance la plus vigoureuse cette année, ce qui a permis au groupe d’y renforcer sa position de leader. Tout cela n’a, hélas, pas évité à l’action de chuter: les investisseurs ne semblent pas croire en la capacité de la direction de gérer l’acquisition de Grubhub.

Qu’attendre de 2022?

Les observateurs auront les yeux rivés sur les résultats des investissements aux Etats-Unis. Au Royaume-Uni, Just Eat partait d’une excellente position mais sur le marché américain, Grubhub est bien plus petit que Doordash et Uber. JET ne cherchera donc pas à atteindre le leadership, mais investira aux endroits où elle est déjà bien implantée, pour ne s’étendre que dans un second temps.

Les premiers résultats de ces investissements seront attendus avec impatience. S’ils sont satisfaisants, le sentiment devrait s’améliorer. Dans le cas contraire, les actionnaires feraient pression pour que le groupe cède ses activités américaines et se replie sur l’Europe du Nord, le Canada et l’Australie. Reste à savoir s’il parviendra à y renforcer sa position de numéro 1: il lui faudra pour cela accroître sa pénétration et inciter la clientèle existante à commander plus fréquemment.

Pourquoi la valeur compte-t-elle parmi nos favorites?

JET affiche une croissance aussi vigoureuse et dispose d’un modèle d’entreprise plus robuste que ceux de ses concurrents, mais sa valorisation est bien inférieure – elle est même inférieure à sa propre moyenne historique. On l’a vu, l’acquisition américaine ne fait pas que des heureux. A l’évidence pourtant, la direction sait faire fructifier ses investissements. Reste que si les plans échouent, elle devra se mettre en quête d’un partenaire ou d’un repreneur, ce qui explique que le cours n’intègre pas encore suffisamment la valeur de JET, à laquelle il va falloir deux ans pour se révéler. Les marchés existants sont par ailleurs un vivier de potentiel inexploité.

Conseil: acheter

Risque: élevé

Rating: 1C

Cours: 52,03 euros

Ticker: TKWY NA

Code ISIN: NL0012015705

Marché: Euronext Amsterdam

Capit. boursière: 10,3 milliards EUR

C/B 2020: –

C/B attendu 2021: –

Perf. cours sur 12 mois: -38%

Perf. cours depuis le 01/01: -42%

Rendement du dividende: –

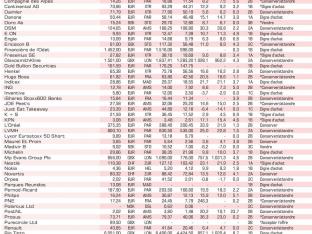

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici