Hausse de la production de Barrick Gold attendue au second semestre

Le producteur d’or et de cuivre détient un portefeuille de sites bien diversifié, affiche une excellente position financière et chouchoute ses actionnaires. Son action se négocie pour l’heure à un prix attrayant alors que, même au prix actuel de l’or, Barrick Gold est très rentable.

La performance, depuis le début de cette année, de l’action Barrick Gold a été légèrement meilleure que celle de l’indice VanEck Vectors Gold Miners. Sa valeur a cela dit diminué de plus d’un quart depuis la mi-avril, où elle avait profité du dépassement de 2.000 dollars par le cours de l’or.

Les mines du groupe ont produit 990.000 onces troy d’or au 1er trimestre. C’est moins qu’au trimestre précédent (1,2 million) et qu’au 1er trimestre de 2021 (1,1 million). Mais l’année passée, la production avait été exceptionnellement élevée au Nevada, où le groupe avait traité également des minerais issus de ses stocks. Dès lors que ces derniers se sont amenuisés, les mêmes niveaux ne seront plus atteints. En outre, les installations de traitement au Nevada et en Tanzanie ont été fermées pour maintenance. La direction de Barrick avait cependant prévenu que la production du 1er trimestre serait la plus faible de l’exercice. Le coût moyen de production de l’once troy d’or est passé de 1.026 dollars au 1er trimestre de 2021 à 1.164 dollars un an plus tard. Mais, en glissement annuel, son prix de vente moyen s’est accru de près de 100 dollars, à 1.876 dollars.

La branche cuivre de Barrick est très rentable. Les mines au Chili, en Zambie et en Arabie Saoudite ont produit conjointement, à un coût moyen de 2,85 dollars par livre, 101 millions de livres de ce métal, qui s’est vendu en moyenne à 4,5 dollars la livre, au 1er trimestre. Le bénéfice net ajusté s’est élevé à 463 millions de dollars, ou 0,26 dollar par action. La mine de Porgera, en Papouasie-Nouvelle-Guinée, n’a pas encore redémarré. La production y est suspendue depuis plus de deux ans à la suite d’un différend concernant le renouvellement de la licence d’exploitation. Barrick a conclu un accord avec les autorités compétentes, mais en raison des élections, sa mise en oeuvre a été retardée. La mine ne devrait être opérationnelle qu’au cours du 2e semestre, et ce n’est que six mois plus tard qu’elle atteindra sa vitesse de croisière. Au Pakistan, un accord entre le groupe et les autorités locales est en cours de finalisation pour relancer le projet Reko Di. Lequel avait fait l’objet d’une étude de faisabilité préliminaire en 2010 et 2011, mais n’a pas obtenu les licences nécessaires. Ce qui est désormais sûr, c’est que Barrick exploitera le projet et que sa participation dans celui-ci sera de 50%. L’autre moitié sera entre les mains du gouvernement et d’actionnaires locaux. La durée de vie commerciale de la mine est estimée à 40 ans. La construction (dans un premier temps, une usine de traitement d’une capacité annuelle de 40 millions de tonnes de minerai) de l’ensemble s’étalera sur cinq à six ans et coûtera quelque sept milliards de dollars.

Barrick a produit un cash-flow d’exploitation de 1 milliard de dollars et un cash-flow disponible de 393 millions de dollars, au 1er trimestre. En hausse, la trésorerie nette s’élevait au terme de ce dernier à 743 millions de dollars. Les actionnaires s’en réjouissent car le montant du dividende y est directement lié. Le dividende de base, de 0,10 dollar par trimestre, peut passer à 0,25 dollar quand la trésorerie nette excède 1 milliard de dollars. Actuellement, le surplus est de 0,10 dollar, ce qui porte le dividende total à 0,20 dollar, soit, au cours actuel de Barrick, un rendement de plus de 4%. En outre, Barrick rachètera pour 1 milliard de dollars de ses propres actions, ce qui réduira de 3% le nombre d’actions en circulation.

Conclusion

Même au prix actuel de l’or, Barrick Gold est très rentable. Le groupe détient un portefeuille de sites bien diversifié, dont le potentiel d’exploration n’est par ailleurs pas négligeable. Au surplus, son excellente position financière lui permet de rémunérer généreusement ses actionnaires. Or le titre ne se négocie qu’à 1,4 fois sa valeur comptable et à moins de 3 fois le chiffre d’affaires.

Conseil: acheter

Risque: moyen

Rating: 1B

Cours: 19,04 dollars

Ticker: GOLD US

Code ISIN: CA0679011084

Marché: New York Stock Exchange

Capit. boursière: 32,5 milliards USD

C/B 2021: 16

C/B attendu 2022: 15

Perf. cours sur 12 mois: -11%

Perf. cours depuis le 01/01: +3%

Rendement du dividende: 4,3%

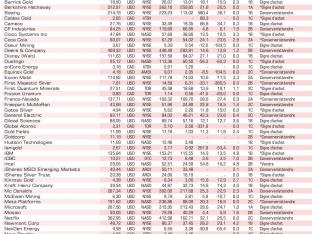

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici