Gilead Sciences: la croissance fait défaut

L’action a dévissé après la publication du rapport annuel en raison des perspectives émises pour 2022 et des déconvenues essuyées avec le magrolimab. Le groupe ne manque pas d’ambitions mais les concrétisera-t-il?

Si la progression de 10,6%, à 27,3 milliards de dollars, dont il a fait état en 2021 a pu donner à croire que le groupe américain de biotechnologie avait enfin renoué avec la croissance structurelle de son chiffre d’affaires (CA), il n’en est rien. La hausse n’est attribuable qu’aux – certes excellentes – ventes du Veklury (remdisivir). Cet antiviral qui s’était révélé inefficace lors des essais sur l’Ebola, le Marburg et les coronavirus tels que le SRAS et le MERS, agit par contre sur le Covid-19. Cette découverte avait propulsé l’action Gilead au-delà de 85 dollars en avril 2020, son plus haut niveau depuis début 2018. Le CA du Veklury s’est monté à 2,81 milliards de dollars en 2020 et à 5,57 milliards de dollars en 2021. Pour 2022 cependant, la direction pronostique un repli de celui-ci à 2 milliards de dollars, les hospitalisations liées au Covid-19 étant supposées diminuer encore à partir du second trimestre.

Si l’on en excepte la part du Veklury, le CA de 2021 est resté quasi stable (-0,4%) en glissement annuel, à 21,44 milliards de dollars; il est toutefois inférieur à celui de 2018 (22,1 milliards) et même le moins élevé depuis 2015 (32,6 milliards), année où il avait bondi grâce à la franchise hépatite C (VHC). C’est désormais la franchise VIH (sida) qui rapporte le plus. En 2021, le CA du médicament phare Biktarvy a grimpé de 18,8%, à 8,62 milliards de dollars, mais celui de l’ensemble de la franchise a baissé de 3,6%, à 16,3 milliards de dollars, en raison de l’expiration, fin 2020, des brevets des médicaments Trivada et Atripla. La franchise VHC a réalisé un CA de 1,9 milliard de dollars (-9%). Les médicaments contre les hépatites B et D n’ont, eux, vu leur CA augmenter que modestement (+13%, à 969 millions de dollars). La collaboration avec Galapagos ayant suscité quelques déceptions, le développement de la nouvelle franchise en immunologie est toujours en suspens, or beaucoup repose sur elle: Gilead espère qu’elle contribuera à son CA à hauteur d’au moins 30% en 2030. Le développement de la franchise, encore jeune, en oncologie ne se poursuit pas sans encombre. Dans ce segment, deux produits de Kite Pharma, la société que Gilead a acquise en 2017, sont sur le marché: l’Yescarta et le Tecartus. Leur CA cumulé a atteint 871 millions de dollars en 2021, soit 43% de mieux qu’un an plus tôt. Trois ans après Kite, Gilead avait racheté Forty Seven. Mais plusieurs études portant sur le magrolimab, le produit phare de cette dernière, ont dû être interrompues. Reste à espérer que le Trodelvy d’Immunomedics, acquis en 2020 pour 21 milliards de dollars, livrera de bons résultats. Ce médicament a généré 380 millions de CA l’année dernière et est testé contre divers cancers; des résultats de phase III sur le cancer du sein seront bientôt dévoilés.

Gilead aspire à conserver son leadership dans le VIH. Le CA du Biktarvy devrait continuer à croître jusqu’en 2025. Ensuite, c’est le lenacapavir, un candidat médicament à action prolongée pour les patients atteints du sida non encore traités, et d’autres médicaments à action prolongée encore qui contribueront le plus à la croissance du groupe. D’ici à 2030, Gilead entend mettre sur le marché au moins 10 thérapies, dont une ou plusieurs issues de sa collaboration avec Galapagos.

Le bénéfice ajusté par action a augmenté de 3% en 2021, à 7,28 dollars. Pour 2022, Gilead vise un CA compris entre 21,8 et 22,3 milliards de dollars (hors Veklury) à peine et un bénéfice par action ajusté de 6,2 à 6,7 milliards de dollars.

Conclusion

Heureusement, le groupe peut compter sur le Veklury pour l’aider à traverser cette (longue) période moins faste. Nous verrons au cours des deux années qui viennent si son portefeuille actuel suffira à Gilead pour concrétiser ses ambitions de croissance en oncologie. Le marché reste sceptique, d’où la valorisation attrayante de l’action. Si nous en recommandons l’achat, c’est pour le long terme.

Conseil: acheter

Risque: moyen

Rating: 1B

Cours: 63,70 dollars

Ticker: GILD US

Code ISIN: US3755581036

Marché: New York

Capit. boursière: 79,9 milliards USD

C/B 2021: 9

C/B attendu 2022: 10

Perf. cours sur 12 mois: -5%

Perf. cours depuis le 01/01: -12%

Rendement du dividende: 4,6%

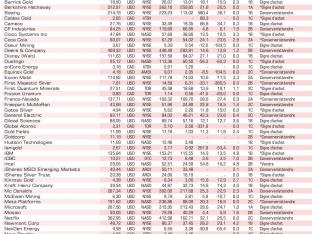

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici