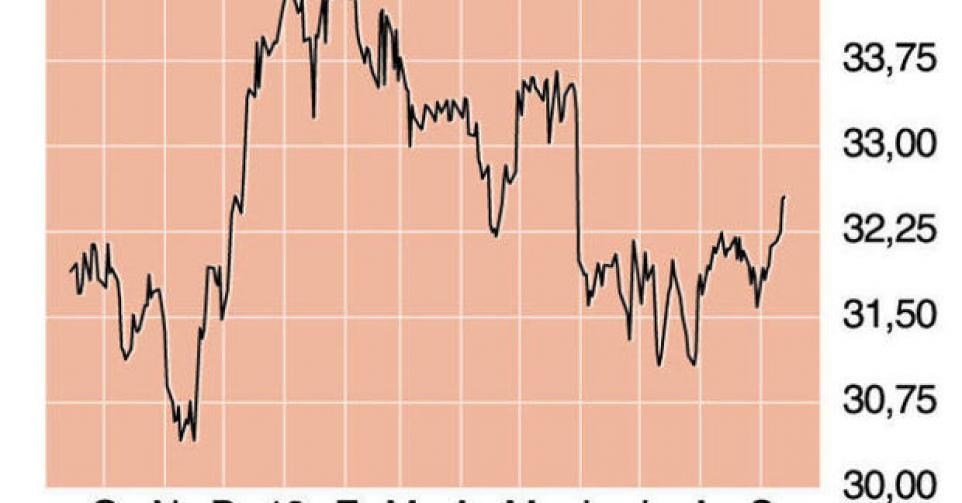

Elia

Le négatif devient positif

31,38 EUR – 1B Digne d’achat

Le siège de la Banque centrale américaine (Fed) à Washington et le quartier général d’Elia à Bruxelles ont beau être séparés par un océan, dans le monde financier, les deux n’en sont pas moins étroitement liés. La politique monétaire de la Fed est en effet très importante pour les taux à long terme au niveau mondial, et donc aussi pour le taux belge. Or pour Elia, ce taux belge constitue un élément crucial pour le calcul de son bénéfice net. En tant que gestionnaire du réseau haute tension, Elia opère en effet selon un schéma extrêmement réglementé et peut considérer dans ses tarifs une marge bénéficiaire déterminée sur la base de plusieurs paramètres, dont le taux de l’OLO. Plus celui-ci est faible (ou élevé), plus la rémunération sans risque sur le capital perçue par les actionnaires l’est également, et donc plus le bénéfice net d’Elia est maigre (ou important). Pour Elia, l’allègement progressif de sa politique monétaire expansive par la Fed est une excellente nouvelle. Les taux à long terme anticipent d’ailleurs déjà une normalisation de cette politique monétaire. Aux Etats-Unis, le taux sur les emprunts publics américains à 10 ans s’est déjà hissé à près de 3%. Dans son sillage, le taux long belge a lui-même signé une hausse à 2,8%. Une stabilisation autour de ce niveau de taux pourrait donc soutenir les bénéfices de l’activité belge (Elia Transmission). Le repli du taux moyen à 2,2% a coûté 7,8 millions de bénéfice net à Elia Transmission au 1er semestre en comparaison avec la même période en 2012. C’est aussi ce qui explique le recul du bénéfice net d’Elia Transmission d’un peu moins de 10%, à 36,8 millions EUR. Pour le 2e semestre de cette année, nous nous situons actuellement à un taux moyen de 2,6%, ce qui représente toujours moins qu’au 2e semestre de l’an dernier mais est déjà supérieur aux six premiers mois de cette année. Pour le reste, sur le plan opérationnel, l’actualité est maigre. Notons seulement qu’Elia a constaté une hausse sensible de ses revenus internationaux (de 124%, à 21 millions EUR), car la Belgique a dû exceptionnellement importer beaucoup d’électricité en raison de la fermeture temporaire de Doel 3 et Tihange 2. Mais malgré le taux faible et le repli du bénéfice en Belgique, Elia est malgré tout parvenu à accroître le bénéfice net de 6% au niveau du groupe au cours des 6 premiers mois de cette année (à 1,28 EUR par action). Elia attribue cette hausse du bénéfice à l’excellente prestation de sa filiale allemande 50Hertz Transmission. Le bénéfice net s’y est accru de 26%, à 40,8 millions EUR – le pôle allemand d’Elia a donc pour la première fois fourni un bénéfice plus important que la division belge -, grâce à l’augmentation de l’indemnité réglementée que 50Hertz peut exiger de ses clients. Ce résultat appréciable a été possible malgré la production relativement faible d’électricité verte en Allemagne au 1er semestre de cette année, ce qui a grignoté les revenus sur le transport de l’électricité produite par les parcs éoliens en Mer Baltique vers les consommateurs dans le reste de l’Allemagne. Notons cependant que le programme d’investissement d’Elia accuse du retard, ce qui pourrait freiner la croissance du bénéfice à terme. Compte tenu de l’hiver rigoureux, Elia n’a encore investi en Allemagne que 67 millions EUR, mais a toujours l’ambition d’investir cette année 415 millions dans ce pays.

L’accroissement du bénéfice de la filiale allemande 50Hertz est toujours insuffisamment valorisé. Ce qui s’explique par le fait que les résultats sont encore relégués au second plan par le repli du bénéfice de la branche belge en conséquence du faible niveau de taux à long terme. La donne change à présent, sans qu’on ne puisse cependant espérer de miracle au niveau des cours. Elia demeure en priorité une action défensive et un pilier pour tout portefeuille. L’action peut toujours être achetée à un prix intéressant et demeure donc digne d’achat (rating 1B).

Actions belges

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici