Cisco sanctionné

Au cours du dernier trimestre (terminé fin avril), les résultats de Cisco n’étaient pas vraiment mauvais. Pourtant, le cours de l’action a reflué de plus de 10%. C’est en raison de ses perspectives de croissance décevantes. Cisco ne mérite, pour l’heure, pas une valorisation plus élevée.

On le sait, les entreprises technologiques classiques doivent se réinventer en permanence pour maintenir leur position sur un marché en évolution rapide. Cisco aussi est contrainte de sauter dans le wagon du cloud computing et du software based networking. Sur ces quatre derniers exercices, son chiffre d’affaires (CA) a stagné malgré ses acquisitions à hauteur de 15 milliards de dollars. Une illustration du recul des activités classiques alors que les nouveaux segments ne génèrent pas encore une croissance assez rapide. Sur les trois premiers trimestres de l’exercice fiscal en cours, le CA est en recul de 2% par rapport à la même période il y a un an. Au cours du trimestre qui s’est terminé fin avril, la baisse s’établit à 0,5%, à 11,94 milliards de dollars. Un recul modeste, mais tout de même la sixième contraction consécutive du CA sur une base annuelle. Les ventes de produits (8,88 milliards de dollars) sont restées à peu près stables, alors que le CA provenant des services (3,06 milliards de dollars) a reculé d’un peu plus de 2%. Les routeurs (-2%) et les switches (+2%), qui prennent à leur compte près de la moitié du CA du groupe, sont restés à l’équilibre.

Fournisseur privilégié de l’État américain, Cisco a noté une réticence dans les commandes publiques en raison du manque de clarté budgétaire. Les clients privés ont également réduit leurs dépenses, en particulier les opérateurs de télécommunications. Simultanément, la croissance des pays émergents s’est quelque peu tassée. Le tout a entraîné une baisse du nombre de commandes de 4%. Pourtant, la tendance sous-jacente n’est pas aussi mauvaise que le laissent paraître les chiffres de vente. En témoigne la part des revenus récurrents (abonnements) dans le CA total, qui a augmenté de 29 à 31%. Les revenus différés (deferred revenue) des contrats qui ont été conclus, mais ne seront enregistrés comme vente qu’au prorata, ont progressé de 13%, à 17,3 milliards de dollars. Le bénéfice opérationnel est en hausse malgré le léger recul du CA de 6%. En cause : le contrôle strict des coûts dans le cadre du plan de restructuration lancé l’été dernier. Cisco a annoncé 1100 licenciements supplémentaires, en plus des 5500 suppressions de postes d’août dernier. Le bénéfice net a pour sa part gagné 7%, à 2,51 milliards de dollars, ou 0,6 dollar par action, un résultat légèrement supérieur aux prévisions moyennes des analystes. Au total, les résultats trimestriels n’étaient donc pas si mauvais.

Pourtant, l’action Cisco a perdu plus de 10% en raison des perspectives décevantes. Le point médian de la fourchette de CA pour le trimestre en cours (12 milliards de dollars ou 4 à 6% de moins que l’an dernier) est inférieur de plus d’un demi-milliard de dollars aux prévisions des analystes. Cisco distribue chaque année 6 milliards de dollars en dividendes grâce aux cash-flows opérationnels de 15 milliards de dollars. Les rachats d’actions n’ont en revanche guère d’effet sur le bénéfice par action parce que la plupart des actions rachetées servent au programme d’options du personnel. À la fin du troisième trimestre, Cisco disposait d’une position nette de trésorerie de 35,5 milliards de dollars (environ 7 dollars par action).

Conclusion

Cisco a publié d’assez bons résultats trimestriels, mais a été sanctionné pour ses perspectives décevantes. L’entreprise ne parvient à générer de la croissance que par des acquisitions, payées généralement au prix fort. L’action n’est chère ni par rapport à sa propre moyenne historique, ni par rapport au marché, mais en l’absence de perspectives de croissance, Cisco ne mérite pas une valorisation plus élevée.

Conseil : conserver/attendre

Risque : moyen

Rating : 2B

Devise : dollar (USD)

Marché : Nasdaq

Capit. boursière : 158,8 milliards USD

C/B 2016 : 15

C/B attendu 2017 : 13,5

Perf. cours sur 12 mois : +13 %

Perf. cours depuis le 01/01 : +5 %

Rendement du dividende : 3,6 %

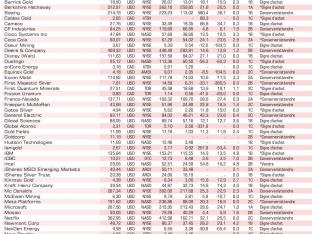

Actions américaines

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici