BHP Billiton tempère les attentes

L’action de BHP Billiton, le premier groupe minier au monde, a légèrement décroché après que la direction a prévenu, lors de la publication de ses résultats, du risque de baisse des prix du minerai de fer et de ses conséquences.

L’action du premier groupe minier au monde a légèrement décroché après que la direction a prévenu, lors de la publication de ses résultats, du risque de baisse des prix du minerai de fer et de ses conséquences. Selon BHP, l’effet des mesures de relance prises l’an dernier sur l’économie chinoise est en train de s’atténuer. Les investissements chinois dans l’infrastructure ont augmenté de 17% l’an dernier mais cette croissance ralentira substantiellement cette année. La tonne de minerai de fer a gagné 80% en 2016 et a atteint à la fin du mois dernier son plus haut niveau depuis l’été 2014. C’est principalement grâce à cette hausse des prix du minerai de fer que les bénéfices et cash-flows de groupes de matières premières comme BHP, Rio Tinto et Anglo American ont progressé de manière spectaculaire.

Outre le minerai de fer, BHP Billiton est également actif dans le pétrole, le gaz, le charbon et le cuivre. Au cours du premier semestre de l’exercice 2016-2017 (ici, de juin à décembre), le cash-flow opérationnel (EBITDA) a progressé de 65%, à 9,9 milliards de dollars. Le bénéfice sous-jacent s’est établi à 3,24 milliards de dollars, en nette hausse par rapport à la même période, l’an dernier (412 millions de dollars). C’est aussi le meilleur résultat depuis le deuxième semestre 2014. Le net redressement du cours du pétrole a permis à la division Énergie de sortir du rouge. Le minerai de fer représente 42% du bénéfice opérationnel sous-jacent. Il est suivi par l’énergie avec 20%, et le charbon et le cuivre avec 18% chacun. Selon les prévisions de BHP, le risque de baisse des prix à court terme concerne principalement le minerai de fer et le charbon. Pour notre part, nous ne voyons plus le pétrole et le cuivre retomber à leur plancher de 2016. Le marché du pétrole retrouve peu à peu son équilibre alors que la demande de cuivre devrait surpasser l’offre d’ici le début de la décennie à venir.

La dette nette, réduite de près de 6 milliards de dollars au deuxième semestre 2016, s’élève désormais à 20,1 milliards de dollars. C’est 1,2 fois l’EBITDA, soit un taux d’endettement de 24,3%. La poursuite de la réduction de sa dette reste une priorité pour BHP Billiton, mais elle l’empêche d’accroître les rémunérations des actionnaires de manière aussi généreuse que Rio Tinto, par exemple. Le groupe rachètera notamment un emprunt obligataire de 2,5 milliards de dollars cette année. Le dividende intermédiaire a été fixé à 40 centimes de dollar. Le taux de distribution s’établit ainsi à 66%, au-dessus des 50% attendus, et représente un rendement de 3,3% au cours actuel. La vitesse de la réduction de l’endettement sera déterminée par l’évolution du cash-flow. Le cash-flow libre a quintuplé au deuxième semestre, à près de 5 milliards de dollars, mais est resté légèrement en deçà des attentes, notamment en raison d’une hausse des dépenses d’investissement. Ces dernières augmenteront d’ailleurs à respectivement 5,6 et 6,3 milliards de dollars durant cet exercice et le suivant, en raison de la hausse des frais d’exploration dans la division Énergie.

Conclusion

Les résultats semestriels meilleurs que prévu ont été éclipsés par les doutes qu’a émis récemment la direction du groupe quant à une poursuite de la hausse des prix du minerai de fer. La plupart des actions du secteur ont déjà enregistré une belle progression depuis le plancher de l’an dernier. Parmi celles des grands groupes, nous préférons Rio Tinto, à la valorisation moins élevée – et ce groupe a réduit davantage son endettement déjà. BHP Billiton reste toutefois digne d’achat, de préférence sur repli.

Conseil : digne d’achat

Risque : moyen

Rating : 1B

Devise : livre Sterling

Marché : Londres

Capit. boursière : 77,7 milliards de livres

C/B 2016 : –

C/B attendu 2017 : 11

Perf. cours sur 12 mois : +65 %

Perf. cours depuis le 01/01 : +1 %

Rendement du dividende : 3,3 %

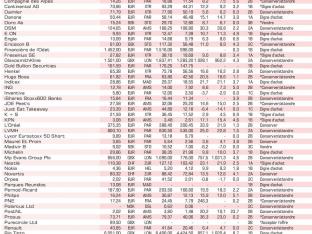

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici