Standard Chartered out; Umicore in

Nous plaçons une limite d’achat sur Umicore, valeur belge de qualité.

La situation du “canard boiteux” Standard Chartered ne s’améliore pas. La grande banque britannique, qui réalise l’essentiel de ses revenus opérationnels en Asie, Afrique et au Moyen-Orient, n’en finit plus de publier des résultats décevants. Compte tenu notamment de la forte hausse des provisions pour créances douteuses (+86%!!), le bénéfice sera cette fois encore inférieur aux prévisions. Au trimestre écoulé, les revenus ont progressé de 1%, alors que les coûts ont augmenté de 4%. Le ralentissement de la croissance en Asie a donné lieu à des réductions de valeur et des amortissements sur le portefeuille crédits.

Nous sommes du reste déçus que le CEO Peter Sands se contente d’essayer de comprimer (encore) les coûts. A plus long terme, nous croyons toujours au potentiel de cette valeur (croissance de l’activité bancaire dans les pays émergents) et continuerons de suivre l’action, mais pour l’instant, nous ne voyons pas d’amélioration et notre confiance dans le CEO s’est amenuisée. D’où notre abaissement de conseil (rating 2B; conserver long terme) et notre intention de nous délester progressivement de la valeur.

Arbitrage : Umicore

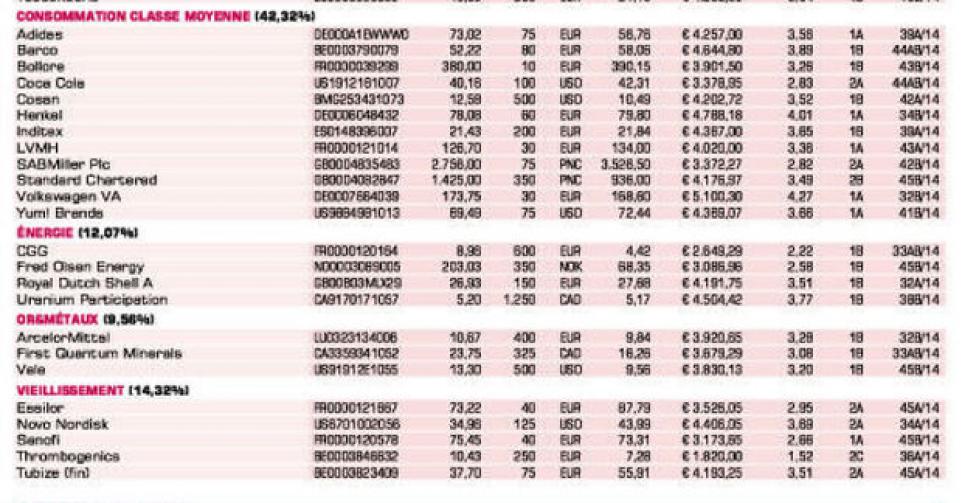

En contrepartie, nous plaçons une limite d’achat sur la valeur belge de qualité Umicore, que nous présentons plus en détail dans la rubrique Flash. Nous accordons également une attention particulière, cette semaine, aux baisses de cours excessives de Fred Olsen Energy et de Sanofi (lire en rubrique Actions). Nous prévoyons un redressement de cours rapide du géant pharmaceutique, mais celui-ci dépendra de la désignation ou non d’un nouveau CEO “réputé”. Dans le cas de Fred Olsen, nous tablons sur un important rebond de cours dans un délai d’une à deux années après la chute de cette année. Nous complétons donc les deux positions.

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici