Novo Nordisk, leader incontesté

A 25 fois le bénéfice attendu et 18 fois le rapport escompté EV/EBITDA, nous ne pouvons pas aller au-delà du conseil “à conserver”.

Comme annoncé, la position dans CGG a été renforcée. Nous la considérons désormais comme complète. Nous savons naturellement que seule une offre (d’un groupe américain ?) pourrait nous sortir du rouge sur cette position. Le sentiment et l’actualité autour du groupe sont actuellement largement négatifs. Cela dit, à une fair value d’au moins 9,4 EUR par action, nous sommes convaincus que la tendance s’inversera tôt ou tard. Le plus grand risque réside dans une augmentation de capital si les faibles résultats perdurent trop longtemps (rating 1B).

Dans le cadre du thème Vieillissement de la population, la société danoise Novo Nordisk est un exemple de stabilité et nous ne pouvons que nous réjouir de notre investissement. Ce spécialiste des médicaments anti-diabétiques a vu son chiffre d’affaires (CA; à taux de change constants) progresser de 7% au premier semestre, soit dans la même mesure que sur l’exercice 2013. La couronne danoise “chère” explique qu’il n’en reste “que” 1% au niveau comptable. En Chine, où une pandémie de diabète pointe à l’horizon, le CA a progressé de 17%. Heureusement, les marges bénéficiaires furent supérieures, de sorte que le résultat opérationnel (EBIT) a augmenté de 4% et même de 12% à taux de change constants (marge d’EBIT de 39 à 39,90%). Le bénéfice par action s’est accru de 9%, de 4,69 à 5,09 DKK. L’insuline à effet longue durée Levemir s’est distinguée avec une hausse de 24% de son CA. L’augmentation de 8% du CA de Victoza (Thérapie GLP-1 pour le diabète de type 2) est en revanche inférieure aux prévisions. Compte tenu de la prolifération du diabète au niveau mondial et du leadership du groupe, Novo Nordisk est selon nous un investissement à (plus) long terme. Cela dit, à 25 fois le bénéfice attendu et 18 fois le rapport escompté entre la valeur d’entreprise (EV) et le cash-flow opérationnel (EBITDA), nous ne pouvons pas aller au-delà du conseil “à conserver” (rating 2B).

Un semestre un peu froid chez Syngenta

Le groupe suisse Syngenta n’a pas connu un premier semestre étincelant. En Amérique du Nord, il a évidemment l’excuse de l’hiver extrêmement froid et long (“polar vortex”), qui a retardé la saison des plantations. Mais le marché des produits de production phytosanitaire, surtout, évolue faiblement. Le CA a dès lors reculé de 7% en Amérique du Nord, à 2,44 milliards USD, mais a progressé en Europe de 5%, à 3,34 milliards USD, et même de 8% en Amérique latine, à 1,27 milliard USD, et de 4% en Asie, à 1,10 milliard USD. Globalement, la croissance du CA se limite donc à 1%, du fait que l’Amérique du Nord représente toujours 29% du CA du groupe. A taux de change constants, on note un mieux de 4% par rapport aux 6 premiers mois de 2013, grâce notamment à une croissance à deux chiffres en Amérique latine et en Asie. Le cash-flow opérationnel (EBITDA) a été encore plus largement impacté par les fluctuations de change : -3%, à 2,11 milliards USD, contre +6% à taux de change constants. Le bénéfice par action a fléchi de 2%, de 15,92 à 15,60 USD. L’action fait du surplace depuis un certain temps. Au début de l’été, elle a rebondi lorsque le marché a appris que son “grand frère” Monsanto avait envisagé une offre d’une valeur proche de 40 milliards USD. Mais les pourparlers ont rapidement été stoppés. Nous continuons de croire au potentiel à long terme de ce géant agricole. Digne d’achat (rating 1A).

Intentions d’achat et de vente

Consommation de la classe moyenne des pays émergents

Adidas: abaisse marge d’EBIT 2014 de 8,5-9% à 6,5-7%; complément position en cas de sortie de plancher

Barco: nouveau-venu en portefeuille

Bolloré: résultats semestriels le 29/8

Coca-Cola: chiffres 2e trimestre ne sont pas exceptionnels

Cosan: misons sur le redressement du Brésil; chiffres le 13/8

Henkel: léger avertissement sur bénéfice impacte cours; nous y reviendrons

Inditex: scission en 5; chiffres le 18/9

LVMH: à nouveau digne d’achat

SABMiller: rumeurs d’acquisition et de fusion toujours plus vives

Standard Chartered: résultats 1er semestre conformes aux prévisions revues; nous y reviendrons

Volkswagen pref.: valorisation très intéressante

Yum! Brands: à nouveau digne d’achat

Energie

CGG: accélère restructuration après résultats trimestriels maigres; position complétée

Fred Olsen Energy: à nouveau résultats trimestriels faibles; position renforcée

Royal Dutch Shell: chiffres trimestriels supérieurs aux prévisions

Uranium Participation: cours se redresse; nous supprimons la limite d’achat car autres opportunités

Or & métaux

Lumina Copper: nous optons pour l’offre mixte (5 CAD par action en liquide + 0,2174 action First Quantum Minerals)

Vale: résultats mitigés au 2e trimestre; devrait se reprendre sensiblement

Agriculture

Asian Citrus: trading update estime dégâts aux plantations par le typhon Rammasun à 36 millions RMB; chiffres annuels définitifs en septembre

Deere&Company: chiffres le 13/8

Nutreco: chiffres 2e trimestre supérieurs au consensus; nous y reviendrons

Syngenta: chiffres accueillis négativement; nous y reviendrons

Tessenderlo: Stefaan Haspeslagh accède au poste de président du conseil d’administration; résultats le 27/8

Vieillissement de la population

Essilor: chiffres semestriels le 28/8

Novo Nordisk: résultats solides (lire par ailleurs)

Sanofi: rachète les droits pour Afrezza au prix de 925 millions USD

ThromboGenics: attendons chiffres de ventes de Jetrea le 28/8 et partenaire potentiel aux USA

Tubize (fin): UCB met en vente sa filiale américaine générique Kremers Urban

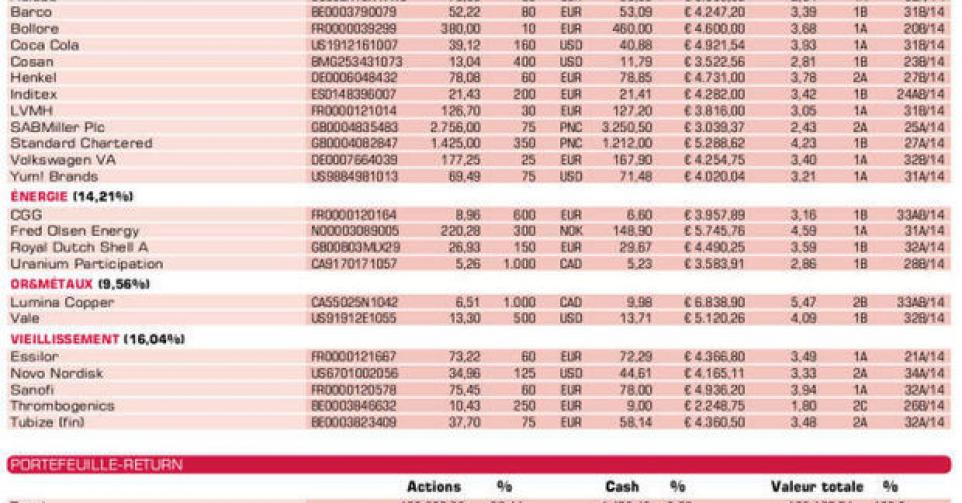

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici