Deux nouveaux-venus

Royal Dutch Shell et Uranium Participation viennent renforcer notre portefeuille

La vente de la participation résiduelle dans Areva a été finalisée et la limite d’achat sur Syngenta a été supprimée vu le récent rebond de cours. Nous souhaitons en effet faire place à deux nouveaux-venus dans le thème des énergies. D’abord, nous entendons prendre une première position dans une valeur “classique” : Royal Dutch Shell (rating 1A), qui est clairement restée en retrait, mais dont le nouveau CEO Ben van Beurden tente de relancer le bénéfice en abaissant les investissements et en vendant certains actifs. Ensuite, nous ne voulons pas totalement abandonner le (sous-)thème du redressement du cours de l’uranium après la vente d’Areva. Mais nous préférons le faire de manière plus directe, en prenant une participation dans Uranium Participation (rating 1B), un investissement “papier” dans l’uranium physique (lire le IB-3B/14). Après le krach lié à Fukushima, le cours semble enfin s’affranchir de son plancher.

Année de transition chez Essilor

Pour Essilor, 2013 fut une année de transition. Le leader mondial français des lentilles a pu en effet présenter une croissance de son chiffre d’affaires (CA) de seulement 1,5%, ce qui s’explique par la forte croissance des deux dernières années et par les écarts de change défavorables. Si nous considérons des taux de change constants, la croissance ressort tout de même à 5,4%. L’an dernier, Essilor est parvenu à accroître la part de marché dans les lentilles à 37%. Le CA dans les pays émergents a continué d’augmenter et il représente désormais 21% du CA du groupe. Grâce à une marge stable, le résultat opérationnel (EBIT) s’est également accru de 1,5% et le bénéfice net par action s’est établi à 2,82 EUR. La confiance dans l’avenir a été confirmée par l’annonce d’un dividende plus élevé pour la 21eannée consécutive. Cette fois, le dividende est relevé de 6,8%, à 0,94 EUR par action. Pour cette année, le groupe table sur une croissance de ses ventes de 10 à 12% (hors écarts de change) et sur une marge en légère amélioration. Cette valeur de croissance est toujours digne d’achat (rating 1B) et reste évidemment au sein du portefeuille.

Pas de récompense pour Telefonica

Telefonica a eu beau publier des résultats annuels 2013 conformes aux propres attentes et à celles des analystes, son cours n’a pas été récompensé. La baisse de la dette financière nette à 45,4 milliards EUR représente pourtant une énorme amélioration (16 milliards EUR) en comparaison avec la situation de la mi-2012. L’objectif (moins de 47 milliards EUR) a dès lors été atteint. L’objectif pour cette année est de ramener la dette sous 43 milliards EUR. Malgré une situation très difficile en Espagne et les dévalorisations monétaires en Amérique latine, on note une légère croissance de son CA de 0,7%, à 57,1 milliards EUR. L’érosion de la marge opérationnelle a été freinée à -0,2% (contre -1,4% en 2012), grâce notamment à une hausse de la marge de 1,2% au dernier trimestre. Compte tenu de la forte amélioration du bilan et donc de la baisse des charges financières, le bénéfice net s’est accru de 16,9%, à 4,59 milliards EUR. Le cash-flow libre de 5,39 milliards EUR (1,19 EUR par action) permet donc au géant espagnol des télécommunications de verser un dividende de 0,75 EUR pour l’exercice 2013, ce qui correspond à un rendement de dividende brut de 6,85%. Cette année aussi, on table sur une croissance du CA et sur une marge opérationnelle stable. A 11 fois le bénéfice attendu pour 2014, un rendement de dividende escompté de 6,85%, un ratio EV/EBITDA espéré de 5,6, Telefonica affiche toujours une décote moyenne de 12% par rapport au secteur. C’est pourquoi le titre demeure digne d’achat (rating 1B) et l’action reste en portefeuille.

Intentions d’achat et de vente

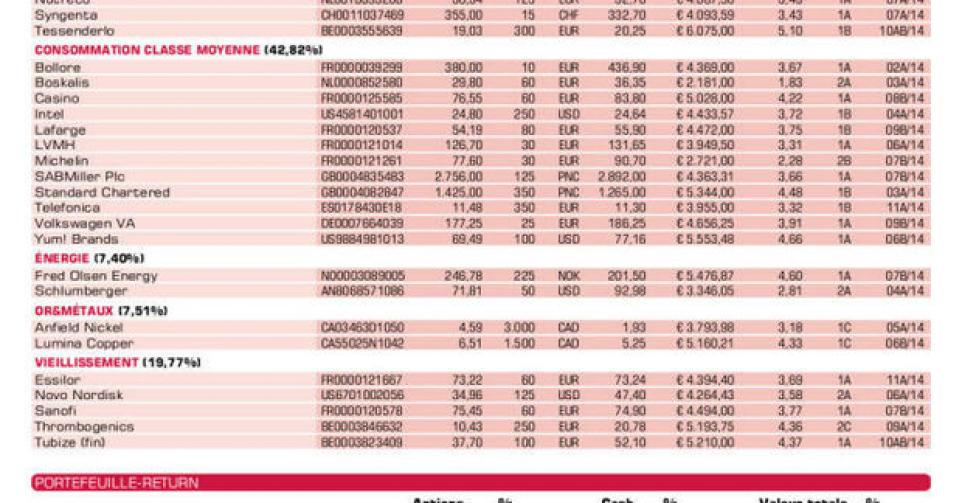

Consommation de la classe moyenne des pays émergents

Bolloré: profite d’un conseil d’achat et de l’objectif de cours de 510 EUR de Kepler Chevreux

Boskalis: attendons la publication des chiffres annuels le 13/3

Casino: chiffres 2013 supérieurs aux prévisions soutiennent le cours

Intel: tablons sur hausse des parts de marché dans les segments des tablettes et smartphones

Lafarge: nouveau-venu en portefeuille

LVMH: résultats supérieurs aux prévisions

Michelin: bonne performance de cours; position réduite de moitié

SABMiller: important brasseur; cible de reprise pour combinaison AB InBev-Carlsberg?

Standard Chartered: résultats publiés le 5 mars

Telefonica: résutats 2013 en ligne avec les attentes (lire par ailleurs)

Volkswagen pref.: marché n’apprécie pas l’offre sur Scania

Yum! Brands: résultats supérieurs aux prévisions soutiennent le cours

Energies

Areva: reste de la position vendu; disparaît du portefeuille

Fred Olsen Energy: retard livraison de nouvelles plateformes met le cours sous pression; opportunité d’achat, d’où le renforcement de la position

Schlumberger: résultat supérieur aux prévisions

Or & métaux

Anfield Nickel: perspectives pour le nickel se sont améliorées

Lumina Copper: projet de cuivre d’Augusta Resources fait l’objet d’une offre de Hudbay Minerals

Agriculture

CF Industries: résultats supérieurs aux prévisions

Deere&Company: solides résultats trimestriels mais l’action n’est pas encore redécouverte

Nutreco: investit 15 millions EUR dans son expansion en Asie (Vietnam)

Syngenta: a reçu l’aval pour Elatus pour le Brésil, marché crucial

Tessenderlo: chiffres annuels faibles comme prévu; mais redressement de cours

Vieillissement de la population

Essilor: chiffres annuels légèrement inférieurs aux prévisions; rachat Coastal.com (lire par ailleurs)

Novo Nordisk: cours en hausse; programme de rachat d’actions propres

Sanofi: cours semble à présent digérer perspectives 2014

ThromboGenics: envisage toutes les options stratégiques, y compris la vente

Tubize (fin): résultats d’UCB accueillis positivement

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici