Barco et Suedzucker

De bons chiffres pour Barco

Après la crise grecque, c’est la saison des résultats qui a pris le relais dans l’actualité financière. Jusque fin août, cette rubrique sera essentiellement consacrée à l’analyse de ces résultats. Nous ouvrons le bal avec Barco et Suedzucker.

Barco : prolongation du premier trimestre

Ces derniers mois, nous avons indiqué à plusieurs reprises qu’il fallait attendre les (beaux) résultats du premier trimestre de Barco pour que son cours de Bourse prenne une orientation. Le spécialiste de la visualisation a pu confirmer ce mouvement haussier au 2e trimestre. Notons cependant que le dollar américain (USD) l’y a aussi aidé dans une importante mesure. Sur les six premiers mois, le chiffre d’affaires (CA) s’est élevé à 506,2 millions EUR, ce qui représente une augmentation de 16,6% par rapport au 1er semestre 2014 (+14,6% sur les 3 premiers mois). Barco a modifié le traitement comptable de ses coûts de recherche & développement (R&D). Le cash-flow opérationnel ajusté (EBITDA) a totalisé 40,5 millions EUR. C’est nettement mieux que les 22,3 millions EUR du 1er semestre de l’an dernier. Cela signifie que la marge d’EBITDA a augmenté de 290 points de base (2,9%), à 8%. Le bénéfice opérationnel (EBIT) s’est hissé à 7,5 millions EUR tandis que le bénéfice net a atteint 51,7 millions EUR, mais de ce total, 46,3 millions EUR sont de nature exceptionnelle (finalisation vente de la division Défense). Le carnet de commandes au 30 juin totalisait 333,2 millions EUR ou 31,1 millions EUR de plus qu’au début de cette année. Est-ce que le cours évoluera vers notre ” fair value ” de 68 EUR par action (autrefois 66 EUR) ? Cela dépend des acquisitions. Au début du 2e semestre, le spécialiste disposait d’une trésorerie de 187,7 millions EUR. Jusqu’ici, seuls 18,5 millions USD ont été déboursés pour l’achat d’Advan, producteur d’écrans LCD haut de gamme. L’action demeure relativement bon marché. Nous réitérons donc le conseil d’achat (rating 1B).

Suedzucker : période difficile confirmée

Comme prévu, Suedzucker a confirmé les faibles perspectives pour 2015-2016 lors de son trading update pour le 1ertrimestre. La direction de l’entreprise a répété qu’elle prévoyait un bénéfice opérationnel (EBIT) compris entre 50 et 150 millions EUR pour un chiffre d’affaires inférieur situé entre 6 et 6,3 milliards EUR. Ces chiffres sont donc encore plus faibles qu’à l’exercice 2014-2015 (clos le 31/3, déjà très faible). A l’exercice passé, le CA a reculé de 10% (de 7,53 à 6,78 milliards EUR) et l’EBIT a plongé de 71% (de 622 à 181 millions EUR). Le repli ultérieur se constate dans les chiffres du 1er trimestre (avril à juin) : CA en recul de 8,1%, à 1,63 milliard EUR, et EBIT de 57 millions EUR (contre 96 millions EUR à l’exercice passé). La cause principale est évidemment la chute libre des résultats dans le segment du sucre, de 25 millions à -13 millions EUR. La réaction du marché fut plutôt neutre. L’action s’échange notamment sous sa valeur comptable et à une demi-fois son CA attendu. Cet investissement doit s’envisager en théorie sur plusieurs années (rating 1B) .

Intentions d’achat et de vente

Consommation de la classe moyenne des pays émergents

Adidas: très bons chiffres au 1ertrimestre (Q1)

Barco: bons chiffres au 1ersemestre; voir ci-dessus

Bolloré: participation dans Vivendi renforcée à 14,5%; très bons chiffres Q1

CMB: chiffres semestriels en ligne avec les attentes; nous y reviendrons; cours se redresse quelque peu (*)

Cosan: bons chiffres Q1

DSM: Patheon (49% DSM) est introduit en Bourse; valeur de 4 à 5 EUR par action DSM

LafargeHolcim: offre de fusion réussie; échange réalisé (*)

SABMiller: vise une croissance des volumes de 3 à 6% en Amérique latine à moyen terme

Energie

Ganger Rolf: chiffres 2etrimestre en ligne; nous y reviendrons (*)

Peabody Energy: avertissement sur bénéfice exerce nouvelle pression sur le cours

PNE Wind: position a été renforcée

Uranium Participation: sous-valorisation; redressement de cours attendu

Velcan: chiffres annuels supérieurs aux prévisions; attendons nouvelles évolutions en Inde

Or & métaux

ArcelorMittal: prévisions décevantes pour 2015

First Quantum Minerals: préparation du lancement usine de fonte de cuivre en Zambie évolue conformément aux prévisions

Market Vectors Gold Miners ETF: prix de l’or revient à un nouveau plancher; pèse lourd sur les mines aurifères (*)

Silver Wheaton: l’argent recule dans son sillage (*)

Umicore: repli de cours (*)

Vale: prix du minerai de fer à nouveau sous pression; cours revient vers le plancher (*)

Agriculture

Asian Citrus: redressement de cours sensible et inattendu

Potash Corp.: K+S a rejeté l’offre de Potash

Suedzucker: cours reste positif malgré période difficile; lire ci-dessus (*)

Syngenta: directeur de Monsanto tente de convaincre les actionnaires de Syngenta

Tessenderlo: a levé facilement 250 millions EUR via double émission obligataire

Wilmar International: chiffres annuels supérieurs aux prévisions

Vieillissement de la population

Bone Therapeutics: enfin des résultats cliniques positifs

Fagron: augmentation de capital limitée pour le financement de l’acquisition d’Anazao Health

GlaxoSmithKline: peut commercialiser médicament contre la malaria

MDxHealth: augmentation de capital réalisée

Tubize (fin): en Inde, des candidats à l’achat auraient manifesté leur intérêt pour la filiale générique d’UCB

Vertex Pharmaceuticals: FDA a approuvé le ‘blockbuster’ Orkambi (thérapie de combinaison contre la mucoviscidose)

(*) : update

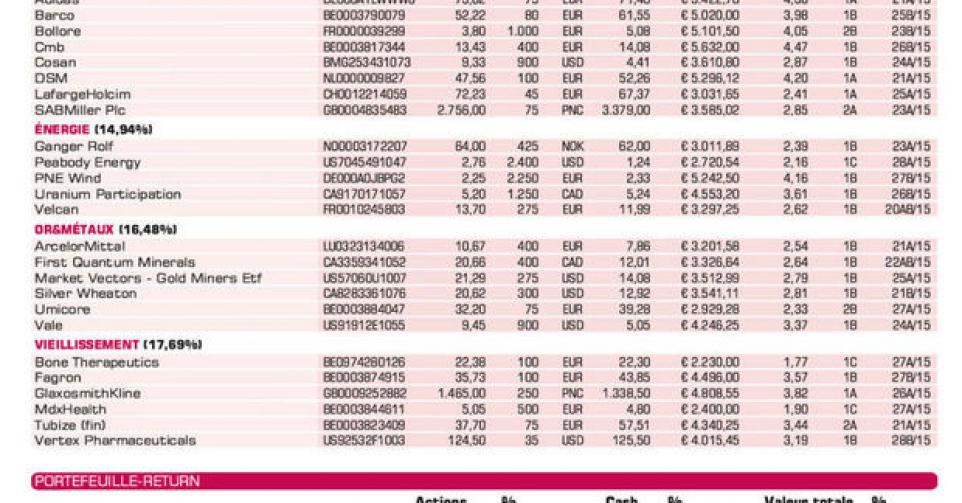

Sélection de nos actions

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici