Une semaine effervescente

Quoi qu’elle décide ce jeudi, la BCE perturbera les marchés.

La semaine s’annonce agitée. La Banque centrale européenne (BCE) doit en effet définir sa politique monétaire ce jeudi. Baissera-t-elle ses taux directeurs ? Osera-t-elle les faire passer sous zéro ? Imaginera-t-elle de nouvelles facilités de crédit ? Personne ne le sait. La seule évidence est que la politique menée jusqu’à présent n’a pas permis de redresser la conjoncture. La distribution effrénée d’argent n’a profité qu’au secteur financier et a alimenté les arbitrages en tous genres.

Abaisser davantage les taux d’intérêt n’attisera que la spéculation. La crainte croît dans beaucoup de milieux. La chasse au rendement embrouille le risque. Elle pourrait déboucher sur de nouvelles bulles spéculatives qui imploseraient tôt ou tard. La BCE et sa collègue britannique veulent créer de nouveaux moyens permettant de transférer le crédit directement aux secteurs les plus nécessiteux. Les deux institutions souhaitent aussi simplifier les procédures de restructuration de dettes existantes. Elles convient les banques à rendre ces procédures plus claires et moins compliquées, de sorte qu’aucun investisseur ne puisse être surpris par un revirement de tendance. Les banques et les spéculateurs avertis sont malheureusement peu enclins à abonder dans ce sens.

Triple problème

La BCE estime faire face à un triple problème. Il y a la chasse au rendement, l’inadaptation des fonds propres bancaires – quoique ces derniers aient augmenté de plus de 90 milliards d’euros (EUR) au premier trimestre – et la situation instable des finances publiques. Si l’un de ces facteurs venait à dérailler, la BCE sait d’ores et déjà qu’elle ne sera pas à même d’y faire face.

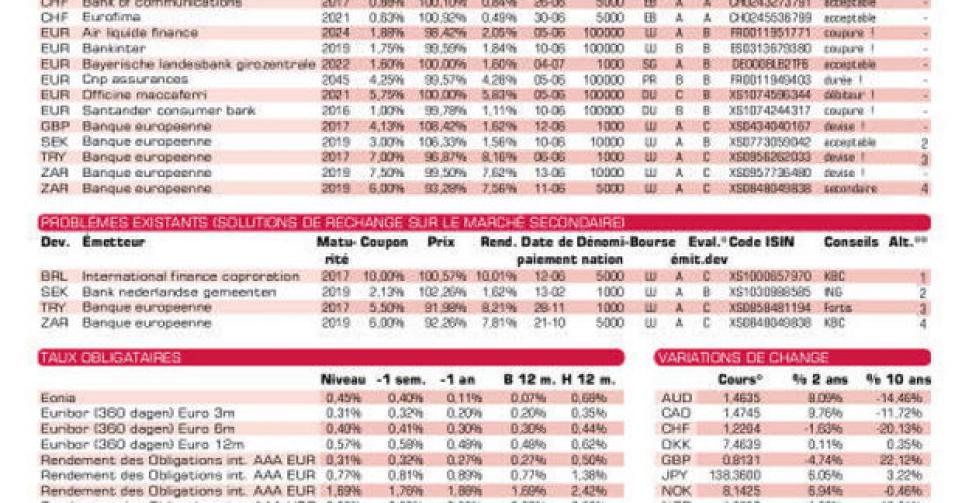

Quoi qu’il en soit, la décision que prendra la BCE ce jeudi perturbera les marchés. Ce qui est néanmoins certain est l’impossibilité que les taux d’intérêt grimpent. Il est possible que les échelles se raidissent si la décision déçoit. Ce qui pourrait engendrer de nouveaux mouvements de capitaux. D’ailleurs, les grands institutionnels n’ont pas attendu et ont déjà transformé bon nombre de leurs dettes, remplaçant les anciennes par de nouvelles dont les conditions leur sont plus favorables. Dans ce domaine, la palme revient à la Banque européenne d’investissement (BEI). Elle a lancé 7 nouvelles tranches complémentaires la semaine passée.

Réaménager son portefeuille

Pour les porteurs d’obligations, les perspectives à court et moyen termes ne sont pas dénuées d’attrait. Pas nécessairement pour acquérir de nouvelles émissions (du moins pas dans les principales devises), mais plutôt pour réaménager le portefeuille, surtout pour ceux qui ont acheté des obligations pour une autre raison que l’utilisation du paiement récurrent du coupon. Il est en effet intéressant de remplacer les titres dégageant de fortes plus-values par d’autres, de qualité identique ou meilleure, portant un coupon nominal nettement plus faible, que l’on se procurera meilleur marché. Sachant qu’à tout moment toutes les obligations de qualité identique et d’une durée résiduelle équivalente fourniront le même rendement, un tel arbitrage n’affectera pas le rendement initial. Au contraire même : on transforme la plus-value en capital effectif qui rapporte à son tour et, non négligeable, on réduit l’impact du précompte mobilier sur les intérêts encaissés.

L’euro a bien résisté

Sur le marché des changes, l’euro (EUR) n’a cédé que 0,2% face au dollar (USD) la semaine dernière. La situation pourrait être totalement bouleversée cette semaine. L’USD ne semblait pas affecté par le déclin de 1% de l’économie enregistré ce premier trimestre. On constate que le recul est essentiellement dû à une forte diminution des inventaires. Ce qui ne constitue pas en soi une mauvaise nouvelle. La livre (GBP) a perdu 0,5%. La Grande-Bretagne a annoncé la semaine passée qu’elle tiendrait dorénavant compte du volume dégagé par la prostitution et par la vente illégale de drogues dans le calcul de son produit intérieur brut (PIB). Une façon comme une autre d’embellir ses comptes nationaux sans, en fait, apporter d’amélioration tangible à la situation économique réelle.

Nouvelles tranches

Le marché des capitaux a été entraîné par le rebond des titres périphériques, tant souverains qu’industriels, en EUR. Les émetteurs italiens ont gagné jusqu’à 2,5%, les espagnols jusqu’à 2%, les irlandais jusqu’à 1,5%. Les banques françaises, par contre, ont fléchi de 1% en moyenne suite à l’amende vertigineuse que s’est vu infliger BNP Paribas par les autorités américaines. Les émetteurs russes ont poursuivi leur redressement en USD et en franc suisse (CHF), enregistrant des gains qui dépassaient facilement 2%. La tendance générale était orientée à la hausse et on comptait deux fois plus de titres à la hausse qu’inversement.

Comme signalé plus haut, le marché primaire reste inondé de tranches supplémentaires, surtout de la part de la BEI. Grâce à l’évolution favorable des taux d’intérêt, leurs conditions sont plus que convenables. Ce qui ne signifie pas qu’on ne trouve pas mieux sur le marché secondaire, comme le démontrent les alternatives proposées. La nouvelle tranche en lire turque (TRY) conviendra à quiconque ayant une perte de change à recouvrer. Vous trouverez cependant encore mieux sur le marché secondaire. Plus le cours est faible, plus important sera le matelas couvrant le risque de change, donc plus efficace en sera la récupération. Notez qu’il y a des jours d’intérêt à compenser lors de la souscription à l’une de ces tranches complémentaires. Dans l’ordre d’apparition dans le tableau : 140 jours pour la tranche en réal brésilien (BRL), 126 pour celle en dollar canadien (CAD), 187 pour celle en GBP, 48 pour celle en couronne suédoise (SEK), 310 pour celle en TRY, 134 pour celle en rand sud-africain (ZAR; 7,5%) et 233 pour l’autre en ZAR (6%). Cette dernière est la moins intéressante de la série.

Le producteur italien de matériaux de construction Officine Maccaferri (B2) fait son entrée sur le marché international. Son émission à 7 ans rapporte 4,6% de plus que la moyenne du marché, ce qui est conforme aux conditions en vigueur. Le titre n’est malheureusement plus accessible à son prix de souscription. Il s’échange déjà à 102,5% (5,36%) sur le marché gris. Il est en outre remboursable prématurément dès 2017 à 102,875%. Air Liquide (A+) est en revanche chiche. L’émission n’offre que 32 points de base de plus que la moyenne du marché. L’émission de l’assureur français CNP Assurances (BBB) court beaucoup trop longtemps pour être vraiment intéressante. D’autant plus qu’elle est subordonnée, ce qui n’est pas un atout pour les petits porteurs en temps d’incertitudes financières.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici