Un été sans répit

Cette semaine, les yeux sont rivés sur la Banque d’Angleterre. Si elle opte pour un assouplissement monétaire, il s’agira du 674e abaissement de taux directeurs depuis que la crise sévit !

De vacances d’été, il n’est nullement question. Les marchés des changes et obligataires ont tourné à plein régime. La volatilité des cours y était aussi très importante. Une impression d’urgence se manifestait partout. Certes, personne ne sait où le monde va, mais il faut, semble-t-il, se hâter.

Impunis

Les instances européennes ne respectent pas leurs propres règles. Elles n’ont pas osé punir le Portugal ni l’Espagne pour non-respect de leurs promesses budgétaires. Le commissaire chargé de leur supervision, Pierre Moscovici, a avancé l’excuse que les deux pays étaient sur la bonne voie et qu’il leur fallait concéder plus de temps. L’Allemagne, instigatrice de ces mesures contreproductives, a acquiescé. Il est clair que tout le monde veut éviter des remous sociaux qu’une punition aurait engendrés. Mais à quoi servent alors ces règles si personne ne doit les respecter?

En milieu de semaine passée, la Banque centrale américaine (Fed) a tenu son comité monétaire mensuel. Ses membres se sont réjouis de l’amélioration économique du pays et ont annoncé qu’un relèvement des taux directeurs restait possible avant la fin de l’année si cette tendance se maintenait. Vendredi dernier, cependant, il a fallu déchanter. Les chiffres concernant le deuxième trimestre se sont avérés inférieurs aux prévisions, avec un fort recul des investissements. Nous doutons qu’un relèvement des taux puisse avoir lieu dans ces conditions.

Le lendemain, c’était au tour de la Banque centrale du Japon de s’exprimer. Elle a annoncé vouloir acheter davantage de titres mobiliers sur les marchés, faciliter l’obtention de dollars aux entreprises nippones, mais s’est gardée de changer ses taux directeurs. Le gouverneur, Haruhiko Kuroda, a précisé qu’il adapterait sa politique aux mesures gouvernementales que le Premier ministre Abe prendra bientôt. Les opérateurs ont été passablement déçus de cette tournure. Ils prévoyaient que leur banque centrale allait distribuer d’une façon quelconque de l’argent aux ménages. Le yen (JPY) en a fait les frais, il a été fortement chahuté. Il a terminé la semaine en hausse de 1,8% par rapport à l’euro (EUR).

Résistance des banques

L’autorité bancaire de l’Union a publié le résultat de son test de résistance jeudi dernier. Les réactions ont été très divergentes selon les intéressés. Les banques et les représentants gouvernementaux se sont félicités. D’après le résultat, toutes les banques supervisées seraient suffisamment robustes pour faire face à une calamité financière sans que les États doivent leur venir en aide. Quelques-unes souffrent néanmoins d’un manque de capital. Le scepticisme prévalait par contre chez les analystes. Ils ont souligné que seules 51banques ont été auditées, les plus problématiques (cypriotes, grecques et portugaises) ayant été exclues à dessein. Le test concernait en outre des pans particuliers dans la structure du capital. On ne peut donc pas généraliser le résultat obtenu.

Ces restrictions volontaires visaient à ne pas devoir exclure la Deutsche Bank, laquelle croule sous des créances insolvables provenant essentiellement de la vente de produits dérivés. La banque allemande fait face à un manque de l’ordre d’un peu moins de 2.000milliards EUR, soit l’équivalent de la moitié du PIB de l’Allemagne! Mais comme il s’agit de produits dérivés, il est facile de les camoufler, de sorte à ne pas pouvoir mesurer les répercussions en cas de malheur.

Le cas de la Banca Monte dei Paschi di Siena italienne est différent. Les manques proviennent ici d’activités traditionnelles et doivent impérativement être couverts par du capital. De ce point de vue, la banque italienne paraît nettement plus faible que l’allemande. Mais contrairement à la seconde, elle est moins assujettie aux effets de levier pervers et son redressement est théoriquement plus aisé. Le test a attaché très peu d’importance au cas de la BNP Paribas, l’autre banque affublée de créances insolvables issues de structures dérivées. En se référant aux réactions en Bourse, on remarquera que personne n’a été dupe et que tout le monde doute de la fiabilité du résultat.

BoE: assouplissement ?

Cette semaine, ce sont la Banque centrale européenne (BCE) et sa collègue britannique (BoE) qui énonceront leurs projets. La première maintiendra très probablement ses taux directeurs inchangés. La seconde, par contre, pourrait les abaisser afin de réduire l’impact du Brexit. Si la Banque d’Angleterre agissait effectivement de la sorte, ce serait la 674ediminution des taux directeurs pratiquée par une banque centrale depuis que la crise sévit!

Le marché des changes a été secoué tout au long de la quinzaine écoulée. L’absence de prise de mesure nouvelle par la Fed a pesé sur le dollar (USD). Il a abandonné 0,9% face à l’EUR. La livre (GBP) reste sous l’influence du Brexit et a encore perdu 0,4%. Il faut encore patienter quelque temps avant qu’elle ne se redresse. Le franc suisse (CHF) profite du marasme ambiant, gagnant 0,3%. La baisse des prix des matières premières et, principalement, du pétrole a pesé sur les devises en dépendant. Le rouble (RUB) en a été la première victime, chutant de 4,6%. Le peso mexicain (MXN) lui a emboîté le pas, perdant 2,6%, suivi du dollar canadien (CAD) avec -1,4% et de la couronne norvégienne (NOK) avec -1,3%.

Activité soutenue

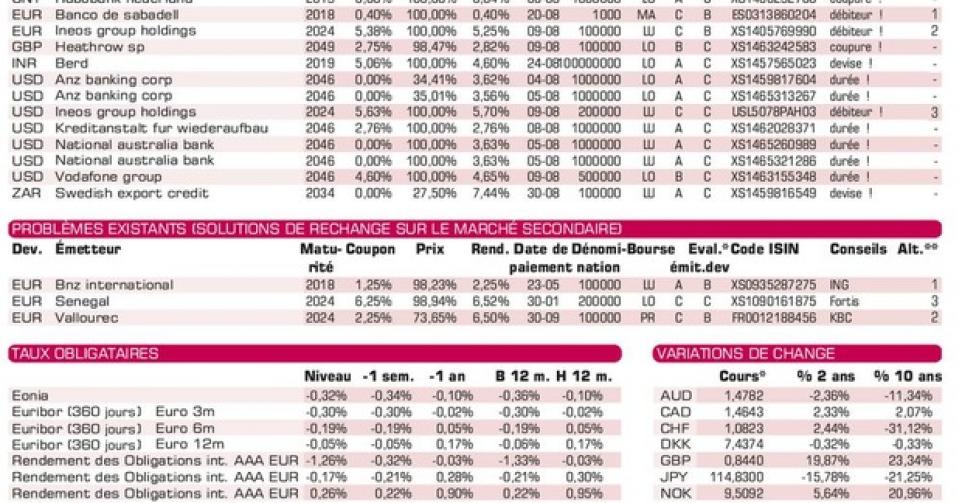

L’activité sur le marché obligataire est restée soutenue. Les titres industriels ont été prisés, surtout depuis l’annonce par la Banque du Japon d’augmenter ses achats. Les émetteurs souverains européens ont excellé en EUR, excepté les italiens et les espagnols. En USD, on notait le recul des titres à long terme. L’un dans l’autre, la tendance était bien orientée. On comptait en moyenne trois fois plus de titres à la hausse qu’inversement. Les fluctuations atteignaient parfois des proportions inquiétantes (plus de 10% en une semaine), mais sont restées peu significatives en cette période de l’année.

Le marché primaire n’a connu aucun répit. De gigantesques émissions ont vu le jour chaque semaine. La pharmaceutique américaine Teva a émis, en milieu de mois, pour près de 18milliards USD. Elle a lancé plus de dix emprunts en USD, EUR et CHF. La semaine dernière, c’était au tour de la compagnie de télécommunication américaine Verizon et du géant informatique Apple. Il ne se passe plus une semaine sans qu’un coupon nul n’apparaisse en USD, le plus souvent de petite taille. Ceux au nom d’ANZ sont de structure traditionnelle, c’est-à-dire émis sous le pair (100%) et remboursés au pair. Les autres sont de type allemand, émis au pair et remboursés largement au-dessus du pair. Tous les coupons nuls du tableau sont assortis d’une clause de remboursement anticipé à un prix leur garantissant un rendement constant. Nous les déconseillons tous. Le coupon nul en rand (ZAR) au nom de Swedish Export Credit (AA+) est techniquement correct mais tout aussi déconseillé.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici