Polarcus & BASF

Je suis très inquiet de l’évolution dramatique du cours de l’action Polarcus. Pouvez-vous faire le point ?

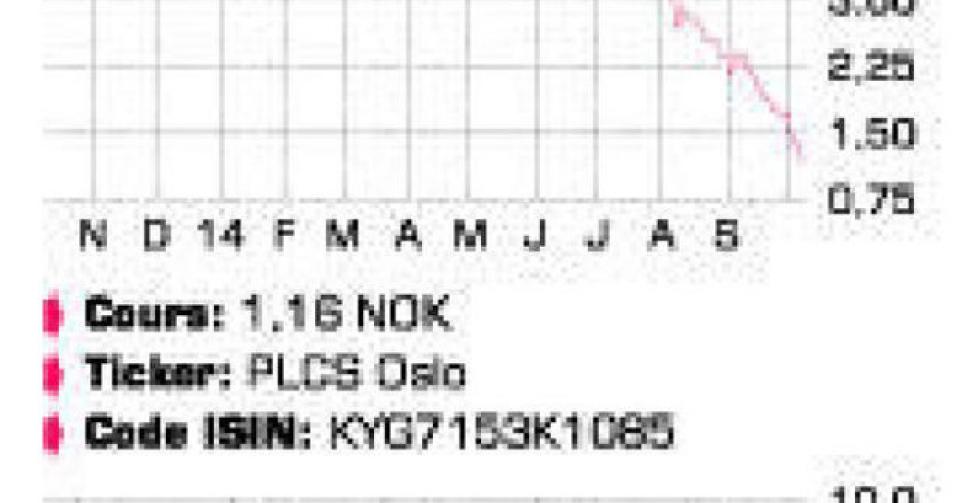

Spécialiste de services sismiques en 3D, l’entreprise norvégienne Polarcus dispose d’une flotte ultramoderne de sept navires équipés des technologies les plus avancées en matière de sismique et de navigation. Le rapport du 2e trimestre avait déjà mis en lumière la nécessité de revoir à la baisse les attentes à court terme. Les prévisions de cash-flows opérationnels (EBITDA) pour 2014 avaient été abaissées, d’une fourchette de 230 à 250 millions USD à 200 millions USD. Et le carnet de commandes – traditionnellement très volatil avec de nombreuses missions à court terme – s’était contracté, de 250 millions USD à 155 millions USD entre avril et août. En septembre, Polarcus a annoncé une amélioration du convenant bancaire et plusieurs nouveaux contrats. Mais l’action a continué à baisser et Polarcus a annoncé une augmentation de capital lundi dernier. L’entreprise récoltera 35 millions USD dans le cadre d’un placement privé entièrement souscrit de 162,6 millions d’actions nouvelles à 1,4 NOK par action. 143,2 millions d’actions ont déjà été émises, les 19,4 millions d’actions restantes suivront après l’augmentation du capital autorisé sur laquelle statuera une assemblée générale extraordinaire le 20 octobre. Le nombre d’actions en circulation augmentera ainsi de 32%, à 670 millions. On peut s’attendre ensuite à une émission de 25 millions d’actions à 1,4 NOK par action à laquelle les actionnaires pourront souscrire. L’augmentation de capital a été souscrite par la direction et le principal actionnaire, One Equity Partners. Le convenant bancaire a à nouveau été modifié. C’était indispensable, car l’EBITDA attendu pour 2014 a encore été abaissé de 200 millions USD, à 140-150 millions USD. Les résultats provisoires pour le 3e trimestre (le rapport sera publié le 13 novembre) font état d’un EBITDA d’environ 132 millions USD après neuf mois (environ 43 millions USD au 3e trimestre). Polarcus a annoncé des économies drastiques : 35 millions USD au total en 2015, dont 8 millions USD dès cette année. La position nette d’endettement est restée stable à 612 millions USD. Le fait que le carnet de commandes s’établisse à nouveau à 280 millions USD est encourageant, d’autant que l’amélioration se dessine surtout à partir du 2e trimestre 2015. Cette donnée n’a toutefois pas convaincu le marché, qui a envoyé l’action largement sous le prix d’émission de 1,4 NOK. à 0,25 fois la valeur comptable, nous trouvons l’action digne d’achat en raison du profil – particulièrement utile pour le marché de croissance qu’est l’Antarctique – et de la valeur de la flotte. L’amélioration du carnet de commandes pour 2015 est également prometteuse. En raison de l’incertitude financière accrue, nous relevons cependant le profil de risque à C (1C).

L’action du géant de la chimie BASF a perdu du terrain ces derniers temps. Suffisamment pour justifier une recommandation d’achat ?

L’action BASF était encore à son sommet au printemps, avec un plus haut historique de 88,28 EUR. Ce pic a été atteint avec la publication par le groupe de ses objectifs 2015 et 2020 en mai dernier. Un chiffre d’affaires (CA) de 80 milliards EUR en 2015 et 110 milliards EUR en 2020 (74 milliards EUR en 2013), un cash-flow opérationnel (EBITDA) de 14 milliards EUR en 2015 et 22 milliards EUR en 2020 (10,1 milliards EUR en 2013) et un bénéfice par action de 7,5 EUR contre 5,37 EUR en 2013. Des chiffres très ambitieux que BASF compte atteindre grâce à un programme d’investissements lourds (20 milliards EUR jusqu’en 2018) qui se concentre sur les innovations, une augmentation de la part des produits et matériaux orientés clients et matériaux (downstream) par rapport à la chimie de base (upstream; d’un rapport 40/60 entre upstream et downstream en 2010 à 30/70 en 2020) et une hausse de la part des pays émergents dans le CA : de 33% en 2013 à 45% en 2020. Les résultats étaient stables (CA), voire en baisse depuis 2011 : l’EBITDA est passé de 11,9 milliards EUR en 2011 à 10,1 milliards EUR en 2013 et le bénéfice apuré par action, de 6,26 EUR en 2011 à 5,37 EUR en 2013. Au 1er semestre 2014, le bénéfice par action a augmenté à 3,19 EUR (+5%) grâce à une hausse des volumes et à une baisse des prix des matières premières. Selon la direction, des prix de vente plus élevés exigent une croissance soutenue de l’économie mondiale. Et le fait que ces prévisions de croissance soient plutôt revues à la baisse sème le doute parmi les analystes quant à la faisabilité des objectifs 2015. D’autant que la pression sur les marges risque d’augmenter en Chine au cours des années à venir en raison de capacités de production supplémentaire. On sait moins que BASF a également des activités significatives dans le pétrole et le gaz, qui représentaient 20% du CA et même 30% de l’EBITDA en 2013. Mais 53% de la production et 65% des réserves se trouvent en Russie. Outre les éléments précités, la baisse du prix du pétrole et les sanctions commerciales entre la Russie et les pays occidentaux ont pénalisé l’action. Nous gardons l’action à l’oeil, mais nous pensons qu’il est encore trop tôt pour relever l’avis (conserver, 2A).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici