Nyrstar, Rosier, Yingli Green

Le groupe finlandais Talvivaara, avec lequel Nyrstar a conclu un contrat d’achat de zinc, se trouve manifestement dans une situation financière très précaire. Modifiez-vous votre avis d’achat pour l’action Nyrstar ?

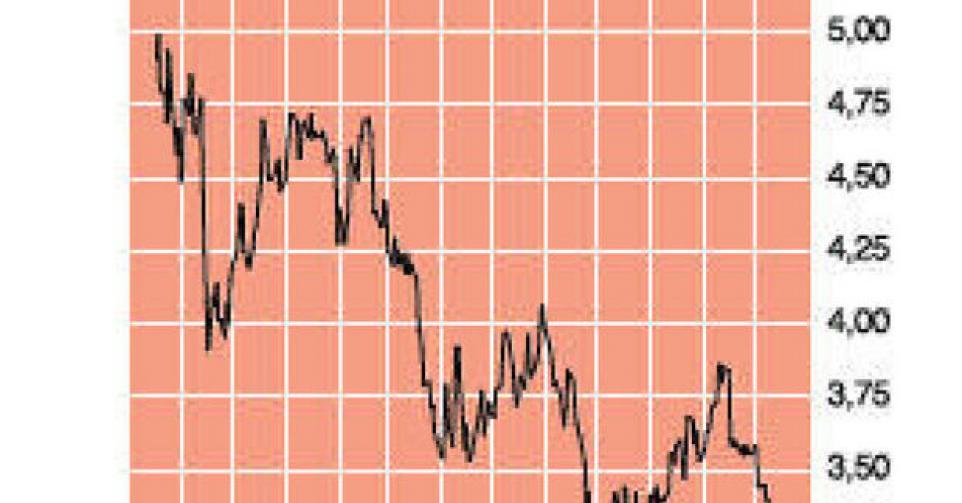

En janvier 2010, Nyrstar (3,23 EUR; NYSE Euronext Bruxelles) a versé 335 millions USD à Talvivaara Mining Company en échange de la livraison de 1,25 million de tonnes de concentré de zinc provenant de la mine de Talvivaara. Une série de problèmes opérationnels ont cependant ralenti le développement de cette mine qui produit principalement du nickel. Le projet original était de produire 90.000 tonnes de zinc en 2012, mais la production n’a finalement pas dépassé 30.000 tonnes. Talvivaara a livré 35.000 tonnes de zinc à Nyrstar en 2011 et la production n’a pas dépassé 13.200 tonnes au cours des neuf premiers mois de 2013. Notamment en raison de la baisse du cours du nickel, Talvivaara doit faire face à des charges de dette élevées malgré une augmentation de capital au début d’année. La part de la production finlandaise dans la production totale de concentré de zinc de Nyrstar – moins de 10% en 2012 – est cependant limitée. Dans le scénario extrême d’une fermeture forcée, Nyrstar pourrait être contrainte d’acter une dépréciation comptable de plus de 230 millions EUR. Mais vu le soutien financier accordé à Talvivaara par son actionnaire principal – Solidium, un fonds d’investissement d’Etat finlandais -, cette hypothèse nous semble peu réaliste. Une injection financière de Nyrstar n’est cependant pas inenvisageable. Entretemps, un contrat d’achat de zinc primaire sur quatre ans a été conclu avec Noble Group Limited pour un volume annuel de 200.000 tonnes. En principe, Nyrstar va vendre elle-même les 150.000 tonnes restantes du contrat avec Glencore, par le biais de son nouveau département Marketing. Le groupe a également placé une obligation convertible pour 120 millions EUR. Nyrstar ne parvient plus à séduire les investisseurs (pour l’instant) sous la direction de son CEO Roland Junck. Les problèmes de Talvivaara, bien qu’ils ne soient pas déterminants, ne l’y aident naturellement pas. Le niveau actuel du cours (0,5 fois la valeur comptable) tient compte de la détérioration de la situation, même s’il sera intéressant à court terme de voir si le support de 3,15 EUR pourra tenir. L’action reste “digne d’achat” (1C).

Pouvez-vous faire le point sur l’offre de Borealis sur Rosier ?

Nous ne sommes manifestement pas les seuls à trouver bien chiche l’offre de Borealis sur les actions encore en circulation de Rosier (202,1 EUR; NYSE Euronext Bruxelles). Borealis a communiqué qu’elle avait acquis 46.368 actions supplémentaires au terme de la période d’acceptation initiale de l’offre. Cela signifie que l’offre ne lui a permis de mettre la main que sur 42,15% des actions encore disponibles, et que Borealis détient actuellement 75,05% du capital de Rosier. Borealis va à présent rouvrir l’offre à 203,38 EUR par action entre le 14 le 22 octobre. Si elle récolte au moins 95% des actions après le 28 octobre, une offre de retrait obligatoire sera lancée. Dans ce cas, les actionnaires seront obligés de céder leurs actions. Mais dans le cas contraire, il est possible que Rosier reste quand même cotée en Bourse. Nous continuons à recommander de ne pas accepter l’offre (3C; ” à conserver/attendre “).

Le cours de Yingli Green ne cesse de progresser. Faut-il toujours conserver les actions ?

Le cours du producteur chinois de panneaux solaires Yingli Green Energy (7,93 USD; ticker YGE sur la Bourse de New York) a doublé depuis l’accord antidumping conclu fin juin entre la Commission européenne et la Chine. Au 2e trimestre, Yingli a enregistré une hausse plus marquée que prévu du volume expédié : 23,6% par rapport au 1er trimestre. La diversification géographique de l’entreprise, autrefois très concentrée sur le marché européen, s’avère payante avec une forte hausse des volumes aux Etats-Unis et en Chine. Elle était d’ailleurs nécessaire, car en raison de l’accord antidumping, Yingli prévoit qu’elle ne pourra expédier que 0,6 gigawatt (GW) vers l’Europe en 2014, contre 1,4 GW en 2012. Le prix de vente moyen a légèrement augmenté, ce qui a permis au chiffre d’affaires de bondir de 26,1% à 3,38 milliards de renminbis chinois (RMB). La marge brute s’est consolidée à 11,8%, contre 4,1% au 1er trimestre et 4,6% au même trimestre de 2012. La perte opérationnelle est retombée à 129 millions RMB, contre 325 millions RMB au trimestre précédent et 327 millions RMB en 2012. La hausse des charges d’intérêt – 225 millions RMB sur une dette nette de 17,2 millions RMB – a porté la perte nette à 321 millions RMB, soit 2,05 RMB (0,33 USD) par action. Et ce, à comparer à une perte nette de 3,99 RMB par action au 1er trimestre et de 3,66 RMB par action au 2e trimestre 2012. Yingli a de nouveau confirmé son objectif d’un volume expédié de 3,2 à 3,3 GW en 2013, en hausse d’environ 40% par rapport à 2012. Le quadruplement du cours de Yingli depuis début avril est tout simplement impressionnant. Cette évolution est en contraste avec la stagnation globale des prix spot des modules solaires. Aujourd’hui, Yingli s’échange à plus de deux fois sa valeur comptable, un niveau que nous trouvons excessif pour une entreprise toujours déficitaire. Après cette hausse phénoménale, nous abaissons dès lors l’avis à ” réduire ” (4C).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici