L’euro en chute libre

Tout le monde s’entend pour prédire la parité avec l’USD avant la fin de ce mois, qui n’était prévue que pour la fin de l’année prochaine.

La Banque centrale européenne (BCE) a acheté pour 9,8 milliards d’euros (EUR) d’obligations d’Etat en trois jours à peine. Leur durée résiduelle moyenne est de 9 ans. Pour la BCE, tout se déroule comme prévu. Elle ne rencontre pas de problème et affirme qu’elle obtiendra sans encombre ses 60 milliards avant la fin du mois. Et de se féliciter, aussi, de la chute de l’EUR. L’avantage concurrentiel qui en résulte ne pourra qu’accélérer la reprise conjoncturelle de la zone euro. Tout cela va cependant un peu trop vite.

Instabilité croissante

Le dollar (USD) a gagné 3,7% la semaine passée. L’EUR se trouve à son plus bas niveau depuis douze ans. Tout le monde s’entend pour prédire la parité avec l’USD avant la fin de ce mois, qui n’était prévue que pour la fin de l’année prochaine selon les scénarios de la BCE. L’échelle des taux d’intérêt s’est littéralement effondrée. Les taux à long terme ont chuté, accentuant l’aplatissement de la courbe de rendement. L’instabilité croît tant sur le marché des changes que sur celui des capitaux.

Le danger est réel que cette évolution chamboule ces deux marchés. Le marché des changes est géré par quelques grandes banques. Le gros des activités est systématiquement couvert par le biais de produits dérivés. Selon les derniers chiffres disponibles publiés par la Banque des règlements internationaux (BRI), leur valeur notionnelle (celle qui représente la couverture) correspondrait à plus de 74.000 milliards USD, dont 40.000 détenus par cinq banques américaines (JPMorgan Chase, Bank of America, Goldman Sachs, Citibank et Morgan Stanley). Aucune banque ne rencontrera de difficultés aussi longtemps que les taux de change évoluent sans faire de soubresauts. Mais dès qu’un taux dépasse un seuil déterminé, il peut enclencher l’exercice de contrats.

Il en est de même sur le marché des capitaux. Là, les chiffres sont plus angoissants encore. Banques et investisseurs institutionnels ont l’habitude de couvrir les oscillations des taux d’intérêt à l’aide de produits dérivés. Il y en a pour plus de 560.000 milliards USD en circulation actuellement. Et ici aussi, aucun danger tant que les taux évoluent sereinement. Ce n’est malheureusement plus le cas. Le cours des emprunts souverains européens ont littéralement explosé la semaine dernière, gagnant parfois plus de 14% ! Le danger existe ici aussi que certains contrats de couverture soient exercés.

Danger

Le danger est double parce que les taux d’intérêt issus des cotations d’emprunts d’Etat servent de référence à la valorisation des contrats. Il est clair qu’aucune banque ne possède assez de moyens financiers pour couvrir sa part des contrats dès qu’ils seraient exercés. Même si toutes les banques mettaient leurs moyens en commun, la somme n’y suffirait pas. Pis, si cette évolution persistait, les opérateurs ne seraient plus à même de se couvrir décemment, les algorithmes n’offrant plus de certitudes lorsque le marché est sous tension.

D’autres dangers surgissent. L’USD n’augmente pas uniquement face à l’EUR, il grimpe tout aussi vite par rapport aux autres devises. Ce qui fait que nombre de pays émergents se trouvent en difficulté aujourd’hui. Ils ont profité naguère de conditions particulièrement avantageuses de l’USD pour émettre à tout va. Si l’USD poursuit sur sa lancée, ces pays ne seront bientôt plus en mesure de rembourser leurs dettes. La hausse du billet vert pousse de surcroît le prix des matières premières vers le bas, leur principale source de revenus. A la longue, le marché des changes et celui des capitaux seront de plus en plus perturbés.

Obama inquiet

Il faut ensuite considérer l’attitude des Etats-Unis. Il est peu probable que ce pays accepte indéfiniment la détérioration de sa balance commerciale. Ce ne sont pas uniquement les exportations qui sont en jeu, la conversion des bénéfices réalisés en dehors du pays souffrira également. Ce qui pourrait hypothéquer la reprise économique actuelle. Le gouvernement d’Obama vient d’ailleurs d’exprimer ses inquiétudes sur ce sujet. La hausse du billet vert aura aussi des répercussions politiques. De plus en plus de pays souhaitent abandonner l’USD dans leurs échanges commerciaux et le remplacer par leur propre monnaie. Les plus importants d’entre eux érigent actuellement des institutions internationales en vue de coordonner tout cela. La Grande-Bretagne vient d’ailleurs de demander à pouvoir participer à ces initiatives. Preuve s’il en faut que la situation est jugée préoccupante.

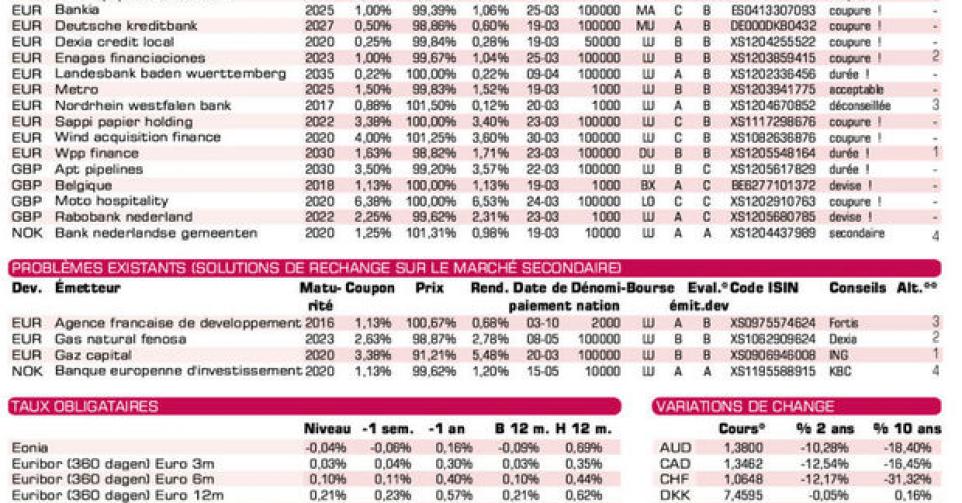

La tension était palpable sur le marché des capitaux. Les titres de pacotille ont fortement souffert. Leurs pertes sont toutefois restées modiques. La tendance générale était légèrement positive pour ce qui concerne les devises principales, et résolument baissière pour les autres. Pour les devises à haut rendement, on dénombrait quatre fois plus de titres orientés à la baisse qu’inversement.

L’activité sur le marché primaire est restée soutenue durant toute la semaine. Une abondance d’émissions en EUR ont déferlé sur le marché, provenant essentiellement d’émetteurs américains. Malgré la baisse des taux d’intérêt, le placement des nouvelles émissions n’était plus aussi facile que précédemment. Les cours sur le marché gris dépassaient moins aisément le prix de souscription. Le différentiel entre le cours acheteur et vendeur avait en outre tendance à augmenter. Le marché est devenu indubitablement plus instable.

Emissions : rendement insuffisant

Dans de telles circonstances, il est difficile de recommander une nouvelle émission. Leur rendement est insuffisant de nos jours. L’emprunt à 10 ans en EUR de la chaîne de magasins allemande Metro (BBB-) n’offre que 0,97% de plus que la moyenne actuelle du marché, déjà particulièrement basse. L’espagnole Enagas (BBB) ne propose que 0,68% de plus que sa moyenne. C’est à peine la moitié de ce qu’on devrait obtenir. Les deux émissions de qualité médiocre de cette semaine, par contre, sont plus en ligne avec les conditions du marché. Le producteur de papier autrichien Sappi (BB) donne 3,08% de mieux et le fournisseur d’énergie italien Wind (BB-) 3,41%. Notez que pour ce dernier il y a 74 jours d’intérêts révolus à régler. La Bank Nederlandse Gemeenten (AA+, avec garantie de l’Etat) en couronne norvégienne (NOK) est trop chère. Le titre s’échange au pair (100%) sur le marché gris. Vous pouvez opter pour la BEI (AAA, supranationale, alt.4) qui lui est qualitativement supérieure et rapporte plus, tant que frais et différence de prix ne dépassent pas 1,1%.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici