Frontline : résurrection ?

Le cours de l’armateur de pétroliers norvégien s’est effondré ces dernières années. Mais depuis le premier trimestre de l’an dernier, Frontline n’accuse plus de pertes trimestrielles. Ceux qui n’ont pas peur des risques peuvent trouver en cette société un pari pour les mois/années à venir.

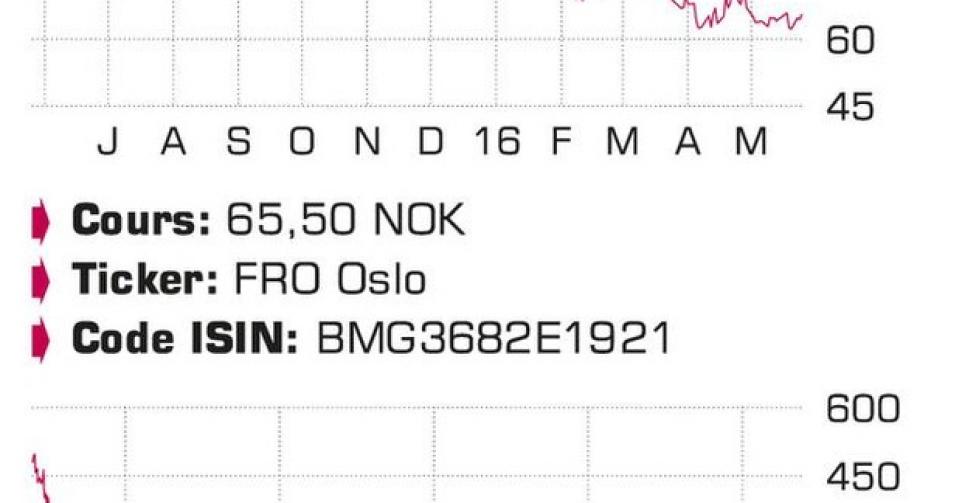

Ces cinq à six dernières années furent particulièrement difficiles pour les actionnaires de cet armateur de pétroliers norvégien. En premier lieu pour l’actionnaire de référence Hemen Holding (51,7% des actions), derrière lequel se cache John Frederiksen. Le Norvégien, qui a pris entre-temps la nationalité chypriote, est également l’homme fort de Seadrill et Marine Harvest, notamment. À la fin de la décennie passée, il comptait parmi les cinquante personnes les plus riches au monde. Et s’il a perdu de nombreuses places, il n’en reste pas moins une des personnalités les plus influentes de l’industrie maritime. Il y a cinq ans, Frontline était encore, et de loin, le plus grand armateur de pétroliers au monde. Fin 2010, la flotte se composait de 73navires, mais fin 2011, le groupe a dû transférer une partie de sa flotte dans “Frontline 2012”, raison pour laquelle leur nombre était retombé à 39 il y a un an. Les deux compagnies ont cependant été regroupées par voie de fusion au dernier trimestre de l’an dernier (30/11). En décembre 2015, la flotte comprenait au total 88navires, dont 26VLCC (Very Large Crude Carriers d’une capacité maximale de 320.000tonnes), en partie à propriété, en partie en leasing et en partie en construction. En octobre 2014, Frontline a rejoint le pool Tankers International (TI) dans lequel Euronav joue un rôle éminent depuis sa création en 2000, pour former VLCC Chartering Ltd. Le regroupement forme une flotte de 65VLCC. Il y a cinq ans, c’était impensable. Les revenus de Frontline s’élevaient encore à 1,03milliard USD en 2010, alors que ceux de l’exercice 2014 ne dépassaient pas 559,7millions USD (-46%). En raison de la fusion et du redressement des tarifs de transport de pétrole, ils se sont toutefois redressés à 949millions USD l’an dernier. Il n’en reste pas moins que le chiffre d’affaires (CA) n’a pas progressé ces cinq dernières années. Et que Frontline a donc accumulé les pertes entre 2010 et 2014, pour ne renouer avec les bénéfices que l’an dernier. De plus, de nombreuses dépréciations et réductions de valeur ont été actées sur la flotte ces dernières années. Fin 2010, l’actif s’élevait encore à 3,8milliards USD. À la fin de l’an dernier, c’était seulement 1,9milliard USD. De plus, Frontline a dû procéder à plusieurs augmentations de capital, de sorte que le nombre d’actions en circulation est passé de 77,8millions fin 2010 à 156,4millions aujourd’hui. Mais on note donc une amélioration du côté des tarifs de transport. Les routes plus longues, l’appréciation du dollar, la baisse des cours du pétrole et une croissance nulle ou presque de la flotte ont entraîné un redressement des tarifs de location. Pour atteindre le break-even (ni bénéfice, ni perte) opérationnel, les tarifs de location journaliers moyens doivent atteindre au moins 22.500USD (VLCC) et 17.600USD (Suezmax). Pour le 1ertrimestre, les résultats d’Euronav nous ont appris que nous étions largement au-dessus de ces niveaux, avec des tarifs journaliers moyens de plus de 60.000USD et de près de 42.000USD respectivement. Après de nombreuses pertes trimestrielles, Frontline est dans le vert depuis le 1ertrimestre de l’an dernier. L’action s’échange à 0,85fois la valeur comptable, moins de 7fois le bénéfice attendu et un rapport valeur d’entreprise ()/cash-flows opérationnels (EBITDA) de 6. Le cours s’est effondré ces dernières années. L’action s’échange actuellement 96% sous son pic historique de 2008.

Conclusion

Les fondamentaux financiers de Frontline restent très précaires et l’investisseur bon père de famille préférera toujours Euronav. Ceux qui n’ont pas peur des risques peuvent cependant trouver en Frontline un pari pour les mois/années à venir. Le succès n’est pas garanti! Mais qui dit risque élevé, dit possibilité d’un rendement à l’avenant. Uniquement pour l’investisseur (très) conscient des risques et pour une (très) petite portion du portefeuille d’actions.

Conseil : digne d’achat

Risque : élevé

Rating : 1C

Flash

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici