CMB et Doro AB

L’action CMB a beaucoup progressé ces dernières semaines. Pour quelle raison ? Le moment est-il opportun de revendre les actions que j’avais achetées à 15 EUR ? CMB versera-t-elle un dividende intérimaire cette année ?

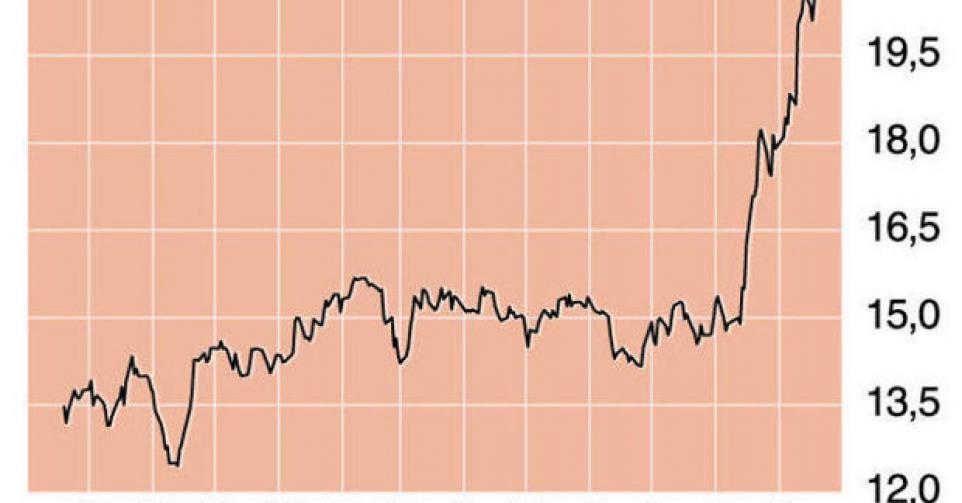

Dans notre dernier article (lire IB-31A) consacré à CMB (20,35 EUR; NYSE Euronext Bruxelles), nous évoquions le léger redressement des tarifs de transport maritime. Leur principal baromètre est Baltic Dry Index (BDI). Depuis début septembre, ce léger redressement s’est transformé en une véritable flambée. Alors que le BDI s’élevait encore à 1139 points le 2 septembre, il atteint à présent 1651 points, une hausse phénoménale de plus de 40%. Début juin, le BDI ne dépassait pas 800 points. C’est également la principale explication de la progression de l’action CMB, dont le cours a bondi d’environ 15 EUR à 20 EUR au cours de la même période. Lors de la publication des chiffres semestriels, le management de CMB avait indiqué ne pas exclure une consolidation du marché au 2e semestre. Le rebond de l’indice est surtout attribuable à l’amélioration des indicateurs chinois, qui a dissipé toute crainte d’atterrissage en catastrophe de l’économie. Cependant, la surcapacité en tonnage de transport n’a pas changé ces dernières semaines. En ce sens, la hausse du BDI semble prématurée. Ces dernières années, CMB a pu limiter son exposition aux faibles prix spot grâce à des contrats à long terme conclus précédemment. Mais cette protection tarifaire arrivera à échéance au cours des années à venir. Le redressement du BDI n’est donc pas seulement le bienvenu : il est tout bonnement indispensable pour maintenir CMB dans le vert. Tout comme l’an dernier, CMB a dès lors décidé de ne pas verser de dividende intérimaire. L’élimination de la surcapacité dans le segment du vrac sec demandera du temps, mais des tarifs plus élevés sont indispensables à terme pour la survie du secteur. Cependant, la récente hausse du Baltic Dry Index est excessive à nos yeux. Nous ne courrions donc pas derrière le cours de CMB. Les investisseurs qui ont acheté aux alentours de 15 EUR peuvent acter une partie de leurs bénéfices. Nous abaissons l’avis à ” acheter sur repli ” (2B) et retirons l’action de notre Sélection. Nous redeviendrons acheteurs aux alentours de 18 EUR par action.

Depuis quelque temps, l’action du groupe suédois de télécommunications Doro est en forte hausse. Est-il temps de vendre mes actions ou puis-je encore les conserver ?

La performance boursière de Doro (53,25 SEK; ticker DORO sur la Bourse de Stockholm; code ISIN : SE0000215493) est très impressionnante ces derniers mois. Début janvier, l’action s’échangeait encore à 25 SEK. Mais la machine s’est emballée à partir de la mi-mai, après la publication des résultats du 1er trimestre. L’action, qui se négociait déjà à 38 SEK à l’époque, a encore gagné près de 40% depuis la publication d’excellents résultats du 2e trimestre le 21 août. En d’autres termes : le cours a plus que doublé depuis début 2013. Au 1er trimestre, on avait pu être déçu par la diminution de moitié de la marge opérationnelle (marge EBIT) à 3,7% malgré un chiffre d’affaires (CA) en hausse de 22,6% par rapport au même trimestre de 2012. Mais Doro est parvenue à infléchir l’évolution négative de la marge d’ebit au 2e trimestre avec une hausse de 2,9% l’an dernier à 6,4%. En 2011, la marge d’ebit atteignait encore 8,3%. Pour le 1er semestre 2013, le compteur indique 5,2%, ce qui correspond au niveau du 1er semestre 2012. Doro veut clairement poursuivre sur son élan puisque l’entreprise a récemment annoncé le lancement d’un deuxième smartphone, le Doro Liberto 810. On y travaille également au développement d’un département “Care” parallèlement au département “Consumer” existant. L’objectif est d’utiliser la technologie mobile pour suivre l’évolution de la santé des séniors à distance et les aider ainsi à rester autonomes le plus longtemps possible. Doro a notamment conclu un contrat avec le groupe français Withings pour installer deux applications médicales qui fournissent des informations vitales sur l’état physique et l’environnement des patients sur le Doro Liberto 810. Le département Care ne prenait à son compte que 10% du CA du groupe en 2012, mais Doro y entrevoit de belles possibilités de croissance avec des marges plus élevées. L’acquisition du distributeur allemand IVS cette année contribuera d’ailleurs à l’amélioration des marges. Une partie de l’acquisition a été financée par l’émission de 1.457.000 actions nouvelles (soir 7,5% d’actions supplémentaires) à 27,89 SEK par action. Si Doro semble s’être extraite des marges opérationnelles négatives, on est encore loin de l’objectif de 10%. Mais il est clair que les Suédois se trouvent dans une phase très positive et prennent les mesures nécessaires sur le plan technologique pour rester leader dans le segment des séniors. Une correction s’impose toutefois après l’envolée du cours et nous abaissons dès lors l’avis à ” réduire ” (4C).

Question des lecteurs

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici