ça passe ou ça casse

En suivant l’actualité financière de ces derniers mois, on est en droit de se demander si le monde tourne à l’envers. Plus personne ne semble savoir comment s’y prendre. Que les politiciens soient incapables de fournir une solution n’étonnera personne. Mais que les banques centrales et les organisations internationales n’en aient pas davantage rend perplexe.

En décembre dernier, nous évoquions déjà les contradictions émanant des banques centrales. Rappelons-nous, celle des Etats-Unis et celle de la Grande-Bretagne envisageaient la fermeture progressive du robinet, tandis que celle du Japon et de la zone euro se proposaient de faire exactement l’inverse.

Le plus surprenant aujourd’hui est la mésentente stratégique entre le Fonds monétaire international (FMI), recommandant plus d’assouplissements pour le secteur bancaire et moins d’austérité dans les pays occidentaux, sans pour autant expliquer comment s’y prendre, et la Banque des règlements internationaux (BRI) qui préconise l’arrêt immédiat des largesses monétaires et une austérité plus incisive. La Banque centrale européenne (BCE), elle, se lance dans une création monétaire alors que ses consoeurs américaines et britanniques feront l’inverse.

Ce qui est déconcertant dans l’affaire est que toutes ces institutions travaillent de concert. Mieux, les banquiers centraux se réunissent tous les mois au siège de la BRI pour coordonner leur politique monétaire. Comment se fait-il que toutes opèrent dans un sens divergent ? Certes, chacune continue de prétendre qu’elle tient fermement les rennes et qu’elle dispose d’un arsenal bien fourni pour faire face à toute dérive.

5% dans l’économie réelle

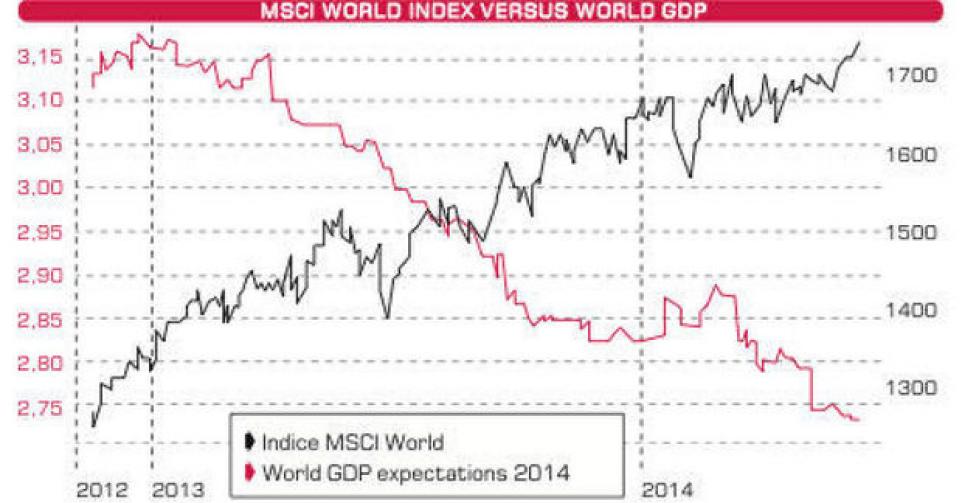

Personne ne comprend cependant, telle quelle, leur stratégie. En fait, pour la comprendre, il faut se reporter sur le dénominateur commun. Le graphique ci-joint le montre d’une façon éclatante : l’expansion monétaire engendrée par ces banques centrales n’a pas profité à l’économie. Seule les Bourses se sont envolées. Et pas uniquement elles. Alors, à quoi ont donc servi ces 4.000 milliards de dollars (USD) injectés par la Banque centrale américaine, les 400 milliards de livres (GBP) par celle de l’Angleterre, plus de 1.000 milliards d’euros (EUR) par la BCE et les 270.000 milliards de yens (JPY) par celle du Japon ?

Selon une étude menée par la banque d’affaires américaine JPMorgan, à peine 5% de ces sommes ont abouti dans l’économie réelle. Le reste a servi à financer toutes sortes de transactions spéculatives. L’augmentation continue du nombre de produits financiers et dérivés le confirme d’ailleurs. Pour les six premiers mois de cette année, on a émis autant d’obligations que durant toute l’année précédente ! Les organisations internationales de dénouement en ont enregistrées 126.623 nouvelles. Le nombre de certificats de fonds spéciaux a lui aussi progressé durant cette période. Il a quasiment triplé en six mois, avec 62.547 nouveaux certificats en circulation. Les warrants, produits spéculatifs par excellence, ont augmenté de 137.681 unités en six mois. Quant aux actions et autres droits similaires, ils ont fléchi de 9% durant la même période, jusqu’à 11.765 unités.

710.000 milliards USD

Ces chiffres sont confirmés par ceux récoltés par la BRI. La valeur notionnelle des produits dérivés, la valeur qu’ils représentent donc, croît inlassablement. Elle dépasse déjà de plus de 100.000 milliards USD celle qu’elle affichait peu avant que la crise n’éclate et atteint 710.000 milliards. De ce total, 82% sont constitués de contrats sur taux d’intérêt et forment la part qui progresse le plus rapidement. Plus inquiétante est l’évolution de leur valeur marchande qui ne cesse de fléchir. Elle ne représente même plus 3% de la valeur notionnelle, quelque 18.600 milliards USD, et à peine 2,4% pour ce qui concerne les contrats sur taux d’intérêt. Cela signifie que leur effet de levier – leur teneur spéculative en quelque sorte – a fortement augmenté. L’argent distribué par nos banques centrales a donc essentiellement servi à alimenter la spéculation.

Aucune banque centrale ou organisation internationale, excepté la BRI, n’y fait allusion. Comme si le risque de ces produits restait insignifiant. Or tout le monde se rappellera que ce sont ces produits qui ont enclenché la crise actuelle. En théorie, tous ces produits servent de couverture aux positions, spéculatives ou non. En pratique, leur présence dans de telles proportions crée plus d’instabilité, donc plus de risques et, forcément, plus de spéculation.

Bombes financières

L’une des caractéristiques de ces produits est qu’ils n’existent que s’ils sont alimentés par un flux de revenus récurrent. Si ce dernier venait à disparaître, la couverture que ces produits sont censés offrir disparaît également et ils deviennent des bombes financières particulièrement destructrices. Pour faire simple, aussi longtemps que le flux de revenus reste assuré, le risque maximal de ces produits se chiffre à 18.600 milliards, leur valeur marchande. Ce qui représente quelque 1,1 fois le PIB des Etats-Unis. Mais dès que ce flux se tarit, le risque maximal passe alors à la hauteur de la valeur notionnelle de ces produits, c’est-à-dire 710.000 milliards USD ou plus de 40 fois le PIB américain !

Alors, pour éviter que cette bulle gigantesque n’implose, il n’y a qu’une stratégie immédiate qui vaille : assurer le flux de revenus qui garantit l’existence de ces produits. C’est exactement ce qu’assurent les banques centrales actuellement. Si celles des Etats-Unis et d’Angleterre envisagent de fermer le robinet, elles ont toutefois prévu que les banques obtiennent de l’argent par d’autres voies. Elles assureront aussi des taux bas sur une très longue période. La politique monétaire de la BCE et celle de la Banque du Japon visent en fait le même but. La manière diffère néanmoins. On peut affirmer que la politique menée par les Etats-Unis et la Grande-Bretagne rejoint les injonctions formulées par la BRI : favoriser le transfert du risque vers d’autres parties que le secteur bancaire. En Europe, la politique de la BCE est plus subtile dans ce domaine. On devrait même dire, plus cynique. En pratiquant des taux d’intérêt excessivement bas, la BCE tente d’inspirer les épargnants à placer leurs deniers dans des produits plus risqués, donc plus spéculatifs, de sorte à remplacer les banques à ce niveau. Pour l’instant, on assiste à un léger recul de la croissance des dépôts auprès des banques.

Dollar crucial

Un autre facteur d’instabilité est le dollar en soi. Répétons que le système bancaire occidental repose sur le billet vert. Plus de dollar, plus de système bancaire en Occident, c’est aussi simple que cela. Sur le plan international, le dollar remplit trois fonctions. Il sert d’abord de devise pour régler les échanges commerciaux et les transferts de capitaux. Ensuite, il sert de monnaie de référence dans la fixation des prix. Enfin, il fait fonction de monnaie de réserve. Malheureusement, à cause d’une géopolitique peu rationnelle menée depuis plusieurs années, le dollar est en train de perdre les avantages liés à ces trois fonctions.

La crise ukrainienne, mais aussi les amendes vertigineuses que les autorités américaines ont infligées aux banques étrangères, incitent les opérateurs de tous les pays à régler leurs affaires sans utiliser le dollar. En soi, cette tournure ne poserait pas trop de problème tant que les deux autres fonctions subsistent. Mais ici aussi, le bât blesse. Le prix principalement fixé sur les places occidentales et exprimé en USD sert de moins en moins de référence aux transactions commerciales opérées hors de la sphère d’influence des Etats-Unis. Ce qui, à la longue, affectera encore plus son utilisation comme monnaie de transaction.

Sa fonction de monnaie de réserve est desservie par la politique peu rationnelle du pays vis-à-vis du reste du monde. Il n’y a pas si longtemps, plus de la moitié des réserves de changes était libellée en USD. Aujourd’hui, celles-ci ne représentent plus qu’un tiers. Cela signifie que les pays enregistrant des excédents commerciaux substantiels n’achètent plus de bons du Trésor américain. Ce qui compliquera tôt ou tard le financement du déficit chronique des Etats-Unis. C’est d’ailleurs l’une des raisons qui empêchent les banques centrales occidentales de relever leurs taux d’intérêt prématurément.

En clair, la situation est peu engageante. Après les problèmes incommensurables du secteur bancaire qui, soit dit en passant, existent toujours et ont même empiré bien que tout le monde prétende le contraire, après les problèmes tout aussi insurmontables de l’endettement des pays depuis que la crise sévit, voilà que le dollar devient en soi un problème, aggravant par conséquent le problème des banques occidentales. Ajoutons encore le problème grandissant de la négociabilité (lire l’article) émanant directement de la politique monétaire menée. Les porteurs d’obligations ont de quoi s’inquiéter. Certes, toutes les autorités compétentes, chacune à son niveau, mettront tout en oeuvre pour éviter un effondrement. Le monde financier continuera de vivoter comme avant. Mais à force de reporter les mesures qui s’imposent, ce monde se fragilisera davantage. Ce n’est pas en frappant les banques et autres institutions financières d’amendes exorbitantes qu’on les empêchera de frauder ou d’accumuler les risques. On ne pourra espérer de véritable sortie de crise que le jour où quelqu’un osera interdire toutes ces malversations. Cela ne se produira malheureusement qu’après une nouvelle catastrophe faisant chanceler le monde financier.

Faibles taux d’intérêt

Une certitude s’affirme aux porteurs d’obligations : les taux d’intérêt ne grimperont pas de sitôt. Ils pourraient encore fléchir davantage. Le cours des obligations ne fluctuera donc qu’en fonction d’un changement au niveau de la solidité de l’émetteur. La négociabilité affectera aussi les cours. La chasse au rendement incite de plus en plus d’investisseurs à acheter des titres de pacotille. Il va de soi que ce seront ceux-là qui s’effondreront en premier au moindre déraillement financier. Il est donc contre-indiqué d’accumuler ce genre de titres sans retenue. Mieux vaut ne conserver que ceux de courte durée. Ils seront moins sensibles aux variations des taux d’intérêt et aussi longtemps que l’émetteur reste solide, ils ne causeront aucun problème de remboursement.

Evitez toujours les titres bancaires. S’ils affichent de belles performances, n’oubliez pas qu’ils sont largement soutenus par les membres de leur propre secteur. Evitez aussi les obligations d’assureurs et autres institutions de crédit. Ces émetteurs pourraient souffrir d’une paralysie des marchés en cas de déroute financière. Pour ce qui est des obligations industrielles, informez-vous toujours de l’utilisation du produit de leur placement. S’il s’agit de plaire aux actionnaires en augmentant le dividende ou en rachetant les actions en Bourse ou encore pour absorber un concurrent ou une autre firme, soyez extrêmement prudent. Préférez les émissions d’entreprises qui envisagent la modernisation ou l’expansion de leurs facteurs de production. Plus généralement, celles qui assurent la création de richesses tangibles.

Enfin, contrôlez régulièrement la composition de votre portefeuille. Renseignez-vous sur l’évolution des notations des émetteurs détenus et voyez la répercussion sur le cours des obligations. Regardez si le différentiel entre les cours acheteur et vendeur ne croît pas intempestivement, suite à un regain de méfiance ou à la disparition de la négociabilité. Voyez aussi si la fréquence de cotation de vos titres reste stable. Une détérioration pourrait présager des problèmes financiers de l’émetteur. Une obligation cotant sporadiquement sera en outre plus difficilement négociable en temps voulu.

Obligations

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici