Valorisation ultra tendue de PureCircle

Sans surprise, les blocages de marchandises en douane américaine ont coûté un os au groupe, et les chiffres 2017 ne figureront pas dans les annales. Ce qui est formidable, c’est que le marché croit toujours au potentiel à long terme de l’entreprise. Mais l’action est devenue trop chère. Conserver.

On savait depuis un certain temps déjà que l’exercice 2017 (période comprise entre juillet 2016 et juin 2017) ne serait pas un grand cru pour le leader du marché de la production et la commercialisation d’édulcorants naturels à base de stévia. Au premier semestre, le chiffre d’affaires (CA) du groupe a reculé de 13,4%, à 47,2 millions de dollars. En cause : les problèmes rencontrés avec les autorités douanières américaines, qui ont bloqué pendant de longs mois tous les chargements de stévia en provenance de Chine car elles suspectaient le travail forcé du personnel de production. Fin janvier, PureCircle a été radiée de la liste des entreprises suspectées, mais son CA a mis plus de temps que prévu à reprendre le chemin de la hausse. La tendance négative du CA s’est en effet poursuivie au second semestre, avec un repli de 14,8%, de 84,2 à 71,7 millions de dollars. Sur une base annuelle, on note un recul de 14,3%, à 118,9 millions de dollars, le premier tassement du CA depuis 2012. Les analystes prévoyaient en moyenne 119,8 millions de dollars.

Aux États-Unis, le groupe a accusé un repli de 28,1 millions de dollars, à 19 millions. Les blocages en douane ont coûté au groupe 30 à 35 millions de dollars de CA. En dehors des États-Unis, le CA s’est accru de 8%, grâce à une croissance de 30% en Europe, à 52,3 millions de dollars. Dans les autres régions, l’Amérique Latine (-3,1%, à 30,9 millions de dollars) et l’Asie (-20,9%, à 14,3 millions de dollars), le CA s’est tassé. Le bénéfice brut a dévissé de 19,6%, à 45,8 millions de dollars (-22,4%, à 26,7 millions au second semestre), tandis que la marge bénéficiaire brute s’est effritée de 41,7 à 38,5 % (37,2% au second semestre). Le cash-flow récurrent (REBITDA) a reculé au second semestre de 20,1%, à 21,6 millions de dollars, et sur une base annuelle, de 28,2%, à 27,1 millions de dollars. Le bénéfice net a diminué de moitié à 7,2 millions de dollars, et par action, cela donne un bénéfice net de 4,1 centimes de dollar ou 3,1 pence. La dette nette s’est alourdie, de 52,9 à 84,7 millions de dollars. PureCircle continue en effet d’investir considérablement pour pouvoir conserver son leadership. Au printemps, il a inauguré sa nouvelle usine de transformation en Malaisie (coût : 42 millions de dollars), qui doublera la capacité du groupe à un CA de 450 à 500 millions de dollars. Comme annoncé en 2016, le groupe investit dans un programme agricole de plusieurs années 100 millions de dollars afin d’optimiser la chaîne de transformation et créer de nouvelles variétés de stévia. Starleaf est ainsi née, qui contient jusque 20 fois plus d’édulcorants pauvres en calories que le stévia classique, mais aussi le premier antioxydant à base de stévia et des arômes de vanille et de cacao à base de stévia.

Le groupe anticipe à nouveau une croissance cette année. Le consensus de marché fait état d’un CA de 147,3 millions de dollars (+23,9%). Pour soutenir la croissance ultérieure, le groupe a négocié en septembre une nouvelle facilité de crédit de 200 millions de dollars. L’action est intégrée depuis le 1er septembre à l’indice FTSE Small Cap et au FTSE All Share.

Conclusion

Les chiffres annuels de PureCircle sont aussi décevants qu’attendu. Pourtant, le cours a déjà doublé cette année en réaction aux perspectives toujours positives à long terme. Nous abaissons notre conseil vu le récent rallye. La valorisation déjà élevée historiquement a en effet progressé à 100 fois le bénéfice escompté en 2018 et 44 fois le rapport attendu en 2018 entre la valeur d’entreprise (EV) et le cash opérationnel (EBITDA).

Conseil : conserver/attendre

Risque : moyen

Rating : 2B

Devise : livre britannique

Marché : Londres

Capit. boursière : 880 millions de livres

C/B 2017 : 164

C/B attendu 2018 : 100

Perf. cours sur 12 mois : +74 %

Perf. cours depuis le 01/01 : +102 %

Rendement du dividende : –

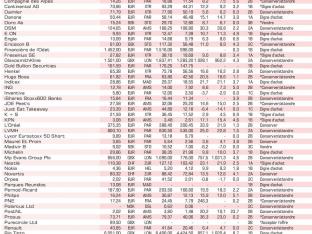

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici