Le cours de Boskalis patauge

Boskalis traverse la période la plus difficile de ces dix dernières années, mais l’action est nettement moins chère qu’avant. Nous prévoyons un redressement des bénéfices à partir de 2018. Ce qui nous incite à relever notre conseil.

Le premier groupe de dragage au monde a connu une décennie en or, où il fut un grand favori en Bourse. Entre 2003 et 2013, son chiffre d’affaires a triplé, d’environ 1 à 3 milliards d’euros et son cash-flow opérationnel (EBITDA) a été multiplié par 6, de 150 à 900 millions d’euros entre 2004 et 2014, tandis que le cours de Bourse décuplait entre 2003 et le printemps 2015, de 5 à 50 euros. La société a surfé pleinement sur l’essor des pays émergents, en raison des nombreux travaux d’infrastructure et de la hausse des cours pétroliers. Depuis lors cependant, la donne a changé. Pour 2016 (résultats annuels le 8 mars) et 2017, les analystes tablent en moyenne sur un chiffre d’affaires annuel de 2,56 et 2,43 milliards d’euros (par rapport à un sommet de 3,24 milliards en 2015) et un EBITDA de respectivement 585 et 497 millions d’euros (sommet de 910 millions en 2014).

Le cours de Boskalis a glissé à l’automne 2016 à 29 euros (sommet de 49 euros en 2015). Ces dernières années, l’action est restée en retrait, y compris en comparaison avec son pair belge CFE. Si l’on compare la situation avec celle de l’an dernier, des deux et trois dernières années, l’action Boskalis a sous-performé CFE de respectivement 12%, 46% et même 73%. Le mérite revient en premier lieu à Ackermans & van Haaren, qui a placé l’accent sur l’activité de dragage de CFE en priorité, et moins sur les activités de la construction. Cela dit, l’immense écart de cours est également la conséquence d’une stratégie erronée de Boskalis : une attention moins portée sur le dragage mais davantage sur la diversification avec, au cours des cinq dernières années, les reprises de SMIT International (spécialisé dans l’assistance de bateaux avec des navires de remorquage et le dégagement des épaves) et Dockwise (spécialisé dans le déplacement de plateformes offshore extrêmement lourdes). À cela s’ajoute le dossier Fugro. Ce prestataire de services pétroliers néerlandais est spécialisé dans la collecte et l’interprétation d’informations sur la croûte terrestre, les couches inférieures du sol et les roches. Un segment du secteur pétrolier qui se trouve actuellement en phase initiale de recherche et d’exploration, et est donc encore très sensible aux fluctuations du prix du pétrole. À l’automne 2015, il était apparu que Boskalis avait commencé à accumuler une participation. Fin juin, Boskalis avait 28,6% de Fugro en mains. Comme chez nous, aux Pays-Bas, il est également obligatoire de lancer une offre sur l’ensemble des titres dès lors que le seuil de 30% est atteint. La direction de Fugro a plusieurs fois laissé entendre qu’elle ne se réjouissait pas de la position de plus en plus importante de Boskalis dans le groupe de services pétroliers et a laissé entendre qu’elle tenait à son autonomie. La direction de Boskalis a finalement annoncé dans deux communiqués en décembre que la position dans Fugro avait été abaissée. Le 13 décembre, à 9,4% précisément. Le CEO Peter Berdowski a confirmé que plusieurs activités de Fugro s’intègrent parfaitement à Boskalis, mais que la position de la direction de Fugro et la période difficile pour le secteur, qui dure plus longtemps que prévu, ont incité le géant du dragage à tourner les talons.

Conclusion

Il est vrai que Boskalis traverse la période la plus difficile de ces dix dernières années, mais l’action est aussi nettement moins chère qu’avant. En 2010, elle capitalisait encore 2,3 fois la valeur comptable, contre 1,1 fois aujourd’hui. Le rapport cours/bénéfice est en légère hausse, mais nous prévoyons un redressement des bénéfices à partir de 2018. Ce qui nous incite à relever notre conseil.

Conseil : digne d’achat

Risque : faible

Rating : 1A

Devise : euro (EUR)

Marché : Amsterdam

Capitalisation boursière : 4,6 milliards EUR

C/B attendu 2016 : 17,5

C/B attendu 2017 : 23

Perf. cours sur 12 mois : +5 %

Perf. cours depuis le 01/01 : +6,5 %

Rendement du dividende : 4,5 %

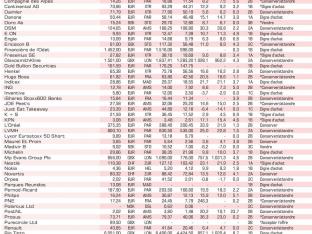

Actions européennes

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici