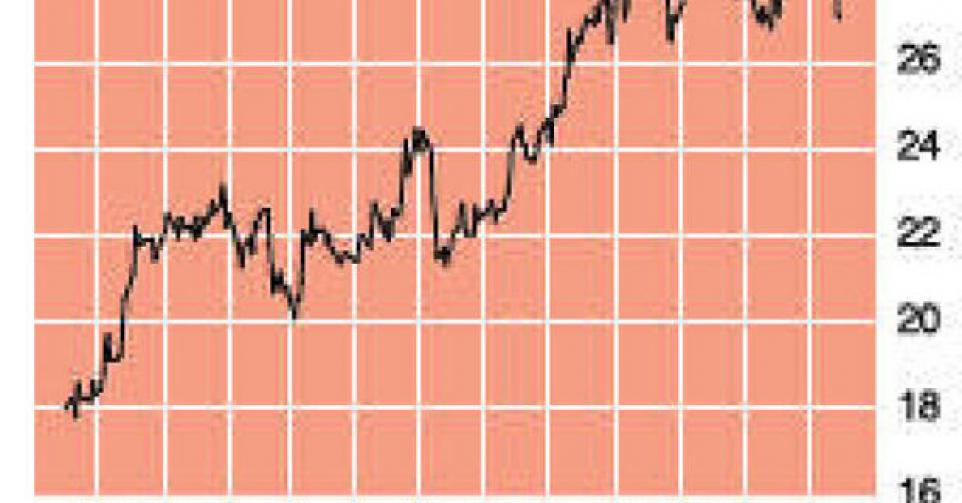

Bekaert

Une belle raclée

26,65 EUR – 4B Alléger

La dure réalité a finalement rattrapé les prévisions largement optimistes relatives aux résultats du producteur de fil d’acier. Ces derniers trimestres, la société avait pourtant prévenu à plusieurs reprises que les circonstances de marché étaient difficiles, caractérisées par une surcapacité dans le secteur et une conjoncture récalcitrante, et pourtant les investisseurs ont soutenu le cours de l’action, malgré sa valorisation déjà tendue. Fin octobre, les investisseurs payaient plus de 20 fois le bénéfice, anticipant sur une large embellie, même si Bekaert était parvenu au 1er semestre, il est vrai, à maintenir ses marges grâce à son programme de réductions de coûts. Son chiffre d’affaires (CA) a certes reculé de 7,5% en rythme annuel, mais son bénéfice opérationnel récurrent (REBIT) s’est accru de plus de 5%. Le trading update publié la semaine dernière pour le 3etrimestre a révélé que cette tendance ne s’était pas confirmée au 2e semestre, qui est d’ordinaire moins bon pour Bekaert. Les volumes vendus se sont certes maintenus mais pour y parvenir, Bekaert a dû sacrifier les prix de vente. Au 3etrimestre, ces prix plus bas ont réduit son CA de 4,8%. C’est trop pour laisser les marges insensibles. On peut en déduire que ces prix réduits ne seront pas sans incidence sur les marges et les bénéfices de cette période. En outre, comme beaucoup d’autres sociétés actives à l’international, Bekaert fait face à un euro vigoureux et des effets de change négatifs. Plus spécifiquement, il a également été confronté à la dévaluation du bolivar vénézuélien, ce qui lui a coûté 2,4% de son CA. La combinaison de prix bas et de rapports de change défavorables ont finalement amputé le CA de plus de 10%, ce qui est nettement moins bien que prévu. Il y a cependant aussi des points positifs. En Europe, Bekaert est parvenu, outre les volumes stables, à rapporter un CA stable. La société a même pu annoncer une augmentation de la demande au 3etrimestre, surtout dans les activités de renforcement du caoutchouc et les technologies inoxydables – le redressement en Europe doit bien commencer quelque part. La meilleure nouvelle provient de l’Asie, où Bekaert a enregistré une croissance de ses volumes organiques de 10% au 3etrimestre (et de 6,5% pour les 9 premiers mois de 2013), grâce à la reconquête de parts de marchés dans le secteur des pneus et à une croissance renouvelée par plusieurs pays émergents. Cette croissance des volumes repose également sur d’importantes baisses de prix de -7% sur les 9 premiers mois de l’année, de sorte que la croissance du CA en Asie s’est limitée à 3%. Bekaert a des problèmes plus sérieux en Amérique du Nord et du Sud. Il a déjà fait le choix stratégique de ne pas participer à la guerre des prix en Amérique du Nord, où les acteurs asiatiques bradent leurs prix pour cause de surcapacité, parce que cette stratégie n’est pas rentable. En conséquence, son CA a reculé de 22% sur ce marché au 3etrimestre, ce qui est cependant également dû au report d’investissements sur les marchés de l’énergie et de la construction. En Amérique latine, Bekaert est donc affecté par la baisse du bolivar, mais hors effets de change, le repli du CA s’est limité à 2,5%. Les volumes et marges se sont mieux maintenus mais en règle générale, Bekaert ne perçoit pas encore d’amélioration sur ces marchés.

Le cours avait trop largement anticipé un redressement ultérieur de l’activité ces derniers mois. La combinaison d’un 2{+e} semestre généralement moins bon, la pression constante sur les prix sur plusieurs marchés et les effets de change négatifs ont sévèrement affecté le CA et ramené les investisseurs les pieds sur terre. Reste à savoir si l’année prochaine sera de meilleure facture, mais même à un cours de 26 EUR, le marché anticipe trop largement cet état de fait. Nous conseiller d’alléger (rating 4B).

Actions belges

Vous avez repéré une erreur ou disposez de plus d’infos? Signalez-le ici